มีสัดส่วนกว่า 95% ของจำนวนคลังสินค้าทั่วประเทศ ส่วนใหญ่เน้นบริการพื้นที่เช่าและระบบสาธารณูปโภค/สิ่งอำนวยความสะดวกพื้นฐาน อาทิ ถนน ไฟฟ้า ประปา โทรศัพท์ ระบบรักษาความปลอดภัย และ 2)

ให้บริการพื้นที่เช่าโดยมีระบบโลจิส ติกส์ครบวงจร มีการนำเทคโนโลยีมาช่วยเพิ่มประสิทธิภาพในการบริหารจัดการคลังสินค้า (อาทิ ระบบจัดเก็บ ระบบตรวจนับ และระบบตรวจสอบสินค้าคงคลัง) รวมทั้งมีระบบขนถ่ายสินค้าและบรรจุหีบห่อสินค้าอัตโนมัติ (ภาพที่ 1)

เพื่อเพิ่มช่องทางสร้างรายได้จากการให้บริการด้านอื่นนอกเหนือจากค่าเช่าพื้นที่ นอกจากนี้ ยังมีการปรับปรุงโครงสร้างอาคารให้ได้มาตรฐานมากขึ้น โดยบางแห่งมีการลงทุนพัฒนาระบบอนุรักษ์พลังงานและสิ่งแวดล้อมภายในอาคาร (เช่น มาตรฐาน LEED: Leadership in Energy and Environmental Design) และวางโครงสร้างอาคารที่คำนึงถึงการป้องกันภัยพิบัติ (เช่น น้ำท่วม แผ่นดินไหว เป็นต้น) ซึ่งเป็นกระแสความต้องการของผู้เช่าในปัจจุบัน

การดำเนินธุรกิจคลังสินค้าในไทยอยู่ภายใต้การกำกับดูแลของคณะกรรมการกำกับคลังสินค้า ไซโล และห้องเย็น (สังกัดกระทรวงพาณิชย์) ผู้ให้บริการคลังสินค้ามีทั้งที่เป็นหน่วยงานในสังกัดรัฐ คือ องค์การคลังสินค้า (อคส.)1/ หน่วยงานเอกชนที่อยู่ภายใต้การกำกับและสนับสนุนของรัฐ เช่น สหกรณ์การเกษตร และผู้ประกอบการคลังสินค้าเอกชนต่างๆ ที่มีสถานะเป็นนิติบุคคล

สถานการณ์ธุรกิจคลังสินค้าขึ้นอยู่กับภาวะธุรกิจหรือกิจกรรมการผลิตและการค้า ซึ่งมักเป็นไปตามทิศทางการเติบโตทางเศรษฐกิจ

ลักษณะสำคัญของธุรกิจคลังสินค้า คือ 1) เป็นธุรกิจที่มีระยะเวลาคืนทุนนาน เฉลี่ย 8-13 ปี เนื่องจากใช้เงินลงทุนเริ่มต้นสูง ทั้งค่าที่ดินและค่าก่อสร้างอาคาร แต่รายได้หลักเป็น “ค่าเช่า” ซึ่งเป็นการทยอยรับรู้รายได้ในระยะยาว โดยทั่วไปอัตราค่าเช่าคลังสินค้าจะแปรผันตามขนาดพื้นที่ ประเภทคลังสินค้า ทำเล รวมทั้งขึ้นอยู่กับระดับการแข่งขันในแต่ละทำเล

และ 2) “ทำเลที่ตั้ง” เป็นปัจจัยที่มีผลต่อความสำเร็จของกิจการ การลงทุนคลังสินค้าให้เช่าเป็นการลงทุนเพื่อรองรับความต้องการเช่าพื้นที่ในอนาคต (โดยทั่วไป การก่อสร้างอาคารคลังสินค้าใช้ระยะเวลาเฉลี่ย 6-18 เดือน ขึ้นอยู่กับขนาด/พื้นที่ของอาคาร) ดังนั้น การประเมินศักยภาพทำเลที่ตั้งซึ่งเป็นหนึ่งในปัจจัยบ่งชี้ความต้องการเช่าพื้นที่คลังสินค้า จึงมีความสำคัญต่อการรับรู้รายได้ในระยะยาวของผู้ประกอบการ

ปัจจัยหลักในการเลือกเช่าคลังสินค้า

ผู้เช่าจะพิจารณาจากปัจจัยด้านทำเลที่ตั้งควบคู่กับปัจจัยอื่นๆ อาทิสิ่งอำนวยความสะดวก ระบบสาธารณูปโภคพื้นฐาน เทคโนโลยีการจัดการ/บริหารคลังสินค้าที่เหมาะสมกับประเภทสินค้าที่ต้องการจัดเก็บ รวมทั้งอัตราค่าเช่า การเลือกคลังสินค้าที่เหมาะสมจะช่วยให้ผู้เช่าสามารถผลิต และ/หรือ จัดส่งสินค้าได้รวดเร็ว ช่วยลดภาระต้นทุนจากระยะทาง เวลา และค่าใช้จ่ายในการขนส่ง ซึ่งจะช่วยเพิ่มประสิทธิภาพและเพิ่มความสามารถในการแข่งขันของกิจการ เช่น 1) คลังสินค้าอุปโภคบริโภคควรมีทำเลใกล้ตลาดหรือแหล่งชุมชนเพื่อให้ได้เปรียบในการจัดจำหน่าย 2) คลังสินค้าวัตถุดิบทางการเกษตรควรมีทำเลใกล้แหล่งเพาะปลูกและโรงงานแปรรูปผลผลิตเพื่อลดค่าใช้จ่ายในการขนส่งวัตถุดิบ และ 3) คลังเก็บวัตถุดิบ/ชิ้นส่วน/สินค้าสำเร็จรูปมักอยู่ในเขตโรงงานหรือในพื้นที่นิคมอุตสาหกรรมเพื่อให้ได้สิทธิประโยชน์การลงทุนจาก BOI เป็นต้น

สำหรับประเภทคลังสินค้าให้เช่า จากการจำแนกของกรมพัฒนาธุรกิจการค้า กระทรวงพาณิชย์ ประกอบด้วย 3 ประเภทหลัก คือ 1) คลังสินค้าทั่วไป เป็นอาคารที่ใช้เก็บรักษาสินค้าทั่วไป 2) คลังสินค้าแช่เย็น/แช่แข็ง เป็นอาคารควบคุมอุณหภูมิใช้เก็บรักษาและยืดอายุผลิตผลทางการเกษตร ประมงและผลิตภัณฑ์อาหารที่เน่าเสียง่าย (Perishable food) อาทิ อาหารทะเล ผลิตภัณฑ์นม ดอกไม้สด เนื้อสัตว์ ผัก/ผลไม้ และ 3) คลังสินค้าธัญพืช (ไซโล) เป็นถังทรงกลมขนาดใหญ่ซึ่งมีระบบควบคุมอุณหภูมิและความชื้น ใช้ในการเก็บรักษาธัญพืช เช่น ข้าว ข้าวโพด มันสำปะหลัง แป้ง และรำข้าว เป็นต้น

- สัญญาเช่าระยะสั้น (ไม่เกิน 3 ปี) ส่วนใหญ่เป็นสัญญาเช่าคลังสินค้าดั้งเดิมขนาดกลางและเล็กที่มีกลุ่มผู้เช่าหลักเป็นกิจการ SME และ/หรือ ธุรกิจ/อุตสาหกรรมที่มีปริมาณธุรกรรมไม่แน่นอนและอาจผันผวนตามปัจจัยฤดูกาล อาทิ สินค้าเกษตร สินค้าแฟชั่น เป็นต้น ผู้ประกอบการคลังสินค้าที่ทำสัญญาเช่าระยะสั้นเป็นส่วนใหญ่จึงอาจมีความเสี่ยงจากความไม่แน่นอนของรายได้ และเผชิญการแข่งขันรุนแรง ทั้งในการรักษาฐานผู้เช่ารายเดิมและหาผู้เช่ารายใหม่

- สัญญาเช่าระยะยาว (3 ปีขึ้นไป) ส่วนใหญ่เป็นสัญญาเช่าคลังสินค้าขนาดใหญ่ที่มักมีความได้เปรียบด้านตลาด บริการด้วยระบบโลจิสติกส์ทันสมัยและครบวงจร ทำเลที่ตั้งใกล้แหล่งผลิตและตลาด และบางรายมีบริการคลังสินค้าสำเร็จรูปพร้อมใช้ (Ready-built warehouse) หรือคลังสินค้าให้เช่าตามความต้องการที่เฉพาะเจาะจงของลูกค้า (Build to suit) สำหรับผู้ประกอบการที่มักทำสัญญาให้เช่าแบบระยะยาวกับลูกค้า ส่วนใหญ่ดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์และนิคมอุตสาหกรรม อาทิ บมจ. ดับบลิวเอชเอ คอร์ปอเรชั่น บมจ. เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ บมจ.สวนอุตสาหกรรม วินโคสท์ บจก.ไทคอนโลจิสติกส์พาร์ค (บริษัทในเครือของ บมจ.ไทคอน อินดัสเทรียล คอนเน็คชั่น) และ บจก.เหมราชโลจิสติกส์พาร์ค เป็นต้น ผู้ประกอบการคลังสินค้าที่เน้นให้เช่าโดยทำสัญญาเช่าระยะยาว ส่วนใหญ่จึงมักจะสามารถจัดการคลังสินค้าได้มีประสิทธิภาพมากกว่าและเผชิญความผันผวนในการรับรู้รายได้น้อยกว่า

สถานการณ์ที่ผ่านมา

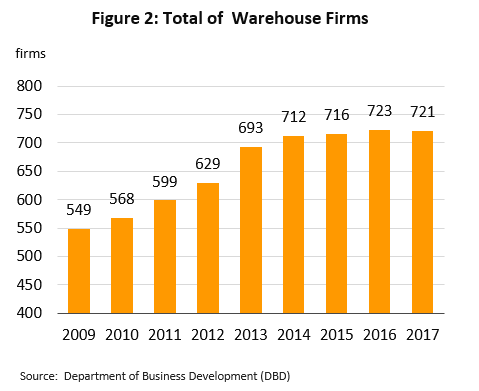

การลงทุนคลังสินค้าในไทยขยายตัวต่อเนื่องในช่วง 4-5 ปีที่ผ่านมา โดยมีจำนวนผู้ประกอบการจดทะเบียนดำเนินกิจการคลังสินค้าทั้งสิ้น 721 ราย ในปี 2560 (ภาพที่ 2) สำหรับปี 2561 ภาพรวมธุรกิจมีสัญญาณดีขึ้น ความต้องการเช่าพื้นที่กระเตื้องขึ้นตามกิจกรรมทางเศรษฐกิจ แต่ในบางทำเลยังคงเผชิญปัญหาพื้นที่คลังสินค้าส่วนเกินสูง สำหรับรายละเอียดของคลังสินค้าแต่ละประเภทเป็นดังนี้

เป็นประเภทคลังสินค้าที่มีจำนวนมากที่สุด (สัดส่วน 77% ของจำนวนกิจการคลังสินค้าทั้งหมด) และมีบทบาทสูงสุดในธุรกิจคลังสินค้า โดยมีรายได้คิดเป็นสัดส่วนกว่า 88% ของรายได้ธุรกิจคลังสินค้าทั้งหมดในไทย (ข้อมูล ณ ปี 2560) จึงเป็นคลังสินค้าที่มีความเกี่ยวเนื่องกับหลากหลายธุรกิจ/อุตสาหกรรม

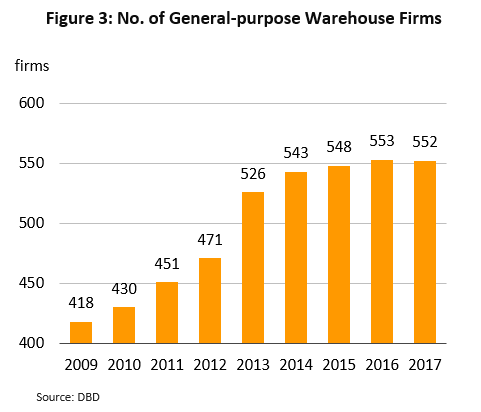

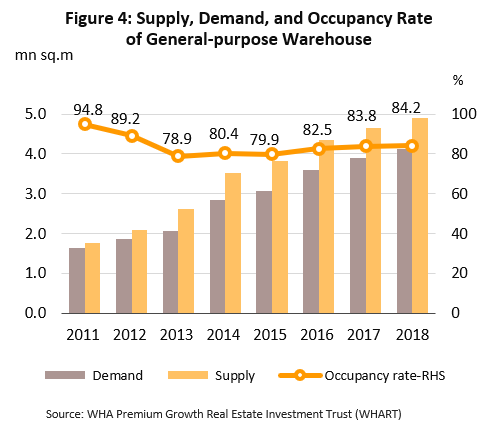

การลงทุนใหม่ในธุรกิจคลังสินค้าทั่วไปเร่งตัวอย่างมากในช่วงปี 2555-2560 ผลจาก 1) วิกฤตน้ำท่วมใหญ่ในช่วงปลายปี 2554 มีผลให้เกิดการโยกย้ายฐานการผลิตจากนิคมอุตสาหกรรมในภาคกลางซึ่งประสบปัญหาน้ำท่วมรุนแรงไปยังพื้นที่อื่น จึงมีการลงทุนสร้างคลังสินค้าเพิ่มขึ้นมากโดยเฉพาะในพื้นที่นิคมอุตสาหกรรมภาคตะวันออก และ 2) การเปิดพื้นที่ลงทุนใหม่ๆ ตามการพัฒนาเส้นทางคมนาคมใหม่ๆ ที่เชื่อมโยงระหว่างภูมิภาค และ 3) การขยายพื้นที่ส่งเสริมการลงทุน โดยการปรับเกณฑ์การให้สิทธิประโยชน์ด้านการลงทุนของ BOI จากเดิมที่ให้เฉพาะเขตหรือพื้นที่ (Decentralization basis - Zone 1, 2, 3) มาเป็นการให้สิทธิประโยชน์ตามประเภทกิจการ (Activity-based incentives) หรือตามคุณค่าของโครงการ (Merit-based incentives) ที่ครอบคลุมพื้นที่อื่นๆ เพิ่มขึ้น นอกจากนี้ รัฐยังให้สิทธิพิเศษทางภาษีเพิ่มเติมกรณีลงทุนในพื้นที่เป้าหมาย อาทิ แนวระเบียงเศรษฐกิจภาคตะวันออก (Eastern Economic Corridor: EEC) และเขตเศรษฐกิจพิเศษ (Special Economic Zone: SEZs) มีผลให้จำนวนผู้ประกอบการจดทะเบียนดำเนินกิจการธุรกิจคลังสินค้าทั่วไปเพิ่มขึ้นจาก 451 ราย ในปี 2554 เป็น 552 รายในปี 2560 (2.9% CAGR) (ภาพที่ 3) และมีพื้นที่ให้เช่าเพิ่มขึ้นมากจาก 1.72 ล้านตารางเมตรในปี 2554 เป็น 4.65 ล้านตารางเมตรในปี 2560 (15.2% CAGR)

ปี 2561 ความต้องการเช่าพื้นที่คลังสินค้าทั่วไปอยู่ที่ 4.1 ล้านตารางเมตร เร่งตัวขึ้น 11.8% YoY จาก 2.3% ในปี 2560 โดยความต้องการใช้พื้นที่เพิ่มขึ้นทั้งในกลุ่มลูกค้าพาณิชย์อิเลคทรอนิกส์ (E-Commerce) เพื่อสต็อกสินค้าและรอการกระจาย/จําหน่ายสู่มือผู้บริโภค และกลุ่มลูกค้าธุรกิจค้าปลีก ธุรกิจส่งออก-นำเข้า รวมถึงอุตสาหกรรมการผลิตที่จัดเก็บสินค้าเพื่อรอการกระจายสู่ตลาดในประเทศ และตลาดส่งออก ขณะที่ผู้ประกอบการมีการเพิ่มพื้นที่คลังสินค้าให้เช่าเพื่อรองรับกิจกรรมทางเศรษฐกิจและการลงทุนที่ขยายตัว โดยมีพื้นที่ให้เช่ารวม 4.9 ล้านตารางเมตร เร่งขึ้นเป็น 11.8% YoY จาก 1.8% ในปี 2560 ส่วนใหญ่เป็นคลังสินค้าสมัยใหม่ที่ขยายพื้นที่ในทำเลเดิมเป็นหลัก ทำให้อัตราการเช่าพื้นที่คลังสินค้าทั่วไปอยู่ในระดับใกล้เคียงกับปีก่อนที่ 84.2% (ภาพที่ 4)[2]

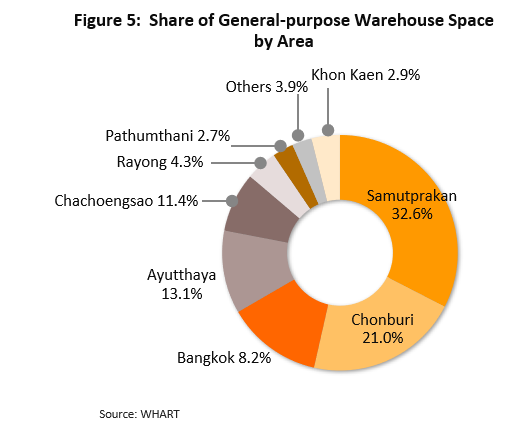

พื้นที่คลังสินค้าให้เช่าทั่วไปที่เพิ่มขึ้นในปี 2561 ส่วนใหญ่อยู่ในเขตปริมณฑลและพื้นที่โดยรอบ EEC อาทิ สมุทรปราการ อยุธยา ชลบุรี ฉะเชิงเทรา ซึ่งมีข้อได้เปรียบจากการเป็นจังหวัดที่มีนิคมอุตสาหกรรม ศูนย์กระจายสินค้าจากส่วนกลาง รวมทั้งมีเส้นทางคมนาคมที่สะดวก ใกล้ท่าเรือ สถานีบรรจุและแยกสินค้ากล่องลาดกระบัง (Inland Container Depot: ICD) และท่าอากาศยานสุวรรณภูมิ อย่างไรก็ดี พื้นที่คลังสินค้าทั่วไปให้เช่ายังคงกระจุกตัวอยู่ในจังหวัดสมุทรปราการสัดส่วน 32.6% ของพื้นที่ให้เช่าทั้งหมด (ภาพที่ 5) ขณะที่ชลบุรี อยุธยา ฉะเชิงเทรา และกรุงเทพฯ มีสัดส่วน 21.0%, 13.1%, 11.4% และ 8.2% ตามลำดับ

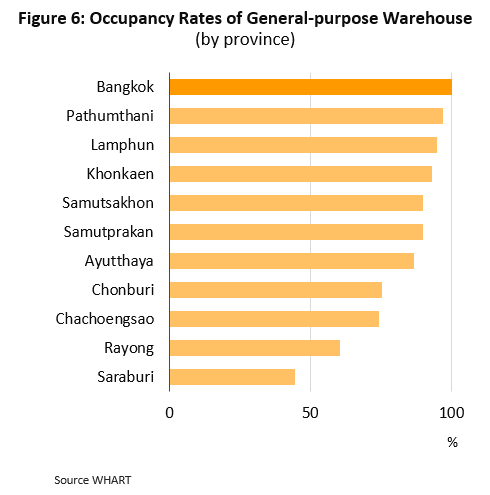

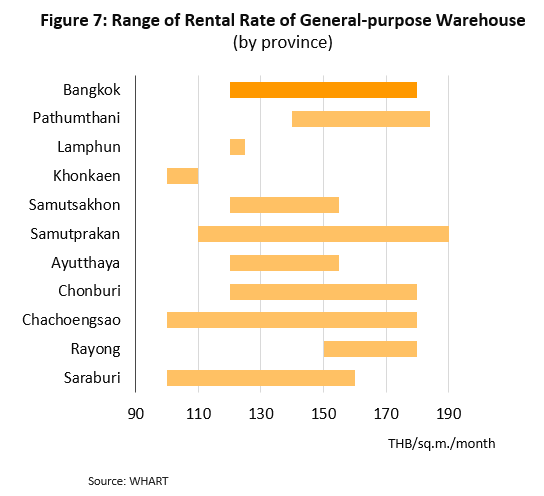

หากพิจารณาอัตราการเช่าพื้นที่ของคลังสินค้าทั่วไปในแต่ละทำเล พบว่าแตกต่างกันตามศักยภาพของพื้นที่ จำนวนคลังสินค้าในพื้นที่ ระดับการแข่งขัน และความสะดวกด้านคมนาคมขนส่ง ซึ่งส่งผลต่อค่าเช่า (Rental rate) ที่แตกต่างกันด้วย (ภาพที่ 6-7)

- คลังสินค้าแช่เย็น/แช่แข็ง

หลายปีที่ผ่านมากิจการคลังสินค้าแช่เย็น/แช่แข็งชะลอตัวต่อเนื่อง ผลจากความต้องการเช่าพื้นที่เพื่อเก็บรักษาสัตว์น้ำ (อาทิ ปลา กุ้ง ปลาหมึก) ลดลงตามปริมาณการจับสัตว์น้ำธรรมชาติและผลผลิตกุ้งเพาะเลี้ยงของไทยที่ลดลงมากหลังเกิดการระบาดของโรค EMS (Early Mortality Syndrome) ตั้งแต่ปี 2555 ประกอบกับมีผู้ประกอบการในอุตสาหกรรมแปรรูปอาหารบางส่วน (อาทิ อุตสาหกรรมอาหารทะเล) ลงทุนขยายคลังสินค้าลักษณะนี้เพิ่มขึ้น เพื่อรองรับธุรกิจของตนเองเนื่องจากสามารถควบคุมและตรวจสอบวัตถุดิบ/กำกับคุณภาพสินค้าตามมาตรฐานที่เข้มงวดขึ้นของประเทศคู่ค้า

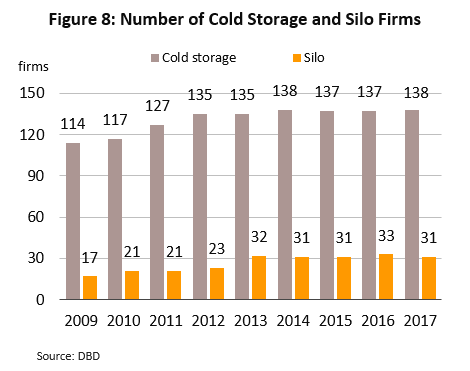

จากข้อมูลล่าสุดปี 2560 มีจำนวนผู้ประกอบการ 138 ราย (ภาพที่ 8) กลุ่มคลังสินค้าที่รับฝากผลไม้ปรับตัวดีขึ้นจากอานิสงส์ของปริมาณผลผลิตที่เพิ่มขึ้นตามสภาพอากาศที่เอื้ออำนวย ส่วนคลังสินค้าที่รับฝากสินค้าประมงยังมีผลประกอบการไม่ดีนัก เนื่องจากราคาและผลผลิตกุ้งยังอยู่ในระดับต่ำ (ผลผลิตปี 2560 อยู่ที่ 3.5 แสนตัน เทียบกับผลผลิต 6.0 แสนตัน ในปี 2554) ประกอบกับความต้องการเช่าลดลงหลังทางการไทยเข้มงวดเกี่ยวกับมาตรฐานเรือประมงและเกณฑ์การใช้แรงงานต่างด้าวในการจับสัตว์น้ำ ปี 2561 ประเมินว่าธุรกิจยังชะลอตัว ตามความต้องการเช่าพื้นที่ในการจัดเก็บสินค้าประมงแช่เย็นแช่แข็งเพื่อส่งออกที่ลดลง (ปริมาณส่งออกกุ้ง ปลา และหมึกแช่เย็นแช่แข็ง ลดลง -22.5% YoY, -2.4% YoY, และ -9.5% YoY ตามลำดับ ในปี 2561)

- คลังสินค้าธัญพืช หรือ ไซโล

ช่วงปี 2555-2558 มีการเร่งลงทุนคลังสินค้าเพื่อรองรับความต้องการพื้นที่เก็บรักษาผลผลิตข้าวจาก “โครงการจำนำข้าวทุกเมล็ดของรัฐบาล” ในฤดูกาลผลิต 2554-2556 ที่มีปริมาณรับจำนำข้าวมากถึงกว่า 5 เท่า เมื่อเทียบกับปีปกติที่มีปริมาณการรับจำนำข้าวปีละ 5-6 ล้านตัน อย่างไรก็ตาม หลังรัฐบาลยุติโครงการข้างต้นและทยอยระบายข้าวในสต็อกออกสู่ตลาดตั้งแต่ปี 2557 เป็นต้นมา ทำให้ความต้องการเช่าพื้นที่ไซโลลดลงเป็นลำดับถึงปี 2560 (ข้าวรัฐในสต็อกเหลือเพียง 3-5 ล้านตัน เทียบกับ 18 ล้านตันในช่วงโครงการจำนำข้าว) ส่งผลให้ธุรกิจซบเซาต่อเนื่อง โดยในปี 2560 มีผู้ประกอบการ 31 ราย ลดลงจาก 33 รายในปี 2559 (ภาพที่ 8)

ปี 2561 ธุรกิจไซโลกระเตื้องขึ้นบ้าง ปัจจัยหนุนจากราคาและผลผลิตธัญพืช(ข้าวและข้าวโพด) ที่ปรับขึ้น (ดัชนีราคาข้าวเปลือก +15% YoY และดัชนีผลผลิตข้าวเปลือก +1.7% YoY, ข้าวโพด ดัชนีราคา +28% YoY และ ดัชนีผลผลิต +9.9% YoY) แรงหนุนจากคำสั่งซื้อข้าวตามสัญญาซื้อขายและส่งมอบในรูปแบบรัฐต่อรัฐ (G to G) ที่เพิ่มขึ้น ส่งผลให้มีการรับซื้อธัญพืชมาเก็บในคลังสินค้าเพื่อรอการส่งมอบ

แนวโน้มอุตสาหกรรม

ช่วงปี 2562-2564 คาดว่าความต้องการเช่าพื้นที่คลังสินค้ามีแนวโน้มทรงตัวเมื่อเทียบกับปี 2561 ตามทิศทางการลงทุนภาคอุตสาหกรรมและความต้องการใช้บริการโลจิสติกส์ที่ต้องมีกระบวนการรวบรวมและกระจายสินค้าไปยังพื้นที่ต่างๆ อย่างไรก็ตาม การลงทุนขยายพื้นที่เช่าต่อเนื่องในบางทำเลอาจกดดันอุปทานส่วนเกินให้เพิ่มขึ้น ทำให้การแข่งขันยังคงรุนแรงและค่าเช่ายังทรงตัวต่ำ

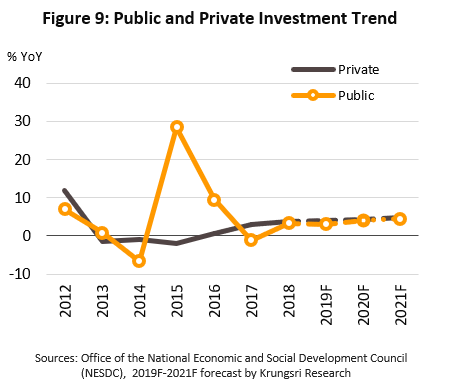

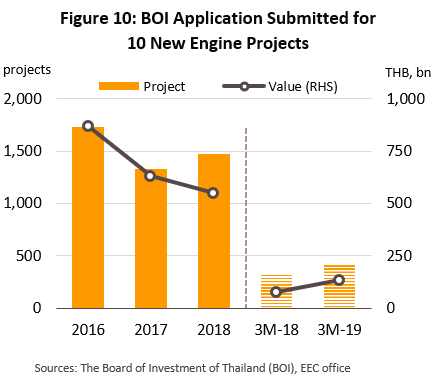

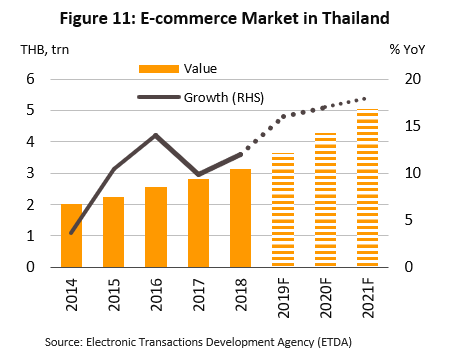

- คลังสินค้าทั่วไป: แนวโน้มความต้องการเช่าพื้นที่กระเตื้องขึ้นเล็กน้อย แรงหนุนจาก 1) ความเชื่อมั่นในการลงทุนที่ชัดเจนขึ้นหลังการเลือกตั้ง (วิจัยกรุงศรีคาดการลงทุนทั้งภาครัฐและเอกชนยังเติบโตต่อเนื่องในปี 2562-2564 -ภาพที่ 9) 2) การทยอยย้ายฐานการผลิตมาไทยของนักลงทุนต่างชาติ โดยเฉพาะญี่ปุ่นและจีน (ส่วนหนึ่งเป็นผลสืบเนื่องจากสงครามการค้าสหรัฐฯ-จีน) 3) การเร่งส่งเสริมการลงทุนเพื่อผลักดัน 10 อุตสาหกรรมเป้าหมายของรัฐ [3] (ภาพที่ 10) และ 4) แนวโน้มการเติบโตต่อเนื่องของธุรกิจ E-Commerce (ภาพที่ 11) หรือการค้าออนไลน์ [4] ในไทย จะหนุนให้มีการใช้พื้นที่เช่ามากขึ้นเพื่อสต็อกวัตถุดิบ/สินค้าก่อนส่งมอบ

- คลังสินค้าแช่เย็น/แช่แข็ง: แนวโน้มธุรกิจยังซบเซาถึงทรงตัวต่อเนื่อง ตามทิศทางเศรษฐกิจโลกและไทยที่ขยายตัวในอัตราชะลอลง ขณะที่อุปทานส่วนเกินมีแนวโน้มสูงขึ้น ส่วนใหญ่มาจากการขยายพื้นที่คลังสินค้าแช่เย็น/แช่แข็งของผู้ประกอบการ กลุ่มต่างๆ ได้แก่ 1) คลังสินค้ากลุ่มแช่เย็น/แช่แข็งที่เก็บรักษาผลไม้ขององค์กร ใช้รองรับการจัดเก็บ/แปรรูปผลผลิตเกษตรในพื้นที่ต่างๆ เพื่อรอการจำหน่าย/ส่งออก เช่น ห้องเย็นของสหกรณ์เกษตรในพื้นที่ต่างๆ [5] 2) คลังสินค้าห้องเย็นในโครงการระเบียงผลไม้ภาคตะวันออก (Eastern Fruit Corridor: EFC) ในนิคมอุตสาหกรรม Smart Park จังหวัดระยอง 3) คลังสินค้าส่วนบุคคลเก็บสินค้าแช่เย็น/แช่แข็งของผู้ประกอบการกลุ่มอาหารทะเลแปรรูปรายใหญ่ เพื่อให้ลูกค้าสามารถตรวจสอบย้อนกลับได้ตามมาตรฐานหรือข้อกำหนดของประเทศคู่ค้ากลุ่มอาหารทะเลแปรรูปรายใหญ่ และ 4) การลงทุนคลังสินค้าใหม่แบบ Super-frozen เพิ่มขึ้น เพื่อตอบสนองความต้องการผู้บริโภคที่ใส่ใจสุขภาพโดยนิยมสินค้าที่มีความสดใหม่ จากเดิมที่นิยมอาหารแปรรูปพร้อมรับประทาน (Frozen)

- คลังสินค้าธัญพืช หรือ ไซโล: อุปทานพื้นที่ส่วนเกินที่สูง ยังคงเป็นปัจจัยกดดันค่าเช่า โดยมีแรงฉุดที่สำคัญมาจาก 1) แนวโน้มความต้องการใช้พื้นที่สำหรับสต็อกผลผลิตธัญพืชเพื่อใช้ในประเทศและเพื่อรอส่งออกมีน้อยลงตามสภาพอากาศแล้งและฝนทิ้งช่วงจากภาวะเอลนีโญ่ [6] และ 2) การระบายสต็อกข้าวในโครงการจำนำข้าวได้หมดลงตั้งแต่ปี 2562 ส่งผลให้การแข่งขันรับซื้อผลผลิตเพื่อเก็บสะสมเป็นสต็อกในคลังสินค้ารุนแรงขึ้น ทั้งในกลุ่มผู้ประกอบการคลังสินค้าเก็บธัญพืชด้วยกันเอง ผู้ประกอบการที่เป็นพ่อค้าคนกลาง รวมถึงผู้ประกอบการโรงคัดบรรจุผลผลิตเกษตร (ล้ง)

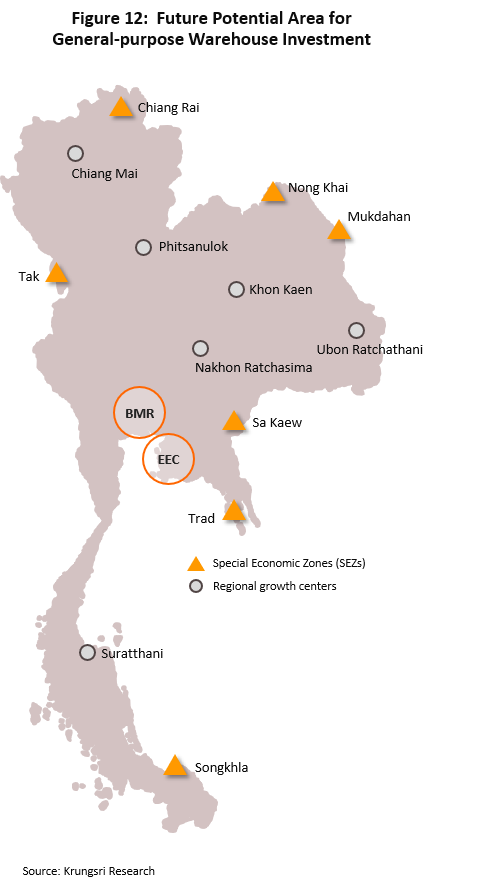

ด้านการลงทุนขยายพื้นที่คลังสินค้าคาดว่าส่วนใหญ่เป็นรูปแบบคลังสินค้าทั่วไปของกลุ่มผู้ประกอบการอสังหาริมทรัพย์และนิคมอุตสาหกรรมรายใหญ่ในลักษณะคลังสินค้าสมัยใหม่ เพื่อรองรับกิจกรรมการผลิต การค้าและการลงทุนภายในประเทศ โดยพื้นที่ลงทุนจะมีการกระจายตัวทุกภาค แต่ทำเลสำคัญยังคงอยู่ในภาคกลาง และภาคตะวันออก สำหรับพื้นที่คลังสินค้าที่มีโอกาสเติบโตต่อเนื่องในระยะข้างหน้าจะอยู่ในทำเลต่อไปนี้ (ภาพที่ 12)

- คลังสินค้าในทำเลใกล้แหล่งผลิต: คาดว่าจะมีความต้องการเช่าพื้นที่เพิ่มขึ้นในเขตนิคมอุตสาหกรรมเดิมและพื้นที่ในเขตส่งเสริมอุตสาหกรรมเป้าหมายใหม่ภายใต้การสนับสนุนของรัฐบาล อาทิ พื้นที่ในเขตกรุงเทพฯ และปริมณฑล พื้นที่โดยรอบ EEC และจังหวัดศูนย์กลางภูมิภาค

- คลังสินค้าในทำเลใกล้ตลาดผู้บริโภค: คาดว่าจะมีความต้องการเช่าพื้นที่เพื่อใช้เป็นศูนย์กระจายสินค้าและเป็นศูนย์กลางรองรับการขยายตัวของตลาดการค้าออนไลน์ในหลายพื้นที่ อาทิ กรุงเทพฯ และปริมณฑล จังหวัดศูนย์กลางการเติบโตของภูมิภาค (อาทิ ชลบุรี พิษณุโลก นครราชสีมา ขอนแก่น อุบลราชธานี สุราษฎร์ธานี)

- คลังสินค้าในพื้นที่ชายแดน: คาดว่าความต้องการเช่าพื้นที่จะเริ่มขยายตัวตามความคืบหน้าของโครงการภาครัฐในการพัฒนาโครงสร้างพื้นฐานด้านการขนส่งของไทย ทั้งระบบราง ถนน หรือระบบการบินที่เชื่อมโยงประเทศเพื่อนบ้าน จังหวัดและบริเวณโดยรอบ SEZs โดยอาศัยความได้เปรียบด้านทำเลที่ตั้งของประเทศไทยที่เป็นศูนย์กลางภูมิภาคเอเชียตะวันออกเฉียงใต้ (อาทิ ตาก มุกดาหาร สระแก้ว ตราด สงขลา เชียงราย หนองคาย)

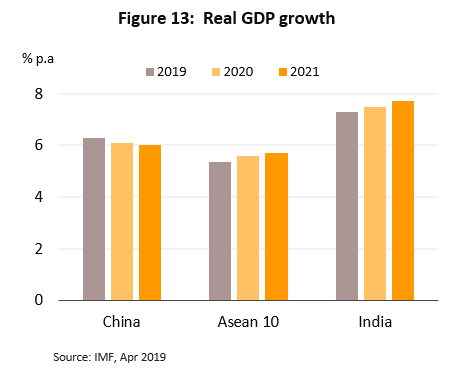

นอกจากนี้ กลุ่มผู้ประกอบการอสังหาริมทรัพย์และนิคมอุตสาหกรรมรายใหญ่ยังมีโอกาสขยายการลงทุนคลังสินค้าในต่างประเทศเพื่อรองรับการขยายตัวทางเศรษฐกิจที่มีศักยภาพการเติบโตสูง อาทิ อาเซียน จีน และอินเดีย ซึ่งหลายประเทศมีการเปิดเสรีให้นักลงทุนจากชาติอาเซียนเข้าไปลงทุนธุรกิจคลังสินค้าได้มากขึ้น โดยเฉพาะเวียดนาม (เปิดให้นักลงทุนอาเซียนถือหุ้น 100%) อินโดนีเซีย (49-51%) กัมพูชา (49%) ฟิลิปปินส์ (40%) ทั้งนี้ ประเมินว่าแนวโน้มการเติบโตของเศรษฐกิจประเทศเพื่อนบ้าน (ภาพที่ 13) ผนวกกับการค้าชายแดนระหว่างไทยกับประเทศเพื่อนบ้านที่เติบโตต่อเนื่อง จะเป็นปัจจัยหนุนให้มีความต้องการใช้พื้นที่คลังสินค้าเพิ่มขึ้น ทำให้ผู้ประกอบการที่ขยายธุรกิจคลังสินค้าไปยังประเทศเพื่อนบ้านสามารถรับรู้รายได้เพิ่มขึ้น

มุมมองวิจัยกรุงศรี

ในช่วงปี 2562-2564 คาดว่าธุรกิจคลังสินค้ายังมีภาวะซบเซา แม้ความต้องการเช่าพื้นที่มีแนวโน้มขยายตัวต่อเนื่องตามภาคเกษตร การลงทุน/ของภาคอุตสาหกรรมและภาคการค้า/บริการในประเทศ แต่การลงทุนขยายพื้นที่คลังสินค้าที่เพิ่มขึ้นต่อเนื่อง อาจส่งผลให้คลังสินค้าในบางพื้นที่มีอุปทานส่วนเกินสูง การแข่งขันด้านราคาจึงรุนแรงขึ้นและการปรับขึ้นค่าเช่ายังทำได้ยาก

- คลังสินค้าทั่วไป: ธุรกิจพื้นที่ให้เช่าของคลังสินค้าสมัยใหม่มีแนวโน้มเติบโตต่อเนื่องตามการเข้ามาขยายการลงทุนคลังสินค้าของผู้ประกอบการขนาดใหญ่จากธุรกิจอสังหาริมทรัพย์และนิคมอุตสาหกรรม กดดันให้การแข่งขันด้านราคามีแนวโน้มรุนแรงและการปรับขึ้นค่าเช่าทำได้จำกัดในบางพื้นที่ โดยเฉพาะผู้ประกอบการกลุ่มคลังสินค้าแบบดั้งเดิมและกลุ่ม SMEs นอกจากนี้ ผู้ประกอบการคลังสินค้าแบบดั้งเดิมบางกลุ่มอาจมีความเสี่ยงต่อการสูญเสียส่วนแบ่งตลาด จากพฤติกรรมของผู้เช่าใช้คลังสินค้าที่มีแนวโน้มต้องการบริการเสริมอื่นๆ ในลักษณะที่ครบวงจรมากขึ้น นอกเหนือจากการเช่าพื้นที่เพื่อเก็บสินค้า ทำให้ผู้ประกอบการต้องเร่งปรับตัวโดยอาจต้องหาพันธมิตรทางธุรกิจ หรือร่วมทุนกับกิจการข้ามชาติหรือทุนไทยขนาดใหญ่เพื่อเสริมความแข็งแกร่งและลงทุนปรับโมเดลธุรกิจสู่คลังสินค้าสมัยใหม่ซึ่งจะช่วยเพิ่มโอกาสในการรับรู้รายได้ในระยะยาว

- ธุรกิจคลังสินค้าแช่เย็น/แช่แข็ง (ห้องเย็น): ความต้องการเช่าพื้นที่มีแนวโน้มชะลอตัวตามทิศทางการส่งออกอุตสาหกรรมแปรรูปอาหาร ขณะที่มีแรงกดดันด้านอุปทานพื้นที่ส่วนเกิน ทำให้ผู้ประกอบการมีอำนาจต่อรองกับลูกค้าต่ำและผลประกอบการมีแนวโน้มชะลอตัว

- ธุรกิจคลังสินค้าธัญพืช (ไซโล): ยังมีความเสี่ยงจากพื้นที่คลังสินค้าส่วนเกินที่มีมากหลังสิ้นสุดโครงการจำนำข้าวของรัฐ ประกอบกับสต็อกข้าวรัฐที่ทยอยหมด โดยอุปทานพื้นที่ส่วนเกินอาจกดดันให้ผู้ประกอบการมีแนวโน้มแข่งขันรุนแรง

[1] องค์การคลังสินค้าหรือ อคส. เป็นรัฐวิสาหกิจ มีภารกิจในการเสริมสร้างเสถียรภาพราคาสินค้าเกษตร โดยการเก็บรักษาผลผลิตเกษตรและทยอยนำออกสู่ตลาดทั้งภายในและส่งออกตามนโยบายรัฐ นอกจากนี้ ยังให้บริการคลังสินค้า รับฝาก และรับจำนำสินค้าเกษตรจากทั้งภาครัฐและเอกชน รวมทั้งมีบริการท่าเทียบเรือเพื่อการนำเข้าและส่งออก

[2] อ้างอิงจากรายงาน “ภาพรวมของภาวะอุตสาหกรรมของธุรกิจการจัดหาผลประโยชน์จากอสังหาริมทรัพย์ที่ลงทุน” ของกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์และสิทธิการเช่าดับบลิวเอชเอ พรีเมี่ยม โกรท (WHART) ซึ่งเป็นผลสำรวจข้อมูลธุรกิจคลังสินค้าในพื้นที่กรุงเทพฯ และจังหวัดที่มีการลงทุนอุตสาหกรรมหนาแน่น โดยฝ่ายวิจัยและที่ปรึกษาด้านการพัฒนาโครงการ บริษัท ไนท์แฟรงค์ ชาร์เตอร์ (ประเทศไทย) จำกัด

[3] 10 อุตสาหกรรมเป้าหมาย ประกอบด้วย อุตสาหกรรมยานยนต์สมัยใหม่ (Next–Generation Automotive) อุตสาหกรรมอิเล็กทรอนิกส์อัจฉริยะ (Smart Electronics) อุตสาหกรรมการท่องเที่ยวกลุ่มรายได้ดีและการท่องเที่ยวเชิงสุขภาพ (Affluent, Medical and Wellness Tourism) การเกษตรและเทคโนโลยีชีวภาพ (Agriculture and Biotechnology) อุตสาหกรรมการแปรรูปอาหาร (Food for the Future) อุตสาหกรรมเครื่องจักรอัตโนมัติและหุ่นยนต์ (Automation & Robotics) อุตสาหกรรมการบินและโลจิสติกส์ (Aviation and Logistics) อุตสาหกรรมเชื้อเพลิงชีวภาพและเคมีชีวภาพ (Biofuels and Biochemical) อุตสาหกรรมดิจิตอล (Digital) และ อุตสาหกรรมการแพทย์ครบวงจร (Medical Hub)

[4] สมาคมผู้ประกอบการพาณิชย์อิเล็กทรอนิกส์ไทย (Thai e-Commerce Association) ระบุว่า ตลาดอีคอมเมิร์ซในประเทศไทยจะเติบโต 10 เท่า จากปัจจุบันซึ่งมูลค่าตลาดของอีคอมเมิร์ซอยู่ที่ 1–2% ของมูลค่าค้าปลีกเท่านั้น ขณะที่ Euromonitor International คาดว่า มูลค่าการค้าแบบโฮมช้อปปิ้งจะเพิ่มขึ้นจาก 1.2 หมื่นล้านบาทในปี 2561 เป็น 1.6 หมื่นล้านบาทในปี 2566

[5] ตัวอย่างการศึกษาระบบการบริหารห่วงโซ่ความเย็น (Cold Chain) ในสินค้าทุเรียนของสหกรณ์การเกษตรเขาคิชฌกูฏ จำกัด จ.จันทบุรี ปีงบประมาณ 2562 พบว่า การสร้างห้องเย็นมีผลให้ผลผลิตคงความสดและมีคุณภาพยาวนาน เกษตรกรสามารถจำหน่ายได้ทั้งหมดในราคาที่ดีขึ้นทั้งในรูปผลสดและแปรรูป (โครงการภาครัฐนี้มีแนวทางศึกษาและสนับสนุนสถาบันเกษตรกรอย่างต่อเนื่องในกลุ่มผัก ผลไม้สำคัญ อาทิ เงาะ ทุเรียน มังคุด ขนุน กะเพรา แตงกวา หน่อไม้ฝรั่ง และเห็ด ในพื้นที่ 5 จังหวัด ได้แก่ ชลบุรี ฉะเชิงเทรา ระยอง จันทบุรี และตราด

[6] ในช่วง 60 ปีที่ผ่านมา National Oceanic and Atmospheric Administration (NOAA) ระบุว่า ปรากฎการณ์ El Niño และ La Niña ที่รุนแรงจะเกิดทุกๆ 12-15 ปี ในประเทศไทย ปรากฏ La Niña รุนแรงช่วงปี 2553-2554 และ El Niño รุนแรงช่วงปี 2558-2559 ทั้งนี้ หากอ้างอิงตามข้อมูลข้างต้นที่เป็นปัจจุบัน กล่าวคือ กรอบเวลาของการเกิดความแปรปรวนจะเร็วขึ้น (เกิดทุก 4-5 ปี) วิจัยกรุงศรีจึงประเมินสภาพอากาศในประเทศจะเกิดแปรปรวนรุนแรงในช่วงปี 2564-2565