ปี 2564-2566 ยอดขายผลิตภัณฑ์พลาสติกในประเทศมีแนวโน้มเพิ่มขึ้นเฉลี่ย 2.0-3.0% ต่อปี หลังเผชิญภาวะซบเซามากในปี 2563 ขณะที่ปริมาณส่งออกจะขยายตัว 2.0-3.0% ต่อปี ผลจากการฟื้นตัวของเศรษฐกิจไทยและโลก โดยเฉพาะการเติบโตของอุตสาหกรรมต่อเนื่อง ได้แก่ บรรจุภัณฑ์ เครื่องใช้ไฟฟ้า ภาคก่อสร้าง ชิ้นส่วนยานยนต์และเครื่องมือแพทย์ ซึ่งมีสัดส่วนการใช้พลาสติกรวมกันเกือบ 80% ของผลิตภัณฑ์พลาสติกในประเทศ สำหรับปัจจัยท้าทายในช่วง 3 ปีข้างหน้า ได้แก่ ความผันผวนของราคาน้ำมันดิบโลกซึ่งเป็นวัตถุดิบตั้งต้นของเม็ดพลาสติก ต้นทุนค่าจ้างแรงงานที่มีแนวโน้มปรับสูงขึ้น และกระแสรักษ์สิ่งแวดล้อมทั่วโลกรวมถึงประเทศไทยที่มุ่งลดและเลิกการใช้พลาสติกประเภทใช้ครั้งเดียวทิ้ง (Single-use plastics)

ข้อมูลพื้นฐาน

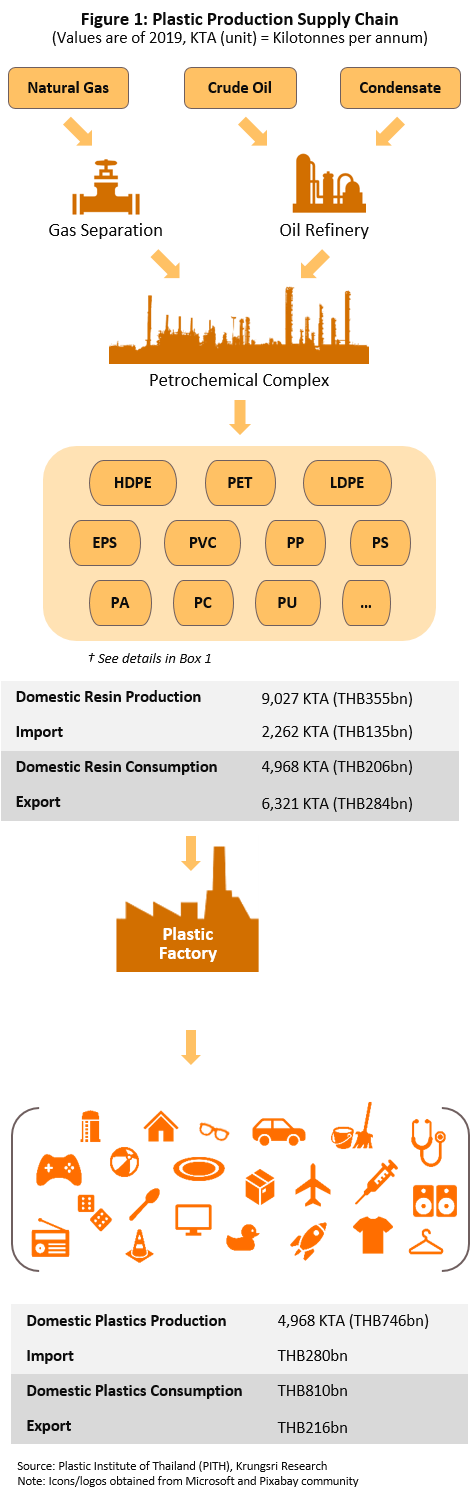

พลาสติกเป็นสารประกอบไฮโดรคาร์บอน ส่วนใหญ่ได้จากการกลั่นน้ำมันดิบหรือแยกก๊าซธรรมชาติ แล้วนำเข้าสู่กระบวนการแยกสลายเพื่อให้ได้สารประกอบขนาดเล็ก อาทิ Ethylene, Propylene, Styrene, Phenol และ Acrylonitrile ซึ่งเป็นสารตั้งต้นในการผลิตเม็ดพลาสติก (Plastic resins) ประเภทต่างๆ ที่มีคุณสมบัติแตกต่างกัน เช่น ความเหนียวและการทนความร้อน ก่อนนำไปหลอมและขึ้นรูปเป็นผลิตภัณฑ์พลาสติก (ภาพที่ 1 และ Box 1) สำหรับใช้ในอุตสาหกรรมต่อเนื่อง ปัจจุบันมีพลาสติกที่ทำจากทรัพยากรหมุนเวียน (Renewable resource) เช่น พลาสติกที่ทำจากกรดโพลีแลกติก (PLA) ที่ได้จากข้าวโพด อ้อย และมันสำปะหลัง ซึ่งสามารถย่อยสลายได้ทางชีวภาพและมีลักษณะการใช้งานเช่นเดียวกับพลาสติกทั่วไป

ปี 2562 อุตสาหกรรมพลาสติกของไทยมีมูลค่าตลาดคิดเป็นสัดส่วน 6.1% ของผลิตภัณฑ์มวลรวมในประเทศ (GDP) และเป็นอุตสาหกรรมสนับสนุนที่เชื่อมต่อระหว่างอุตสาหกรรมปิโตรเคมี (ผลิตวัตถุดิบเม็ดพลาสติก) กับอุตสาหกรรมต่อเนื่องหลายสาขา (End-use industries) ในลักษณะของผลิตภัณฑ์พลาสติกสำเร็จรูป (Finished products) และกึ่งสำเร็จรูป (Semi-finished products) อาทิ อุตสาหกรรมบรรจุภัณฑ์ ก่อสร้าง ยานยนต์ เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ และเครื่องมือแพทย์

Box 1: ประเภทของพลาสติก

Box 1: ประเภทของพลาสติก

พลาสติกสามารถจำแนกตามคุณสมบัติได้เป็น 4 กลุ่มใหญ่ ได้แก่

กระบวนการผลิตผลิตภัณฑ์พลาสติกเริ่มต้นจากการหลอมเม็ดพลาสติกด้วยความร้อนในแม่พิมพ์และทำให้เย็นเพื่อให้ได้รูปทรงที่ต้องการ อาจมีการใส่สี (Dyes) และสารเติมแต่ง (Plasticizers) เพื่อเพิ่มคุณสมบัติให้เหมาะสมต่อการใช้งาน เช่น ทนกรด/ด่าง ทนไฟ กันรังสีอัลตราไวโอเลต และเพิ่มความยืดหยุ่น ส่วนการขึ้นรูปพลาสติกทำได้หลายวิธีขึ้นกับวัตถุประสงค์และรูปแบบการใช้งานของผลิตภัณฑ์พลาสติก ประกอบด้วย การเป่าขึ้นรูป (Blow molding) เหมาะกับการผลิตขวดบรรจุภัณฑ์ อาทิ ขวดน้ำ ขวดน้ำมันเครื่อง และขวดแชมพู การฉีดเข้าแม่พิมพ์ (Injection molding) นิยมใช้ในการผลิตชิ้นส่วนอุปกรณ์ อาทิ ชิ้นส่วนอิเล็กทรอนิกส์ ชิ้นส่วนรถยนต์ เครื่องใช้ไฟฟ้า ของใช้ในครัวเรือนและของเล่นเด็ก การอัด (Compression molding) ส่วนใหญ่ใช้กับการผลิตผลิตภัณฑ์ที่ทำจากเมลามินประเภทจาน ชาม ถ้วย และเครื่องครัว และการรีด (Extrusion molding) นิยมใช้ผลิตถุงพลาสติก แผ่นฟิล์มบาง ท่อ PVC ท่อน้ำ และกระสอบพลาสติก ผลสำรวจจากสถาบันพลาสติกปี 2562 พบว่าผู้ประกอบการไทยประมาณ 35-40% ผลิตผลิตภัณฑ์พลาสติกด้วยวิธีการฉีดเข้าแม่พิมพ์ รองลงมา คือ การทำฟิล์มและการเป่าขึ้นรูป[1] ทั้งนี้ ด้วยคุณสมบัติทางกายภาพและคุณสมบัติเชิงกลของพลาสติก อาทิ มีน้ำหนักเบา ง่ายต่อการขึ้นรูป สามารถควบคุมการผ่านเข้าออกของก๊าซต่างๆ ป้องกันความชื้นและมีความยืดหยุ่น ทำให้พลาสติกเข้ามามีบทบาทในการเป็นอุตสาหกรรมต้นน้ำสนับสนุนอุตสาหกรรมเฉพาะทางอีกหลายประเภท อาทิ อุตสาหกรรมชิ้นส่วนยานยนต์ใช้พลาสติกช่วยลดน้ำหนักและอัตราการสิ้นเปลืองพลังงาน อุตสาหกรรมวัสดุก่อสร้างใช้ผลิตภัณฑ์พลาสติกเพื่อความคงทนและทนการกัดกร่อนของสารเคมี และอุตสาหกรรมวัสดุอุปกรณ์ทางการแพทย์ที่ใช้พลาสติกช่วยเพิ่มมูลค่า (ภาพที่ 2)

ปี 2562 การผลิตพลาสติกทั่วโลกอยู่ที่ 368 ล้านตัน เพิ่มขึ้น 2.5% จากปี 2561[2] เอเชียเป็นภูมิภาคที่มีการผลิตพลาสติกสูงสุดคิดเป็นสัดส่วนถึง 51% ของการผลิตพลาสติกทั่วโลก (ภาพที่ 3) โดยเฉพาะจีนมีสัดส่วนการผลิตสูงถึง 31% (ทั้งยังเป็นผู้นำเข้าเม็ดพลาสติกและผลิตภัณฑ์พลาสติกรายใหญ่อันดับ 1 และ 3 ของโลก ตามลำดับ) รองลงมา คือ ภูมิภาคอเมริกาเหนือ (NAFTA) มีสัดส่วนการผลิต 19% (นำโดยสหรัฐฯ) และยุโรป 16% (นำโดยเยอรมนี) สำหรับความต้องการใช้เม็ดพลาสติกในอุตสาหกรรมต่อเนื่อง พบว่า อุตสาหกรรมบรรจุภัณฑ์มีการใช้มากที่สุด คิดเป็น 36% รองลงมาคือ อุตสาหกรรมก่อสร้าง (16%) และอุตสาหกรรมสิ่งทอ (14%) (ภาพที่ 4)

ประเทศไทยเป็นหนึ่งในฐานการผลิตพลาสติกที่สำคัญของโลก มีมูลค่าทางเศรษฐกิจของอุตสาหกรรมโดยรวมอยู่ที่ 1.0 ล้านล้านบาท ปัจจัยสำคัญมาจากอุตสาหกรรมปิโตรเคมีของไทยมีขนาดใหญ่และมีศักยภาพการผลิตค่อนข้างสูงเมื่อเทียบกับประเทศในอาเซียน จึงช่วยเพิ่มจุดแข็งและความสามารถในการแข่งขันให้แก่อุตสาหกรรมเม็ดพลาสติกซึ่งเป็นผลิตภัณฑ์ปลายน้ำของอุตสาหกรรมปิโตรเคมี อีกทั้งผู้ประกอบการรายใหญ่ของไทยมีความพร้อมในการวิจัยและพัฒนาประสิทธิภาพของเม็ดพลาสติกเพื่อตอบสนองความต้องการของตลาดที่เปลี่ยนแปลงอยู่เสมอ ทำให้ไทยสามารถผลิตเม็ดพลาสติกเพื่อสนับสนุนอุตสาหกรรมต่อเนื่องได้หลากหลายทั้งด้านคุณภาพและราคา โดยปี 2562 ไทยสามารถผลิตเม็ดพลาสติกได้สูงถึง 9.0 ล้านตัน และนำเข้าเพียง 2.2 ล้านตัน เม็ดพลาสติกสัดส่วน 56% จะถูกส่งออกไปตลาดต่างประเทศ (ไทยเป็นผู้ส่งออกเม็ดพลาสติกอันดับที่ 11 ของโลก และอันดับ 2 ในอาเซียน รองจากสิงคโปร์) และ 44% ถูกนำมาแปรรูปเป็นผลิตภัณฑ์สนับสนุนอุตสาหกรรมต่อเนื่องในประเทศ อาทิ ยานยนต์ เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ และก่อสร้าง อุตสาหกรรมการแปรรูปผลิตภัณฑ์พลาสติก (Plastics converter) ของไทยจึงมีห่วงโซ่การผลิตที่ครอบคลุมทั้งวัตถุดิบต้นน้ำ ได้แก่ ผลิตภัณฑ์ก๊าซธรรมชาติในประเทศ อุตสาหกรรมกลางน้ำ ได้แก่ อุตสาหกรรมปิโตรเคมี (ผลิตเม็ดพลาสติก) และอุตสาหกรรมต่อเนื่องต่างๆ

ผู้ประกอบการอุตสาหกรรมแปรรูปผลิตภัณฑ์พลาสติกในประเทศมีจำนวนมากกว่า 2,800 ราย ประมาณ 87% เป็นผู้ประกอบการขนาดกลางและเล็ก (SMEs) และ 13% เป็นผู้ประกอบการรายใหญ่ เนื่องจากการเข้าสู่ธุรกิจทำได้ไม่ยาก ใช้เงินลงทุนไม่มาก และเทคโนโลยีการแปรรูปฯ ยังอยู่ในระดับพื้นฐานและระดับกลาง ส่วนใหญ่เป็นการผลิตผลิตภัณฑ์พลาสติกที่ใช้งานทั่วไป (Commodity product) ภาวะการแข่งขันของธุรกิจจึงค่อนข้างรุนแรงและมีอัตรากำไรต่อหน่วย (Margin) ไม่สูงนัก ทั้งนี้ ผู้ประกอบการไทยมีสัดส่วนคิดเป็น 83.5% ของจำนวนผู้ประกอบการทั้งหมด รองลงมาได้แก่ ผู้ประกอบการสัญชาติญี่ปุ่น (7.5%) และจีน (1.2%) ผู้ประกอบการส่วนใหญ่กระจุกตัวในภาคกลาง (81.5% ของจำนวนผู้ประกอบการทั้งหมด) โดยเฉพาะกรุงเทพฯ และปริมณฑล สมุทรปราการ และสมุทรสาคร รองลงมา คือ ภาคตะวันออก (11.4%) และภาคอีสาน (3.1%) (ภาพที่ 5)

อุตสาหกรรมแปรรูปผลิตภัณฑ์พลาสติกของไทยเน้นผลิตเพื่อสนับสนุนตลาดในประเทศ มีสัดส่วน 80% ของมูลค่าตลาด แบ่งเป็น (1) ตอบสนองความต้องการของผู้บริโภคโดยตรง เช่น เครื่องใช้ในครัวเรือน ถุงและหลอดพลาสติก และ (2) ใช้ในอุตสาหกรรมต่อเนื่อง (End-use industries) ประกอบด้วย 5 อุตสาหกรรมหลัก ได้แก่ บรรจุภัณฑ์พลาสติก เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ อุปกรณ์ก่อสร้าง ชิ้นส่วนยานยนต์ เครื่องมือและอุปกรณ์การแพทย์ ด้านตลาดส่งออกมีสัดส่วน 20% ของมูลค่าตลาด ส่วนใหญ่เป็นผลิตภัณฑ์พลาสติกเกรดทั่วไป (Commodity product) ซึ่งมีมูลค่าต่อหน่วยต่ำ อาทิ บรรจุภัณฑ์พลาสติก (มูลค่าส่งออกมีสัดส่วนสูงที่สุด) แผ่นฟิล์มชนิด Non-cellular และ Cellular โดยมีตลาดส่งออกหลัก ได้แก่ อาเซียน (สัดส่วน 30.7% ของมูลค่าส่งออกผลิตภัณฑ์พลาสติก) ญี่ปุ่น (19.2%) และสหรัฐฯ (12.5%) ด้านการนำเข้าผลิตภัณฑ์พลาสติก อาทิ บรรจุภัณฑ์ (สัดส่วน 16% ของมูลค่านำเข้ารวม) แผ่นฟิล์มชนิด Non-cellular (14.4%) และแผ่นฟิล์มชนิด Self-adhesive (10.3%) แหล่งนำเข้าหลัก ได้แก่ จีน (สัดส่วน 36.3% ของมูลค่านำเข้าทั้งหมด) ญี่ปุ่น (21.6%) และอาเซียน (14.7%) (ภาพที่ 6)

โดยทั่วไป โครงสร้างต้นทุนการผลิตของผลิตภัณฑ์พลาสติกประกอบด้วย วัตถุดิบ (เม็ดพลาสติก) 70% แรงงาน 10-15% พลังงาน 8% และอื่นๆ 7-12% สำหรับบรรจุภัณฑ์พลาสติก (มีมูลค่าการผลิตสูงที่สุด) มีต้นทุนหลัก ได้แก่ เม็ดพลาสติก (สัดส่วน 50-80% ของต้นทุนการผลิตทั้งหมด) ขณะที่ต้นทุนด้านพลังงานและแรงงานจะแตกต่างกันตามประเภทผลิตภัณฑ์และเม็ดพลาสติกที่ใช้ โดยบรรจุภัณฑ์พลาสติกที่ต้องใช้เทคโนโลยีการผลิตขั้นสูงและเครื่องจักรราคาแพง ต้นทุนค่าเสื่อมราคาและอัตราดอกเบี้ยจะมีสัดส่วนค่อนข้างสูง (ภาพที่ 7) สะท้อนว่าการเคลื่อนไหวของราคาน้ำมันดิบและก๊าซธรรมชาติจะส่งผลต่อโครงสร้างต้นทุนของผลิตภัณฑ์พลาสติกและความสามารถในการแข่งขันของอุตสาหกรรม

สถานการณ์ที่ผ่านมา

ปี 2562 อุตสาหกรรมพลาสติกของไทยได้รับผลกระทบจากภาวะชะลอตัวของเศรษฐกิจโลกและไทย ส่งผลให้ความต้องการผลิตภัณฑ์พลาสติกโดยรวมซบเซา สรุปได้ดังนี้

- การผลิตเม็ดพลาสติกอยู่ที่ 9.0 ล้านตัน ขยายตัว 0.2% จากปี 2561 ส่วนการนำเข้าอยู่ที่ 2.3 ล้านตัน หดตัว 7.8% ด้านราคาเม็ดพลาสติกปรับลดลงต่อเนื่องตามทิศทางราคาวัตถุดิบตั้งต้นซึ่งได้แก่ ราคาน้ำมันดิบ (-8.8%) และก๊าซธรรมชาต(-17.9%) (ภาพที่ 8) รวมถึงความต้องการใช้เม็ดพลาสติกจากจีนชะลอตัว

- มูลค่าผลิตภัณฑ์พลาสติกแปรรูปอยู่ที่ 7.5 แสนล้านบาท (ประมาณ 4.4% ของ GDP) หดตัว 4.0% จากปี 2561 โดยกลุ่มบรรจุภัณฑ์มีมูลค่าสูงที่สุด คิดเป็น 24.1% ของมูลค่าผลิตภัณฑ์พลาสติกทั้งหมด รองลงมา คือ กลุ่มเครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ (23.0%) กลุ่มอุปกรณ์ก่อสร้าง (11.4%) กลุ่มชิ้นส่วนยานยนต์ (11.1%) และกลุ่มเครื่องมือแพทย์ (7.3%) (ภาพที่ 9) หากพิจารณาตามประเภทผลิตภัณฑ์ พบว่า ผลิตภัณฑ์ประเภทบรรจุภัณฑ์ (ถุงพลาสติก) มียอดขายในประเทศสูงที่สุด รองลงมาได้แก่ ท่อและข้อต่อ และแผ่นฟิล์มพลาสติก ตามลำดับ (ภาพที่ 10)

- ยอดขายผลิตภัณฑ์พลาสติกในประเทศอยู่ที่ 6.5 แสนตัน หดตัว 0.8% จากปี 2561 (ภาพที่ 11) โดยเป็นการหดตัวเกือบทุกผลิตภัณฑ์ อาทิ แผ่นฟิล์มพลาสติก กระสอบพลาสติก และเครื่องใช้พลาสติกในครัวเรือน ยกเว้นบรรจุภัณฑ์ประเภทขวด/กล่อง และถุงพลาสติกบางประเภท รวมถึงท่อและข้อต่อพลาสติกที่ใช้ในอุตสาหกรรมก่อสร้าง

หากพิจารณามูลค่าต่อหน่วยผลิตภัณฑ์ (Unit value) พบว่าผลิตภัณฑ์ที่มีมูลค่าต่อหน่วยผลิตภัณฑ์สูงที่สุด 3 อันดับแรก ได้แก่ เครื่องมือทางการแพทย์ รองเท้า และอุปกรณ์ด้านความปลอดภัย ซึ่งมีมูลค่าตลาดรวมกันคิดเป็น 18.6% ของมูลค่าผลิตภัณฑ์พลาสติกทั้งหมด ขณะที่บรรจุภัณฑ์พลาสติกซึ่งครองส่วนแบ่งตลาดเกือบ 25% มีมูลค่าต่อหน่วยผลิตภัณฑ์ต่ำที่สุด (ตารางที่ 1)

ด้านการค้า[3] ปี 2562 สรุปได้ดังนี้ (ภาพที่ 12)

- ปริมาณส่งออกเม็ดพลาสติกอยู่ที่ 7.1 พันล้านตัน เพิ่มขึ้น 5.0% คิดเป็นมูลค่า 9.1 พันล้านดอลลาร์สหรัฐฯ หดตัว 10.9% มูลค่าส่งออกไปตลาดหลักหดตัว อาทิ ญี่ปุ่น (-18.0%) เวียดนาม (-16.9%) และอินโดนีเซีย (-14.4%) ขณะที่จีน (ตลาดส่งออกอันดับ 1 สัดส่วน 35%) ขยายตัว 3.0% ชะลอลงมากจาก 23.3% ปี 2561 ด้านปริมาณการนำเข้าเม็ดพลาสติกอยู่ที่ 2.2 ล้านตัน ขยายตัว 0.6% คิดเป็นมูลค่า 4.3 พันล้านดอลลาร์สหรัฐฯ หดตัว 8.8%

- ปริมาณส่งออกผลิตภัณฑ์พลาสติกอยู่ที่ 1.2 พันล้านตัน เพิ่มขึ้น 2.0% คิดเป็นมูลค่า 4.2 พันล้านดอลลาร์สหรัฐฯ หดตัว 2.9% มูลค่าส่งออกไปตลาดหลัก ได้แก่ ญี่ปุ่น (ตลาดอันดับ 1 สัดส่วน 19.2%) หดตัว 3.5% และจีนหดตัว 3.1% โดยสินค้าที่หดตัว ได้แก่ กลุ่มแผ่นฟิล์ม Non-cellular (-4.2%) และพลาสติกอื่นๆ (-9.8%) ด้านการนำเข้าอยู่ที่ 0.9 ล้านตัน เพิ่มขึ้น 6.9% คิดเป็นมูลค่า 4.8 พันล้านดอลลาร์สหรัฐฯ ใกล้เคียงกับปี 2561

ปี 2563 ราคาเม็ดพลาสติกโลกปรับตัวลงตามทิศทางราคาน้ำมัน ขณะที่ภาคอุตสาหกรรมที่ใช้พลาสติกเป็นส่วนประกอบ (เช่น ยานยนต์ เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ และภาคก่อสร้าง) ได้รับผลกระทบจากการแพร่ระบาดของ COVID-19 ทำให้กิจกรรมทางเศรษฐกิจทั่วโลกทั้งภาคการผลิตและการค้าเผชิญภาวะถดถอย โดยเฉพาะในช่วงครึ่งแรกของปี ส่งผลให้ความต้องการผลิตภัณฑ์พลาสติกโดยรวมหดตัว ยกเว้นผลิตภัณฑ์พลาสติกประเภทใช้ครั้งเดียวทิ้ง (Single-use plastics) อาทิ เครื่องมือทางการแพทย์ และบรรจุภัณฑ์ใส่อาหาร เนื่องจากสถานการณ์โรคระบาดกระตุ้นความต้องการใช้วัสดุทางการแพทย์และการสั่งอาหารออนไลน์ (Food delivery) โดยสถานการณ์ผลิตภัณฑ์พลาสติกปี 2563 มีดังนี้

- ปริมาณการผลิตเม็ดพลาสติกหดตัว สะท้อนจากดัชนีผลผลิตอุตสาหกรรม (Manufacturing Production Index: MPI) เม็ดพลาสติก (TSIC 2013) ช่วง 11 เดือนแรกหดตัว 2.8% YoY (ภาพที่ 13) เนื่องจากผู้ผลิตเร่งระบายสินค้าคงคลัง รวมถึงอุปสงค์เม็ดพลาสติกซบเซาทั่วโลก ผลจากการแพร่ระบาดของ COVID-19

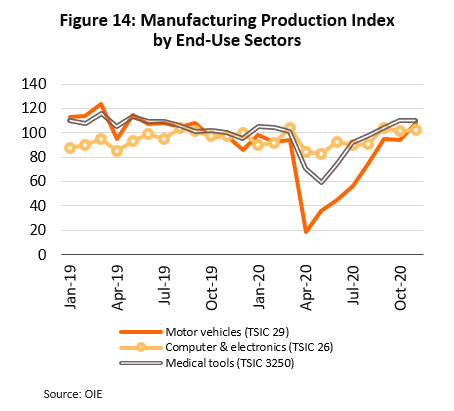

- การผลิตผลิตภัณฑ์พลาสติกหดตัวเกือบทุกกลุ่ม สะท้อนจากดัชนีผลผลิตอุตสาหกรรมผลิตภัณฑ์พลาสติกช่วง 11 เดือนแรก ได้แก่ กลุ่มบรรจุภัณฑ์พลาสติก (-1.6% YoY) และกลุ่มผลิตภัณฑ์พลาสติกอื่นๆ (-16.5% YoY) ขณะที่กลุ่มพลาสติกกึ่งสำเร็จรูปและสำเร็จรูปขยายตัวเพียงเล็กน้อย (+0.9% YoY) ภาพรวมการผลิตหดตัวรุนแรงในช่วงครึ่งปีแรก ก่อนจะกระเตื้องขึ้นในช่วงครึ่งปีหลัง เนื่องจากรัฐบาลทยอยผ่อนคลายมาตรการ Lockdown ทั้งยังออกมาตรการกระตุ้นการใช้จ่ายในประเทศ ส่งผลให้กิจกรรมทางเศรษฐกิจซึ่งรวมถึงอุตสาหกรรมต่อเนื่องทยอยฟื้นตัว โดยดัชนีการผลิตอุตสาหกรรมยานยนต์ (TSIC 29) อุปกรณ์อิเล็กทรอนิกส์ (TSIC 26) และเครื่องมือทางการแพทย์ (TSIC 3250) ปรับขึ้นมาสู่ระดับใกล้เคียงกับช่วงก่อนการแพร่ระบาด (ภาพที่ 14) วิจัยกรุงศรีประเมินปี 2563 การผลิตผลิตภัณฑ์พลาสติกกลุ่มบรรจุภัณฑ์และกลุ่มพลาสติกอื่นๆ จะหดตัว 1.0% และ 18.0% ตามลำดับ ขณะที่กลุ่มพลาสติกกึ่งสำเร็จรูปและสำเร็จรูปจะเพิ่มขึ้น 1.0%

- ยอดขายผลิตภัณฑ์พลาสติกในประเทศ[4] ช่วง 11 เดือนแรกอยู่ที่ 6.0 แสนตัน หดตัว 0.3% YoY โดยเป็นการหดตัวเกือบทุกผลิตภัณฑ์ อาทิ ภาชนะพลาสติก (ขวด กล่อง ลัง) (-7.0% YoY) และกระสอบพลาสติก(-11.6% YoY) ยกเว้นบางผลิตภัณฑ์ อาทิ ท่อและข้อต่อพลาสติก (+15.1% YoY) ที่ได้อานิสงค์จากโครงการก่อสร้างต่อเนื่องของภาครัฐ และถุงพลาสติก (+3.3% YoY) ที่ได้แรงหนุนจากการเติบโตของธุรกิจฟู้ดเดลิเวอรี่ ทั้งปี 2563 คาดว่ายอดขายผลิตภัณฑ์พลาสติกในประเทศจะเติบโต 1.5-2.0%

- ปริมาณส่งออกเม็ดพลาสติกช่วง 11 เดือนแรกของปีอยู่ที่ 6.1 พันล้านตัน หดตัว 7.3% YoY คิดเป็นมูลค่า 7.1 พันล้านดอลลาร์สหรัฐฯ หดตัว 14.5% YoY ด้านปริมาณส่งออกผลิตภัณฑ์พลาสติกอยู่ที่ 1.1 พันล้านตัน เพิ่มขึ้น 0.5% YoY มูลค่า 3.6 พันล้านดอลลาร์สหรัฐฯ หดตัว 5.9% YoY ผลิตภัณฑ์ที่มูลค่าส่งออกหดตัว อาทิ แผ่นฟิล์ม Non-cellular (-3.2% YoY) แผ่นฟิล์มพลาสติกอื่นๆ (-6.1% YoY) และเครื่องใช้บนโต๊ะอาหาร (-20.0% YoY) ขณะที่มูลค่าส่งออกบรรจุภัณฑ์พลาสติกขยายตัว 1.4% ทั้งปี 2563 คาดว่าปริมาณส่งออกผลิตภัณฑ์พลาสติกโดยรวมจะเพิ่มขึ้น 1.0-2.0%

แนวโน้มอุตสาหกรรม

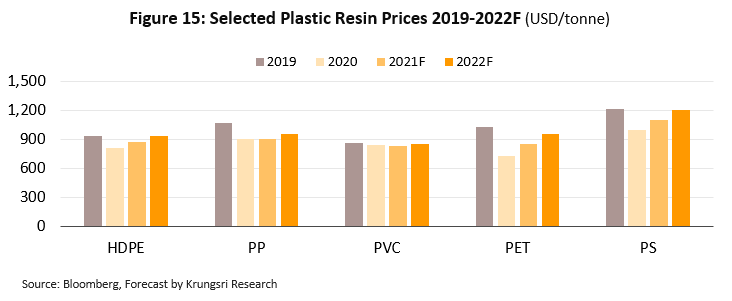

ปี 2564-2566 วิจัยกรุงศรีคาดว่าความต้องการใช้ผลิตภัณฑ์พลาสติกโลกจะเพิ่มขึ้นเฉลี่ย 2.0-3.0% ต่อปี ตามภาวะเศรษฐกิจโลกที่ฟื้นตัวอย่างค่อยเป็นค่อยไป (IMF คาดเศรษฐกิจโลกจะเติบโต 5.2% 4.2% และ 3.8% ในปี 2564 2565 และ 2566 ตามลำดับ) ด้านราคาเม็ดพลาสติกมีแนวโน้มทรงตัวระดับต่ำ (ภาพที่ 15) ตามราคาน้ำมันดิบโลก ซึ่ง IEA ประเมินราคาน้ำมันดิบเบรนท์จะอยู่ที่ระดับเฉลี่ยต่ำกว่า 50 ดอลลาร์สหรัฐฯ ต่อบาร์เรลจนถึงปี 2566 สำหรับเศรษฐกิจไทยในระยะ 3 ปีข้างหน้าคาดว่าจะฟื้นตัวในช่วง 2.5-4.0% ต่อปี ส่งผลให้อุปสงค์ผลิตภัณฑ์พลาสติกของอุตสาหกรรมต่อเนื่องเติบโตในทิศทางเดียวกัน โดยเฉพาะอุตสาหกรรมบรรจุภัณฑ์ เครื่องใช้ไฟฟ้า ก่อสร้าง ชิ้นส่วนยานยนต์ และเครื่องมือแพทย์ ซึ่งมีมูลค่ารวมกันเกือบ 80% ของมูลค่าผลิตภัณฑ์พลาสติกทั้งหมด วิจัยกรุงศรีคาดว่ายอดขายผลิตภัณฑ์พลาสติกในประเทศจะเพิ่มขึ้น 2.0-3.0% ต่อปี (ภาพที่ 16) ขณะที่ปริมาณส่งออกจะเพิ่มขึ้น 2.0-3.0% ต่อปี โดยมีปัจจัยหนุนด้านอุปสงค์ในแต่ละกลุ่มอุตสาหกรรม ดังนี้

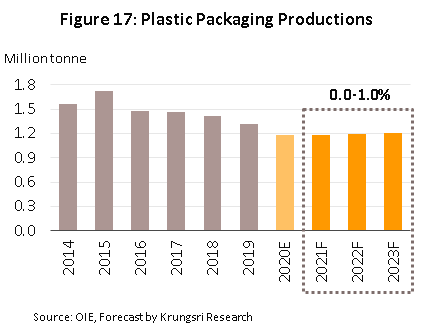

- อุตสาหกรรมบรรจุภัณฑ์พลาสติก: ผลสำรวจจาก Smithers Pira คาดว่าปี 2563-2567 ตลาดบรรจุภัณฑ์พลาสติกทั่วโลกจะเติบโตเฉลี่ย 2.8% ต่อปี คิดเป็นมูลค่า 1.1 ล้านล้านดอลลาร์สหรัฐฯ ในปี 2567 เพิ่มขึ้นจาก 0.9 ล้านล้านดอลลาร์สหรัฐฯ ปี 2562 ขณะที่บริษัทวิจัย Markets and Markets คาดว่าปี 2565 มูลค่าตลาดของบรรจุภัณฑ์พลาสติกชนิดอ่อน (Flexible packaging) สำหรับสินค้าอุปโภคบริโภคจะอยู่ที่ 1.3 แสนล้านดอลลาร์สหรัฐฯเพิ่มขึ้นจาก 9.7 หมื่นล้านดอลลาร์สหรัฐฯ ปี 2559 สำหรับประเทศไทย วิจัยกรุงศรีคาดว่าปริมาณการผลิตบรรจุภัณฑ์พลาสติกจะทรงตัวถึงเพิ่มขึ้น 1.0% ต่อปี จากที่หดตัว 1.0-2.0% ปี 2563 (ภาพที่ 17) โดยอุตสาหกรรมหลายสาขามีแนวโน้มใช้บรรจุภัณฑ์พลาสติกเพิ่มขึ้น อาทิ อุตสาหกรรมอาหารและเครื่องดื่ม (รวมอาหารแช่แข็งและแปรรูปต่างๆ) เวชภัณฑ์และเครื่องสำอาง ภาคค้าปลีกและธุรกิจอีคอมเมิร์ซ ขณะที่การแพร่ระบาดของไวรัส COVID-19 มีผลให้ความต้องการใช้บรรจุภัณฑ์พลาสติกห่อหุ้มสินค้าเพื่อรักษาความสะอาดเพิ่มขึ้น ส่งผลบวกต่อกลุ่มบรรจุภัณฑ์พลาสติกชนิดอ่อน อาทิ ถุงพลาสติก กระสอบพลาสติก พลาสติกแผ่น และฟิล์มพลาสติก อย่างไรก็ตาม นโยบายภาครัฐและกระแสรณรงค์ให้ลดและเลิกการใช้บรรจุภัณฑ์พลาสติกที่ผลิตจากปิโตรเลียมแบบใช้ครั้งเดียวทิ้งซึ่งย่อยสลายได้ยาก รวมถึงการพัฒนาพลาสติกชีวภาพ (Bioplastics) ที่เป็นมิตรกับสิ่งแวดล้อม อาจทำให้ความต้องการใช้บรรจุภัณฑ์พลาสติกพื้นฐานมีแนวโน้มชะลอลงบ้าง

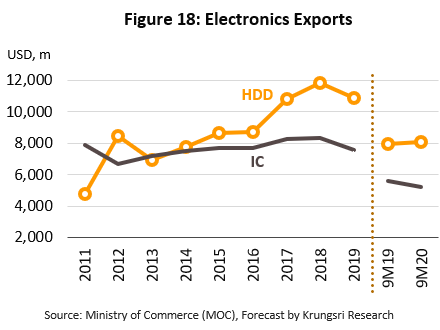

- อุตสาหกรรมอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า: ปี 2564-2566 วิจัยกรุงศรีคาดว่าการผลิตผลิตภัณฑ์อิเล็กทรอนิกส์จะขยายตัวเล็กน้อยจากความต้องการในตลาดต่างประเทศ โดย Hard disk drive (HDD) มีแนวโน้มเติบโต 2.0-3.0% จากความต้องการ HDD ที่มีความจุสูงเพื่อรองรับการใช้งานบนระบบ Cloud computing และ Data center ด้านแผงวงจรรวม (Integrated Circuit: IC) จะเติบโต 3.0-4.0% จากความต้องการเซมิคอนดักเตอร์ และการขยายตัวของกลุ่มเทคโนโลยีสารสนเทศ (Information technology: IT) เช่น โทรศัพท์เคลื่อนที่สมาร์ทโฟน (Smart phone) และแท็บเล็ต (Tablet) ซึ่งต้องการรูปลักษณ์ทันสมัยและน้ำหนักเบา สำหรับการผลิตอุปกรณ์เครื่องใช้ไฟฟ้าจะเติบโตจากความต้องการที่เพิ่มขึ้นทั้งตลาดในประเทศ (คาดว่าจะเติบโตเฉลี่ย 3.0-4.0% ต่อปี (ภาพที่ 18) ตามการฟื้นตัวของภาคอสังหาริมทรัพย์) และตลาดส่งออก (คาดว่าจะเติบโตเฉลี่ย 2.0-3.0% ต่อปี (ภาพที่ 19)) จากความต้องการที่เพิ่มขึ้นในตลาดเอเชียซึ่งมีแนวโน้มเติบโตดี และยังอาจได้อานิสงส์จากการส่งออกเครื่องใช้ไฟฟ้าบางประเภทไปสหรัฐฯ แทนจีนซึ่งเผชิญความขัดแย้งทางการค้ากับสหรัฐฯ อาทิ เครื่องปรับอากาศ ตู้เย็น เตาอบ และไมโครเวฟ) ปัจจัยข้างต้นจะหนุนการผลิตชิ้นส่วนพลาสติกและผลิตภัณฑ์พลาสติกที่เกี่ยวข้อง

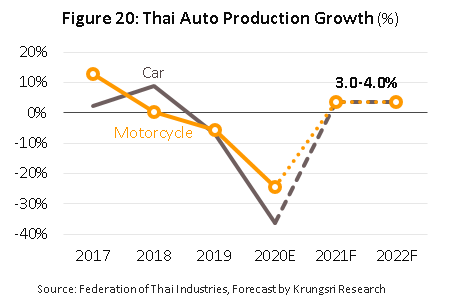

- อุตสาหกรรมชิ้นส่วนยานยนต์: ตลาดในประเทศมีแนวโน้มขยายตัวตามการผลิตยานยนต์ของไทยที่เติบโตเฉลี่ย 3.0-4.0% ต่อปี (1.39-1.42 ล้านคัน) จากที่หดตัว 32.0-33.0% ปี 2563 (ภาพที่ 20) (รถยนต์หนึ่งคันมีพลาสติกเป็นส่วนประกอบมากถึง 50% โดยปริมาตร หรือคิดเป็น 10% โดยน้ำหนัก; สถาบันพลาสติก) แรงหนุนจากการเร่งผลิตรถยนต์ตามแผนส่งเสริมการลงทุน Eco-car รวมถึงการผลิตรถยนต์ไฟฟ้าที่ขอรับสิทธิประโยชน์จาก BOI นอกจากนี้ ความต้องการชิ้นส่วนยานยนต์เพื่อการทดแทน (Replacement Equipment Manufacturer: REM) มีแนวโน้มขยายตัวตามการเพิ่มขึ้นของจำนวนรถยนต์ที่มีอายุมากกว่า 5 ปี (คาดเพิ่มขึ้นเฉลี่ย 6.0% ต่อปี) ตลาดส่งออกชิ้นส่วนยานยนต์มีแนวโน้มเติบโตตามการผลิตยานยนต์โลก ขณะที่ความไม่แน่นอนของนโยบายการค้าระหว่างสหรัฐฯ และจีนอาจเปิดโอกาสให้ไทยส่งออกชิ้นส่วนยานยนต์ไปทดแทนในตลาดต่างประเทศได้มากขึ้น (Trade diversion) โดย Euromonitor คาดว่ามูลค่าส่งออกชิ้นส่วนยานยนต์ของไทยจะเติบโต 9.2% 5.4% และ 1.8% ในปี 2564 2565 และ 2566 ตามลำดับ จากหดตัว 13.0% ปี 2563 ซึ่งจะช่วยหนุนการผลิตชิ้นส่วนพลาสติกและผลิตภัณฑ์พลาสติกที่เกี่ยวข้อง

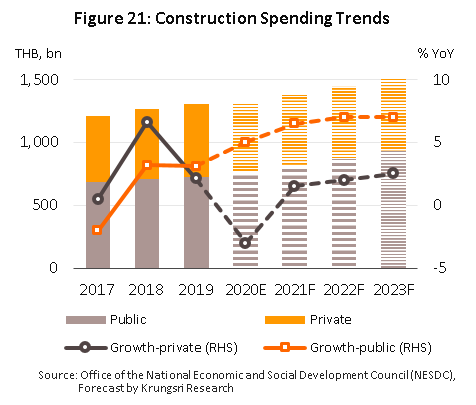

- อุตสาหกรรมก่อสร้าง: การลงทุนก่อสร้างโดยรวมมีแนวโน้มขยายตัวต่อเนื่องตามแผนการพัฒนาโครงสร้างพื้นฐานขนาดใหญ่ของภาครัฐ โดยเฉพาะโครงการที่เกี่ยวเนื่องกับเขตเศรษฐกิจพิเศษภาคตะวันออก (EEC) ซึ่งหลายโครงการมีแผนทยอยก่อสร้างตั้งแต่ปี 2564 อาทิ โครงการรถไฟความเร็วสูงเชื่อม 3 สนามบินเฟส 1 (สุวรรณภูมิ-อู่ตะเภา) และโครงการพัฒนาท่าเรือมาบตาพุดและแหลมฉบังเฟส 3 โดยวิจัยกรุงศรีคาดว่างานก่อสร้างภาครัฐจะขยายตัวเฉลี่ย 6.0-7.0% ในปี 2564-2566 จาก 5.0% ปี 2563 ซึ่งจะเหนี่ยวนำให้เกิดการลงทุนในส่วนของภาคเอกชน (Crowding-in Effect) ซึ่งรวมถึงการพัฒนาพื้นที่อุตสาหกรรม พื้นที่เชิงพาณิชย์และที่อยู่อาศัย ส่งผลให้การก่อสร้างภาคเอกชนขยายตัวเฉลี่ย 1.0-2.0% ต่อปี จากที่หดตัว 3.0% ปี 2563 หนุนความต้องการวัสดุก่อสร้างที่ทำจากพลาสติก (ภาพที่ 21) อาทิ พลาสติกแผ่น ท่อพลาสติก และท่ออ่อน

- อุตสาหกรรมเครื่องมือแพทย์: มูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศมีแนวโน้มเติบโตเฉลี่ย 7.5% ต่อปี เพิ่มขึ้นจาก 3.0% ปี 2563 ขณะที่มูลค่าส่งออกจะเติบโตเฉลี่ย 4.2% ต่อปี เทียบกับ 35.0-40.0% ปี 2563 (ภาพที่ 22) ความต้องการอุปกรณ์เครื่องมือแพทย์เพิ่มขึ้นทั้งในและต่างประเทศจากปัจจัยหนุน ได้แก่ (1) จำนวนผู้สูงอายุเพิ่มขึ้นทั่วโลกและมักมีภาวะเจ็บป่วยด้วยโรคไม่ติดต่อ (NCDs) เรื้อรังตามมา ทำให้มีความต้องการใช้เครื่องมือแพทย์ที่ทันสมัยและใช้เทคโนโลยีขั้นสูง (2) อัตราการเจ็บป่วยด้วยโรคติดต่อและไม่ติดต่อเรื้อรังมีแนวโน้มเพิ่มขึ้น เช่น โรคความดันโลหิตสูง โรคเบาหวาน โรคปอดอุดกั้นเรื้อรัง (COPD) และโรคหัวใจและหลอดเลือด (3) ธุรกิจโรงพยาบาลมีการลงทุนสร้างโรงพยาบาลใหม่และการขยายบริการทางการแพทย์ เช่น จัดตั้งศูนย์รักษาโรคซับซ้อน และ (4) นโยบายสนับสนุนจากภาครัฐ อาทิ การให้สิทธิพิเศษด้านการลงทุนแก่ผู้ผลิตเครื่องมือแพทย์และชิ้นส่วน นอกจากนี้ กระแสการใส่ใจสุขภาพของคนไทยยังมีแนวโน้มเพิ่มขึ้นหลังการแพร่ระบาดของ COVID-19 ทำให้ความต้องการอุปกรณ์ทางการแพทย์ที่เกี่ยวข้องกับการดูแลสุขภาพและสุขอนามัยเพิ่มขึ้น ช่วยหนุนความต้องการชิ้นส่วนพลาสติก พลาสติกแผ่นและฟิล์ม หลอดพลาสติก บรรจุภัณฑ์พลาสติก และผลิตภัณฑ์พลาสติกอื่นๆ ที่เกี่ยวข้อง

โอกาสและปัจจัยท้าทายของผู้ประกอบการอุตสาหกรรมพลาสติก มีรายละเอียดดังตาราง

มุมมองวิจัยกรุงศรี:

ปี 2564-2566 คาดว่าอุตสาหกรรมผลิตภัณฑ์พลาสติกจะเติบโตดี โดยมีปัจจัยหนุนจากการเติบโตของอุตสาหกรรมต่อเนื่อง เช่น บรรจุภัณฑ์ ยานยนต์และชิ้นส่วน เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ และก่อสร้าง ประกอบกับภาครัฐมีนโยบายส่งเสริมการลงทุนโดยเฉพาะอุตสาหกรรม New S-Curve จึงมีส่วนหนุนอุตสาหกรรมพลาสติกที่อยู่ในห่วงโซ่อุปทาน (Supply Chain) ของอุตสาหกรรมดังกล่าว อย่างไรก็ตาม ผู้ประกอบการผลิตภัณฑ์พลาสติกบางประเภทจะเผชิญความท้าทายจากการแข่งขันรุนแรงในอุตสาหกรรม และการรณรงค์ให้ลดและเลิกใช้พลาสติกแบบใช้ครั้งเดียวทิ้ง จะเป็นปัจจัยจำกัดการเติบโตของอัตรากำไร สำหรับผู้ประกอบการที่มีธุรกิจครอบคลุมตั้งแต่ต้นน้ำถึงปลายน้ำและมีธุรกิจเกี่ยวเนื่องอื่นๆ ที่สามารถบริหารจัดการสต็อกวัตถุดิบ การขายและจัดจำหน่ายได้ดี จะรักษาอัตรากำไรได้ต่อเนื่อง

- บรรจุภัณฑ์พลาสติก: ผลประกอบการมีแนวโน้มทรงตัวหรือเติบโตในอัตราชะลอลง จากการแข่งขันด้านราคา ขณะที่กระแสอนุรักษ์สิ่งแวดล้อม ทำให้ความต้องการบรรจุภัณฑ์พลาสติกพื้นฐานชะลอลงบ้าง เช่น ถุงหูหิ้ว สำหรับผู้ประกอบการที่ผลิตบรรจุภัณฑ์ชนิดกึ่งแข็งกึ่งอ่อนและชนิดอ่อนจะเติบโตดีตามอุตสาหกรรมที่เกี่ยวเนื่อง อาทิ อาหารและเครื่องดื่ม ภาคการค้า และธุรกิจอีคอมเมิร์ซ ขณะที่ผู้ประกอบการที่มีเทคโนโลยีการผลิตทันสมัย ผลิตได้หลายประเภทและมีคุณภาพสูง มีแนวโน้มรักษาระดับการเติบโตได้ต่อเนื่อง

- แผ่นฟิล์มพลาสติก ท่อพลาสติก หลอดและท่ออ่อน: คาดผลประกอบการจะเติบโตในระดับปกติตามการขยายตัวของอุตสาหกรรมต่อเนื่อง อาทิ อาหาร ภาคก่อสร้าง และภาคเกษตร ยกเว้นหลอดพลาสติกสำหรับเครื่องดื่มที่อาจเติบโตชะลอลง ทั้งนี้ ธุรกิจโดยรวมยังคงเผชิญความท้าทายจากการแข่งขันด้านราคาจากผู้ประกอบการที่มีจำนวนมา

- ผลิตภัณฑ์พลาสติกในครัวเรือน: คาดผลประกอบการจะเติบโตชะลอลง ผลจากตลาดมีการแข่งขันสูง ซึ่งรวมถึงการแข่งขันจากบริษัทผู้ผลิตสินค้าที่มีฐานการผลิตในต่างประเทศโดยเฉพาะจีน ซึ่งมีต้นทุนการผลิตต่ำกว่าผู้ประกอบการไทย จึงมีความเสี่ยงที่อัตรากำไรจะลดลงต่อเนื่อง

- ชิ้นส่วนพลาสติกและผลิตภัณฑ์พลาสติกอื่นๆ: ผลประกอบการมีแนวโน้มเติบโตตามการขยายตัวของอุตสาหกรรมต่อเนื่องที่ใช้ชิ้นส่วนพลาสติกเป็นส่วนประกอบ อาทิ อุตสาหกรรมยานยนต์และชิ้นส่วน เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ และเครื่องมือแพทย์ ขณะที่ความเสี่ยงของธุรกิจมาจากการแข่งขันที่รุนแรง จากผู้ผลิตต่างชาติทั้งที่มีฐานการผลิตในไทยและบริษัทคู่แข่งในต่างประเทศ (โดยเฉพาะจีน) ซึ่งมีต้นทุนการผลิตต่ำกว่า นอกจากนี้ ผู้ประกอบการบางรายยังพึ่งพาลูกค้ารายใหญ่ที่มีจำนวนไม่มาก

ระยะปานกลางถึงยาว ผู้ประกอบการมีแนวโน้มต้องเร่งปรับตัวเพื่อรักษาระดับการเติบโต โดยอาจปรับสายการผลิตที่เน้นผลิตภัณฑ์พลาสติกที่มีมูลค่าเพิ่มสูง เพื่อตอบโจทย์ตลาดเฉพาะและรองรับการเติบโตของอุตสาหกรรมแห่งอนาคต อาทิ ชิ้นส่วนพลาสติกในอุตสาหกรรมเครื่องมือแพทย์ ยานยนต์ไฟฟ้า หุ่นยนต์ และอากาศยาน รวมถึงการผลิตพลาสติกที่ใช้สารชีวมวล (Biomass) เป็นวัตถุดิบ เช่น มันสำปะหลัง ปาล์มและอ้อย เพื่อผลิตพลาสติกที่เป็นมิตรกับสิ่งแวดล้อม (พลาสติกชีวภาพ: Bio-plastic) ซึ่งเป็นผลิตภัณฑ์ที่อยู่ในกระแสอนุรักษ์สิ่งแวดล้อมของโลก ทั้งยังเป็นหนึ่งในอุตสาหกรรมที่รัฐบาลไทยส่งเสริมการลงทุน และผลักดันให้เป็นธุรกิจดาวรุ่งของประเทศในอนาคต

[1] ผลสำรวจผู้ประกอบการ 2,825 ราย หรือประมาณ 70% ของผู้ประกอบการในอุตสาหกรรม โดยผู้ประกอบการแต่ละรายอาจมีวิธีการผลิตมากกว่า 1 วิธี

[2] ที่มา: PlasticsEurope

[3] ที่มา: Ministry of Commerce

[4] ที่มา: OIE, ผลิตภัณฑ์พลาสติก ประกอบด้วยกระสอบพลาสติก ถุงพลาสติก ภาชนะพลาสติก (เช่น ขวด กล่อง ลัง)

พลาสติกแผ่นและฟิล์ม ท่อและข้อต่อพลาสติก และเครื่องใช้บนโต๊ะอาหารที่ทำจากพลาสติก