ธุรกิจเช่าซื้อยานยนต์มีแนวโน้มเติบโตชะลอลงในช่วงระหว่างปี 2563-2565 จากกำลังซื้อของผู้บริโภคที่ชะลอลงตามภาวะเศรษฐกิจที่คาดว่าจะเติบโตในระดับต่ำ ประกอบกับความต้องการเปลี่ยนมือรถยนต์ภายใต้โครงการรถยนต์คันแรกคาดว่าจะทยอยสิ้นสุดลงในระยะข้างหน้า นอกจากนี้ การเข้ามากำกับดูแลสินเชื่อรายย่อยของภาครัฐที่เข้มงวดขึ้นอาจส่งผลให้ผู้ให้บริการที่เป็น Captive finance เข้ามาแข่งขันและเพิ่มบทบาทภายในอุตสาหกรรมมากขึ้น สถาบันการเงินจึงต้องเร่งสร้างกลยุทธ์ต่าง ๆ เพื่อขยายตลาด โดยเฉพาะผ่านช่องทาง Digital platform เพื่อให้เข้าถึงผู้บริโภคที่มีศักยภาพได้หลากหลายกลุ่มขึ้น ซึ่งจะเป็นปัจจัยสำคัญในการรักษาความสามารถในการแข่งขันของธุรกิจในอนาคต

ข้อมูลพื้นฐาน

ธุรกิจเช่าซื้อยานยนต์มีบทบาทสำคัญต่อเศรษฐกิจไทยมาอย่างต่อเนื่องและเติบโตสอดคล้องกับอุตสาหกรรมรถยนต์ภายในประเทศ โดย ณ ไตรมาส 3 ปี 2562 สินเชื่อเช่าซื้อยานยนต์มีมูลค่า 1.1 ล้านล้านบาท คิดเป็นสัดส่วน 24.0% ของยอดคงค้างสินเชื่ออุปโภคบริโภคของระบบธนาคารพาณิชย์ (ภาพที่ 1)

ในธุรกิจเช่าซื้อยานยนต์ ผู้ให้กู้จะให้สินเชื่อแก่ผู้เช่าซื้อเพื่อซื้อรถยนต์และรถจักรยานยนต์ โดยผู้ให้กู้จะยังคงความเป็นเจ้าของรถยนต์หรือรถจักรยานยนต์จนกว่าผู้กู้ได้ชำระค่างวดครบตามจำนวนและระยะเวลาที่ตกลงไว้ในสัญญาเช่าซื้อโดยกรรมสิทธิ์ในสินค้าจะตกเป็นของผู้เช่าซื้อเมื่อครบสัญญา ซึ่งจะแตกต่างจากธุรกิจลิสซิ่ง (Leasing) ที่สามารถเลือกต่อสัญญาเช่าหรือส่งคืนสินค้าแก่ผู้ให้เช่าเมื่อผ่อนชำระครบตามสัญญา ซึ่งส่วนใหญ่มักพบในกลุ่มลูกค้านิติบุคคลที่ต้องการเช่าสินค้าในปริมาณมาก

สินเชื่อเช่าซื้อเป็นสินเชื่อที่มีหลักประกัน โดยปกติมักอ้างอิงอัตราดอกเบี้ยแบบเงินต้นคงที่ (Flat rate) ในการทำสัญญาผ่อนชำระต่อเดือนซึ่งคำนวณดอกเบี้ยจากเงินต้นเต็มจำนวนตลอดอายุสัญญาโดยผู้กู้จะจ่ายดอกเบี้ยพร้อมเงินกู้เท่ากันทุกงวด สินเชื่อเช่าซื้อยานยนต์ส่วนใหญ่จะมีอายุสัญญา 1-5 ปี และผู้กู้มักจ่ายเงินดาวน์ขั้นต่ำ 20-30% ของมูลค่ายานยนต์

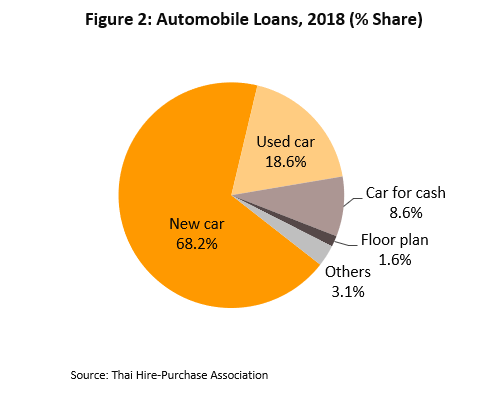

ผลจากการเติบโตสูงในช่วงโครงการรถยนต์คันแรกเมื่อปี 2555-2556 ได้ส่งผลให้ตลาดเช่าซื้อเติบโตลดลงในช่วงหลายปีที่ผ่านมา และส่งผลให้ผู้ประกอบธุรกิจเช่าซื้อขยายการให้บริการเพิ่มเติมในสินเชื่อที่เกี่ยวข้องกับสินเชื่อยานยนต์ด้านอื่นๆ มากขึ้น อาทิ สินเชื่อจำนำทะเบียน (Car for cash) ซึ่งเป็นสินเชื่อที่ผู้กู้นำรถยนต์ไปเป็นหลักประกันในการกู้เงิน และสินเชื่อเพื่อผู้แทนจำหน่ายรถยนต์ (Floorplan) ซึ่งเป็นสินเชื่อที่ให้วงเงินหมุนเวียนสำหรับการสั่งซื้อรถยนต์ จัดหารถยนต์หรือเสริมสภาพคล่องในการดำเนินธุรกิจสำหรับผู้ประกอบการจำหน่ายรถยนต์ จากข้อมูลของสมาคมธุรกิจเช่าซื้อไทย[1] (Thai Hire-Purchase Association) พบว่า ในปี 2561 แม้ว่าสินเชื่อเช่าซื้อรถยนต์ใหม่จะมีสัดส่วนลดลงเมื่อเทียบกับในช่วง 5 ปีที่ผ่านมาซึ่งอยู่ที่ 77.1% แต่ยังมีสัดส่วนสูง โดยคิดเป็น 68.2% ของสินเชื่อรถยนต์ทั้งหมด รองลงมา คือ สินเชื่อรถยนต์มือสองซึ่งมีสัดส่วน 18.6% ตามด้วยสินเชื่อจำนำทะเบียนและสินเชื่อเพื่อผู้แทนจำหน่ายรถยนต์มีสัดส่วน 8.9 % และ 1.6 %ตามลำดับ (ภาพที่ 2)

ในปัจจุบัน ผู้ให้บริการธุรกิจเช่าซื้อยานยนต์ในไทยประกอบด้วย (1) สถาบันการเงิน ส่วนใหญ่เป็นธนาคารพาณิชย์ สาขาธนาคารพาณิชย์ต่างประเทศ และธุรกิจในเครือธนาคาร (Bank’s subsidiaries) ทำให้ผู้ให้บริการกลุ่มนี้มีต้นทุนการเงินต่ำกว่าผู้ให้บริการประเภทอื่น (2) Captive finance เข้ามามีบทบาทในธุรกิจเช่าซื้อรถยนต์ของไทยมากขึ้นในช่วงหลายปีที่ผ่านมา โดยอาศัยความได้เปรียบจากการสนับสนุนทางการเงินจากบริษัทแม่ ซึ่งมักเป็นค่ายรถยนต์และสร้างความได้เปรียบเชิงกลยุทธ์จากการเป็นพันธมิตรทางธุรกิจและทำการตลาดร่วมกับตัวแทนจำหน่ายรถยนต์ในประเทศ (Dealer) (3) Non-banks ผู้ให้บริการสินเชื่อเช่าซื้อรถยนต์มีประมาณ 300 รายทั่วประเทศ[2] ส่วนใหญ่เป็นผู้ให้บริการลิสซิ่งที่ให้บริการสินเชื่อเช่าซื้อรายย่อย โดย Non-banks มักเสียเปรียบด้านเงินทุนเมื่อเทียบกับผู้ให้บริการประเภทอื่นๆ เนื่องจากส่วนใหญ่เป็นผู้ประกอบการขนาดกลางหรือขนาดเล็กทำให้ต้องเน้นให้บริการสินเชื่อเช่าซื้อรถจักรยานยนต์และมีความเสี่ยงที่จะเกิดหนี้เสียสูงกว่าผู้ให้บริการกลุ่มอื่นเพราะฐานลูกค้าส่วนใหญ่เป็นผู้มีรายได้น้อย

เมื่อพิจารณาส่วนแบ่งตลาดเฉพาะธุรกิจเช่าซื้อรถยนต์ในปี 2561 จะพบว่าผู้บริการที่เป็นสถาบันการเงินยังคงมีส่วนแบ่งตลาดสูงสุด โดยมีสัดส่วนสินเชื่อ 64.5% ของยอดคงค้างสินเชื่อเช่าซื้อรถยนต์ทั้งหมด และ Captive finance มีส่วนแบ่งตลาดรองลงมา 29.0% ในขณะที่ Non-banks มีส่วนแบ่งตลาดเพียง 6.5% /3 (ภาพที่ 3)

สถานการณ์ที่ผ่านมา

ในช่วงปี 2554-2558 ธุรกิจเช่าซื้อยานยนต์ของไทยประสบภาวะชะลอตัวมากซึ่งเป็นไปตามภาวะตลาดรถยนต์และจักรยานยนต์ในประเทศที่ซบเซาส่งผลให้ตลาดสินเชื่อเช่าซื้อหดตัวอย่างต่อเนื่องก่อนที่จะเริ่มฟื้นตัวในช่วงปลายปี 2559 ซึ่งในการวิเคราะห์ครั้งนี้ จะแบ่งภาวะธุรกิจเช่าซื้อเป็น 3 ช่วงเวลาตามภาวะอุตสาหกรรมรถยนต์ในประเทศ ประกอบด้วย Boom period (ปี 2554-ปี 2556) Bust period (ปี 2557-ครึ่งแรกของปี 2559) และ Recovery period (ครึ่งหลังของปี 2559 - ปี 2561) ตามลำดับ (ภาพที่ 4)

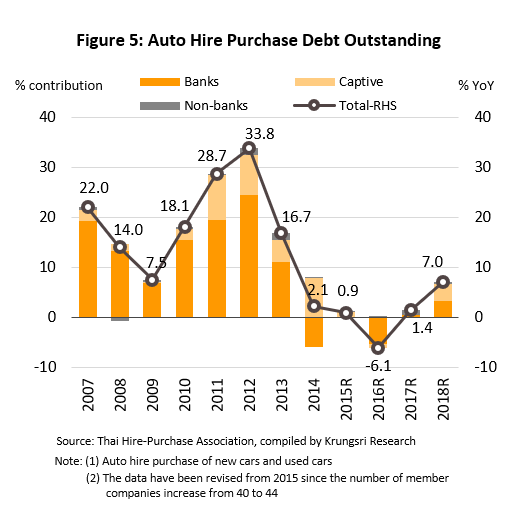

- Boom period: ในช่วงระหว่างปี 2554-2556 ธุรกิจเช่าซื้อยานยนต์ของไทยเติบโตมากจากผลของโครงการรถยนต์คันแรกที่ทำให้ยอดขายรถยนต์ ในประเทศเพิ่มขึ้นอย่างก้าวกระโดดจาก 0.79 ล้านคันในปี 2554 เป็น 1.4 ล้านคัน และ 1.3 ล้านคันในปี 2555 และ 2556 ตามลำดับ ส่งผลให้สินเชื่อเช่าซื้อรถยนต์เติบโตสูงถึง 33.8% YoY ในปี 2555 ก่อนที่จะชะลอลงสู่ระดับ 16.7% YoY ในปี 2556 ขณะเดียวกัน ยอดขายรถจักรยานยนต์เพิ่มขึ้นสู่ระดับ 2.0 ล้านคันในปี 2555 จากระดับ 1.8 ล้านคันในปี 2553 เนื่องจากปัจจัยสนับสนุนที่สำคัญ คือ รายได้เกษตรกรที่ปรับดีขึ้นตามราคาพืชผลหลัก หลายชนิด เช่น ราคาข้าวอยู่ในระดับสูงจากโครงการรับจำนำข้าวของภาครัฐในปี 2554 และราคาพืชพลังงานที่ปรับเพิ่มขึ้นตามราคาน้ำมันในตลาดโลก ซึ่งในช่วงเวลาดังกล่าวอยู่ที่ระดับเฉลี่ย 106.8 USD ต่อบาร์เรล (ปี 2554 ถึงปี 2556) ส่งผลให้มีความต้องการพลังงานทดแทนจากปาล์มน้ำมันใช้เพื่อผลิตไบโอดีเซลและมันสำปะหลังเพื่อผลิตเอทานอล ทั้งนี้ สัดส่วนของสินเชื่อเช่าซื้อที่เพิ่มขึ้นส่วนใหญ่เกิดจากจากกลุ่มสถาบันการเงิน รวมทั้งกลุ่ม Captive finance ที่เริ่มเข้ามามีบทบาทในธุรกิจเช่าซื้อเพิ่มขึ้นในตลาดตั้งแต่ปี 2554

- Bust period: ธุรกิจเช่าซื้อยานยนต์อยู่ในภาวะชะลอตัวอย่างต่อเนื่องในช่วงปี 2557-2558 โดยตลาดรถยนต์ในประเทศได้หดตัวลงอย่างรุนแรงในปี 2557 ส่วนหนึ่งเพราะอุปสงค์ถูกดึงไปใช้ล่วงหน้าจากผลของโครงการรถยนต์คันแรก ส่งผลให้ยอดขายรถยนต์ (ทั้งรถยนต์นั่งส่วนบุคคล และรถยนต์พาณิชย์) ลดลงสู่ระดับปกติที่เฉลี่ย 0.7-0.8 ล้านคันต่อปี ขณะเดียวกันยอดขายรถจักรยานยนต์ลดสู่ระดับ 1.7 ล้านคัน เนื่องจากรายได้เกษตรกรที่ลดลงจากภาวะภัยแล้งและราคาน้ำมันดิบในตลาดโลกลดต่ำลงทำให้ราคาพืชพลังงานตกต่ำ ตลาดรถยนต์และรถจักรยานยนต์ที่ชะลอตัวลง ส่งผลต่อการเติบโตของยอดคงค้างสินเชื่อยานยนต์ที่ลดลงต่อเนื่องจนถึงจุดต่ำสุดโดยหดตัว -6.1% ในปี 2559 (ภาพที่ 5)

ปัจจัยดังกล่าวส่งผลต่อโครงสร้างธุรกิจสินเชื่อเช่าซื้อยานยนต์หลายประการ ได้แก่

- ตลาดสินเชื่อเช่าซื้อได้เข้าสู่ภาวะการแข่งขันอย่างรุนแรง โดยกลุ่ม Captive finance เข้ามามีบทบาทสำคัญในการปล่อยสินเชื่อเช่าซื้อ โดยใช้กลยุทธ์ผลักดันยอดขายรถยนต์ร่วมกับดีลเลอร์เพื่อลดยอดสต็อกคงค้างรถยนต์จากการเร่งผลิตในช่วงก่อนหน้า เช่น กลยุทธ์การปล่อยสินเชื่อแบบ Balloon ซึ่งกำหนดผ่อนต่อเดือนต่ำแต่จ่ายเงินก้อนในงวดสุดท้ายสูงทำให้เข้าถึงสินเชื่อได้ง่ายขึ้น การออกผลิตภัณฑ์สินเชื่อที่มีงวดของการผ่อนชำระที่นาน 3-6 เดือนต่องวด เพื่อให้เข้าถึงกลุ่มลูกค้าที่มีรายได้เป็นฤดูกาลโดยเฉพาะเกษตรกร และการใช้นโยบายจ่ายเงินให้ Dealer ภายใน 1 วันทำการ เพื่อให้ Dealer ขายรถได้ง่ายขึ้น เป็นต้น ปัจจัยดังกล่าวส่งผลให้สินเชื่อเช่าซื้อรถยนต์ของกลุ่ม Captive finance ขยายตัว ในขณะที่สินเชื่อเช่าซื้อรถยนต์ของกลุ่มธนาคารพาณิชย์หดตัวลงในปี 2557 (ภาพที่ 5) นอกจากนี้ ผู้ประกอบการธุรกิจเช่าซื้อส่วนใหญ่ยังได้ผ่อนปรนเงื่อนไขการชำระ เช่น ขยายระยะเวลาการผ่อนชำระนาน 7-8 ปี และลดเงินดาวน์ขั้นต่ำลง เป็นต้น

- ผู้ประกอบการธุรกิจเช่าซื้อได้ปรับกลยุทธ์โดยขยายธุรกิจไปยังสินเชื่อประเภทอื่นในตลาดที่ยังมีศักยภาพเพื่อชดเชยยอดขายรถยนต์ที่ลดลง เช่น สินเชื่อ Floorplan ให้แก่ผู้จำหน่ายรถยนต์เพื่อขยายร้านค้าและทำแคมเปญพิเศษเพื่อระบายสต็อกรถยนต์ และสินเชื่อจำนำทะเบียนเพื่อให้บริการสินเชื่อในรูปของเงินสดโดยนำรถยนต์มา Refinance ซึ่งได้รับความนิยมและเติบโตค่อนข้างดีในภาวะที่เศรษฐกิจชะลอตัวในช่วงปี 2556-2558 (ภาพที่ 6)

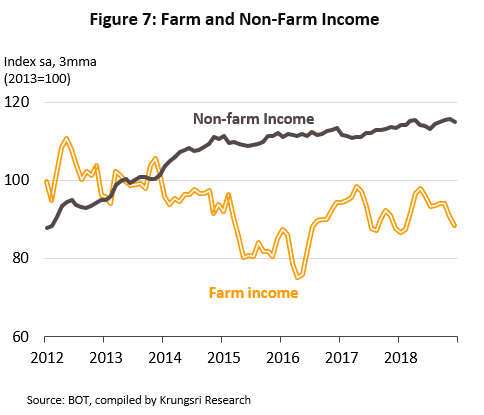

- Recovery period: แม้ว่าสินเชื่อเช่าซื้อรถยนต์โดยรวมหดตัวที่ -6.1% YoY ในปี 2559 เนื่องจากในช่วงครึ่งแรกของปีกำลังซื้อของผู้บริโภคซบเซาจากปัจจัยลบหลายประการ อย่างไรก็ดี ธุรกิจเช่าซื้อยานยนต์มีแนวโน้มฟื้นตัวในช่วงปลายปี 2559 โดยในช่วงครึ่งปีแรกครัวเรือนเกษตรได้รับผลกระทบจากภัยแล้งในขณะที่ครัวเรือนนอกภาคเกษตรมีรายได้ทรงตัวตามภาวะเศรษฐกิจที่ยังชะลอตัว ประกอบกับมีภาระหนี้ระดับสูง (ภาพที่ 7) นอกจากนี้ กำลังซื้อบางส่วนยังถูกดึงไปใช้ล่วงหน้าในปลายปี 2558 ก่อนการปรับเพิ่มภาษีสรรพสามิตสำหรับรถยนต์ที่มีขนาดเครื่องยนต์มากกว่า 1,500 CC ทำให้เกิดการเร่งซื้อรถยนต์ในช่วงเวลาดังกล่าว ในปลายปี 2559 กำลังซื้อของครัวเรือนภาคเกษตรเริ่มปรับดีขึ้นจากภาวะภัยแล้งที่คลี่คลายลงซึ่งส่งผลดีต่อยอดจำหน่ายรถยนต์นั่งเชิงพาณิชย์และรถจักรยานยนต์ นอกจากนี้ยังมีปัจจัยหนุนให้ตลาดรถยนต์รุ่นใหม่ รถยนต์บางประเภทเติบโตดี เช่น รถบรรทุก รถขนส่งผู้โดยสาร รถยนต์หรู รถยนต์นำเข้า และ Big bike เป็นต้น ในขณะที่ตลาดรถยนต์มือสองได้เริ่มปรับดีขึ้นหลังจากที่เคยประสบภาวะขาดทุนจากราคาที่ลดต่ำลงมากถึง 25-30% เนื่องจากผู้ที่ซื้อรถยนต์ภายใต้โครงการรถยนต์คันแรกที่ไม่สามารถผ่อนชำระหนี้ถูกสถาบันการเงินได้ยึดรถยนต์และทยอยนำประมูลในตลาดไปแล้วจำนวนมาก

- ธุรกิจเช่าซื้อยานยนต์ฟื้นตัวต่อเนื่องในปี 2560-2561 โดยในปี 2560 สินเชื่อเช่าซื้อขยายตัว 1.4 %YoY โดยมีปัจจัยสนับสนุนสำคัญจากกำลังซื้อของผู้บริโภคที่ปรับดีขึ้นตามการฟื้นตัวของเศรษฐกิจ ประกอบกับผู้บริโภคที่ถือครองรถยนต์ภายใต้โครงการรถยนต์คันแรกครบกำหนดการถือครอง 5 ปีและเริ่มทะยอยเปลี่ยนรถยนต์มากขึ้น (ครบกำหนดตั้งแต่ปลายปี 2559 จนถึงครึ่งแรกของปี 2561) นอกจากนี้ ตลาดเช่าซื้อยังได้รับผลบวกจากการส่งเสริมการขายของผู้ประกอบการในรถยนต์บางประเภทที่ลูกค้ามีกำลังซื้อสูง เช่น รถยนต์นำเข้า รถยนต์หรู การเปิดตัวรถยนต์รุ่นใหม่ การใช้กลยุทธ์ด้านราคาเพื่อกระตุ้นอุปสงค์ และการผ่อนคลายเงื่อนไขการกู้ยืมอย่างต่อเนื่องเพื่อเร่งระบายสต็อกรถยนต์คงค้างของผู้ประกอบการ Captive finance ในปี 2561 ธุรกิจเช่าซื้อยังคงฟื้นตัวต่อเนื่องโดยขยายตัวที่ 7.0 %YoY โดยได้รับผลบวกจากภาวะเศรษฐกิจที่เติบโตดีประกอบกับผู้บริโภคบางส่วนยังคงเปลี่ยนมือรถยนต์ต่อเนื่อง ขณะที่ผู้ประกอบการ Captive finance ยังคงแข่งขันด้านราคาอย่างรุนแรงผ่านกลยุทธ์ต่างๆ เช่น การผ่อนในระยะเวลาที่นานกว่าปกติ (84 เดือน) การผ่อนแบบบอลลูนที่มีการจ่ายเงินก้อนสูงในงวดสุดท้าย การทำการตลาดระหว่างพันธมิตรที่เป็นดีลเลอร์รถยนต์และสถาบันการเงินโดยให้อัตราดอกเบี้ยที่ต่ำเป็นพิเศษ เป็นต้น อย่างไรก็ดี ธุรกิจเช่าซื้อได้รับผลกระทบทางลบจากปัจจัยสำคัญ คือ การบังคับใช้สัญญาเช่าซื้อฉบับใหม่ที่กระทบกับรายรับของธุรกิจจากดอกเบี้ยปรับที่ลดลง และต้นทุนด้านเอกสารที่เพิ่มสูงขึ้น

ในปี 2562 ธุรกิจเช่าซื้อยานยนต์ยังมีแนวโน้มขยายต่อเนื่องสะท้อนจากสินเชื่อเช่าซื้อรถยนต์ของธนาคารพาณิชย์ที่ยังคงเติบโตดี (ภาพที่ 9) โดยได้รับปัจจัยสนับสนุนต่อเนื่องจากปี 2561 ทั้งการส่งเสริมการขายรถยนต์ของค่ายรถยนต์และการเปิดตัวรถยนต์รุ่นใหม่ แต่ตลาดรถยนต์มือสองเริ่มได้รับผลกระทบจากราคาที่ลดลงเนื่องจากมีอุปทานของรถยนต์เข้าสู่ตลาดมากขึ้นจากการเปลี่ยนมือรถยนต์คันใหม่ของผู้บริโภคภายใต้โครงการรถยนต์คันแรก ประกอบกับการทำการตลาดของผู้ประกอบการที่ทำให้ผู้บริโภคที่ไม่มีความพร้อมในการผ่อนชำระสามารถเข้าถึงสินเชื่อได้ง่ายขึ้นส่งผลให้มีรถยนต์ที่ถูกยึดจากการผิดนัดชำระหนี้เพิ่มขึ้น ด้วยเหตุนี้

NPLs สินเชื่อเช่าซื้อรถยนต์จึงเร่งตัวขึ้นมาอยู่ที่ระดับ 1.82% ของสินเชื่อรวมในไตรมาส 2 ของปี 2562 (ภาพที่ 8)

แนวโน้มอุตสาหกรรม

ธุรกิจเช่าซื้อยานยนต์มีแนวโน้มเติบโตชะลอลงในระยะข้างหน้าโดยเติบโตเฉลี่ยที่ระดับ 6.7-7.0% YoY ในช่วงปี 2563-2565 (ภาพที่ 10) แม้ว่าจะได้รับปัจจัยหนุนหลายประการ อาทิ ทิศทางดอกเบี้ยที่อยู่ในระดับต่ำ ประกอบกับแนวโน้มต้องการรถยนต์บางประเภทเพิ่มขึ้น เช่น รถยนต์นั่งเชิงพาณิชย์และรถบรรทุก ความต้องการรถยนต์มือสองที่เพิ่มขึ้น และแนวโน้มความต้องการรถยนต์ประหยัดพลังงานที่เป็นมิตรกับสิ่งแวดล้อมอย่างรถไฟฟ้า รวมถึงการขยายตลาดไปยังกลุ่มลูกค้าที่มีศักยภาพผ่าน Digital platform คาดว่าจะสนับสนุนการเติบโตของธุรกิจเช่าซื้อยานยนต์ได้ในอนาคต อย่างไรก็ดี ปัจจัยสนับสนุนชั่วคราวที่ผู้บริโภคภายใต้โครงการรถยนต์คันแรกทยอยเปลี่ยนรถยนต์รุ่นใหม่คาดว่าจะหมดไป ประกอบกับความเชื่อมั่นและกำลังซื้อของภาคครัวเรือนปรับลดลงตามภาวะเศรษฐกิจที่คาดว่าจะเติบโตในระดับต่ำและครัวเรือนส่วนใหญ่ยังมีภาระหนี้มาก รวมถึงการกำกับดูแลการให้สินเชื่อรายย่อยที่เข้มงวดขึ้นจากภาครัฐที่คาดว่าจะกระทบกับการดำเนินธุรกิจเช่าซื้อยานยนต์มากขึ้น ซึ่งมีรายละเอียดดังนี้

ปัจจัยบวกที่มีผลต่ออุตสาหกรรม

- ทิศทางของอัตราดอกเบี้ยในประเทศที่มีแนวโน้มลดลงคาดว่าจะส่งผลบวกต่อการดำเนินงานของธุรกิจเช่าซื้อ เนื่องจากธุรกิจนี้มีรายได้จากดอกเบี้ยรับตลอดอายุสัญญา ดังนั้น ต้นทุนการกู้ยืมเงินถูกลงย่อมส่งผลให้ธุรกิจมีกำไรเพิ่มขึ้น

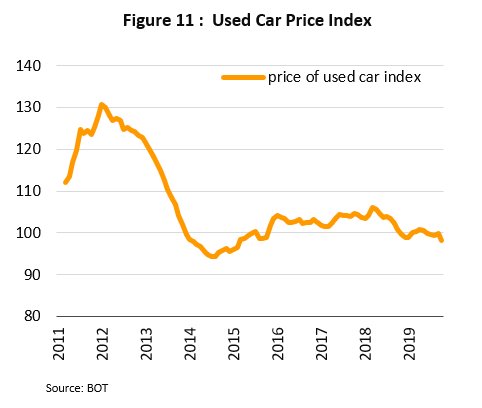

- การเติบโตของตลาดรถยนต์ในบางกลุ่ม ได้แก่ (1) ความต้องการรถยนต์เชิงพาณิชย์ที่คาดว่าจะขยายตัวจากความต้องการใช้ในการขนส่งสอดคล้องกับการเติบโตของธุรกิจโลจิสติกส์และโครงการพัฒนาโครงสร้างพื้นฐานของภาครัฐ (2) ตลาดรถยนต์มือสองคาดว่าจะได้รับผลกระทบจากนโยบายสินเชื่อรายย่อยที่จำกัดเมื่อเทียบกับรถยนต์ใหม่ที่มักจัดโปรโมชั่นเพื่อกระตุ้นตลาดรวมถึงการให้สินเชื่อเกินราคารถยนต์ที่แท้จริง ซึ่งทำให้เกิดสินเชื่อเงินทอนได้ เนื่องจากการพิจารณาสินเชื่อรถยนต์มือสองมักอิงจากราคากลางในตลาดมากกว่า นอกจากนี้ ตลาดรถยนต์มือสองยังได้รับปัจจัยหนุนจากราคารถยนต์มือสองที่ยังอยู่ในระดับต่ำ (ภาพที่ 11) เนื่องจากผู้บริโภคได้เปลี่ยนมือรถยนต์มากขึ้นภายหลังสิ้นสุดกำหนดการถือครองรถยนต์ 5 ปี และการกระตุ้นตลาดรถยนต์ของผู้ประกอบการในช่วงที่ผ่านมา ส่งผลให้ผู้บริโภคที่ไม่มีความพร้อมซื้อรถยนต์ ถูกยึดรถเนื่องจากไม่สามารถผ่อนต่อไปได้ (3) รถยนต์ที่เป็นมิตรกับสิ่งแวดล้อมโดยเฉพาะรถยนต์ไฟฟ้าที่คาดว่าจะมีราคาถูกลงเนื่องจากรัฐบาลได้สนับสนุนให้มีการผลิตในประเทศมากขึ้นโดยการให้สิทธิประโยชน์ของ BOI ในรถยนต์ไฟฟ้าทั้ง 3 ประเภทได้แก่ รถยนต์ไฮบริด (Hybrid Electronic Vehicle: HEV) รถยนต์ไฟฟ้าผสมแบบเสียบปลั๊ก (Plug-in Hybrid Electronic Vehicle: PHEV) รถยนต์ไฟฟ้าแบบแบตเตอรี่ (Battery Electronic Vehicle: BEV) รวมถึงส่งเสริมการสร้างสถานีอัดประจุไฟฟ้าสำหรับรถยนต์ไฟฟ้าซึ่งเป็นโครงสร้างพื้นฐานสำคัญที่จะรองรับความต้องการใช้รถยนต์ไฟฟ้าให้แพร่หลายมากขึ้นในอนาคต และการกำหนดอัตราภาษีสรรพสามิตสำหรับรถยนต์ไฟฟ้าในระดับต่ำ ซึ่งอาจจูงใจให้ผู้บริโภคต้องการเปลี่ยนรถยนต์ที่มีเทคโนโลยีดีขึ้นและประหยัดพลังงานมากขึ้นในอนาคต

- การขยายตลาดไปยังกลุ่มลูกค้าที่มีศักยภาพจากการทำการตลาดผ่าน Digital platform โดยผู้ประกอบการเช่าซื้อในกลุ่มสถาบันการเงินรายใหญ่ที่สามารถผสานจุดแข็งกับการมีฐานลูกค้าของธนาคารและการทำการตลาดกับเครือข่าย Dealer โดยการพัฒนาเทคโนโลยี Data analytics ในการวิเคราะห์ข้อมูลเชิงลึกเพื่อให้เข้าใจความต้องการที่แท้จริงจากการที่ลูกค้าเปรียบเทียบราคารถยนต์ ผ่าน Online marketplace ซึ่งแสดงถึงความสนใจซื้อรถยนต์ในอนาคต ทำให้สถาบันการเงินสามารถยื่นข้อเสนอสินเชื่อรถยนต์แก่ลูกค้าโดยให้ดอกเบี้ยตามความเสี่ยงของลูกค้าแต่ละรายจากข้อมูลการทำธุรกรรมการเงินและพฤติกรรมด้านอื่นจากข้อมูลทางเลือกใน Platform ที่เกี่ยวข้อง ทำให้สามารถนำเสนอสินเชื่อเช่าซื้อให้กับลูกค้าได้โดยไม่จำเป็นต้องรอให้ลูกค้ายื่นขอสินเชื่อก่อน

ปัจจัยลบที่มีผลต่ออุตสาหกรรม

- ความต้องการเปลี่ยนมือรถยนต์จากผู้ถือครองรถยนต์ในโครงการรถยนต์คันแรก[4]คาดว่าจะทยอยลดลงเนื่องจากผู้บริโภคเริ่มครบกำหนดที่ถือครองรถยนต์ 5 ปี ตั้งแต่ปี 2559-2561 โดยในปี 2561 ผู้บริโภคกลุ่มสุดท้ายที่ซื้อรถยนต์จากโครงการในปี 2556 ที่ครบกำหนดการถือครองมีจำนวนทั้งสิ้น 5.3 แสนคัน (ภาพที่ 12) หรือคิดเป็น 44.7% ของรถยนต์ภายใต้โครงการ และผู้บริโภคบางส่วนยังคงเปลี่ยนรถยนต์ต่อเนื่องมาถึงครึ่งแรกของปี 2562 ส่งผลให้ตลาดเติบโตดีอย่างไรก็ตาม คาดว่าผลจากปัจจัยดังกล่าวที่มีต่อธุรกิจเช่าซื้อยานยนต์จะเริ่มลดลงและหมดผลไปในที่สุด

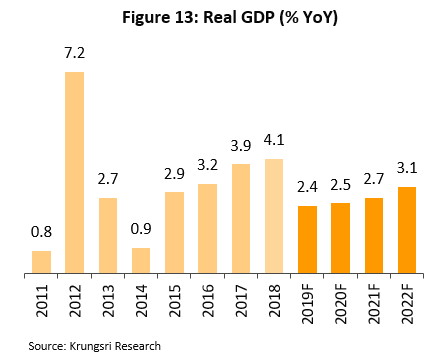

- กำลังซื้อของครัวเรือนคาดว่าจะลดลงจากภาวะเศรษฐกิจที่มีแนวโน้มเติบโตในระดับต่ำประกอบกับครัวเรือนส่วนใหญ่มีภาระหนี้มาก วิจัยกรุงศรีคาดว่าเศรษฐกิจไทยจะขยายตัวในระดับต่ำต่อเนื่องโดยขยายตัวเฉลี่ยที่ 2.8 %YoY ในช่วงระหว่างปี 2563-2565 (ภาพที่ 13)

นอกจากนี้ สัดส่วนของหนี้ครัวเรือนที่ยังอยู่ในระดับสูงที่ 79.1% ของ GDP ณ ไตรมาส 3 ปี 2562 (ภาพที่ 14) เป็นข้อจำกัดสำคัญในการก่อหนี้ใหม่ของครัวเรือน โดยเฉพาะในการซื้อรถยนต์ซึ่งมีราคาสูงและเป็นสินค้าฟุ่มเฟือยที่ผู้บริโภคมีแนวโน้มตอบสนองต่อการเปลี่ยนแปลงของรายได้มากกว่าสินค้าจำเป็น

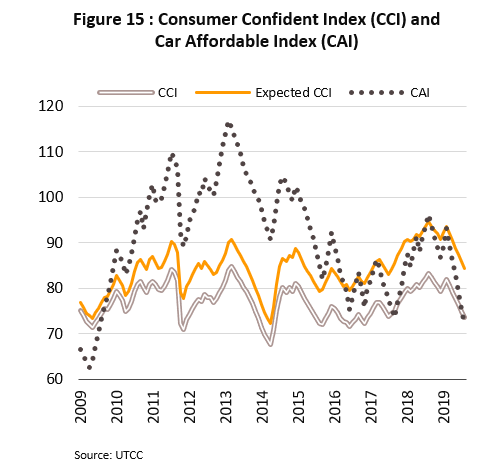

- ความเชื่อมั่นของผู้บริโภคที่มีแนวโน้มลดลงอาจส่งผลต่อการตัดสินใจซื้อรถยนต์ใหม่ล่าช้าออกไป จากข้อมูลดัชนีความเหมาะสมในการซื้อรถยนต์ใหม่ซึ่งเป็นเครื่องชี้การตัดสินใจเพื่อซื้อรถยนต์ใหม่ของผู้บริโภค พบว่าดัชนีดังกล่าวเปลี่ยนแปลงสอดคล้องกับดัชนีความเชื่อมั่นของผู้บริโภคมาโดยตลอด โดย ณ สิ้นไตรมาส 3 ปี 2562 ดัชนีความเชื่อมั่นของผู้บริโภคปรับลดลงต่อเนื่องจากความกังวลเกี่ยวกับความผันผวนของภาวะเศรษฐกิจโลกและการฟื้นตัวของเศรษฐกิจในประเทศที่ยังไม่ชัดเจน ในขณะเดียวกันดัชนีความเหมาะสมในการซื้อรถยนต์ใหม่ของผู้บริโภคได้ปรับลดลงมาอยู่ในระดับต่ำสุดในรอบ 10 ปี นับตั้งแต่ปี 2552 โดยครัวเรือนส่วนใหญ่ที่ตอบแบบสอบถามมีความเห็นว่าช่วงเวลาในปัจจุบันยังไม่ใช่เวลาที่เหมาะสมในการซื้อรถยนต์คันใหม่ (ภาพที่ 15)

- การกำกับดูแลสินเชื่อเช่าซื้อยานยนต์ของภาครัฐที่เข้มงวดขึ้นส่งผลให้การทำธุรกิจเช่าซื้อมีข้อจำกัดมากขึ้น ดังนี้

- การปรับเกณฑ์การกำกับดูแลสินเชื่อจำนำทะเบียนกับผู้ประกอบธุรกิจสินเชื่อส่วนบุคคลที่อยู่ภายใต้กำกับของธปท. ให้ครอบคลุมสินเชื่อที่มีทะเบียนรถเป็นหลักประกันด้วย ส่งผลให้ธุรกิจจำนำทะเบียนต้องขึ้นทะเบียนกับ ธปท. เพื่อให้บริการได้ในระดับประเทศโดยมีทุนจดทะเบียนไม่ต่ำกว่า 50 ล้านบาท และกำหนดให้คิดดอกเบี้ยไม่เกิน 28% ต่อปี

- การกำหนดแนวทางการให้สินเชื่ออย่างรับผิดชอบ (Responsible lending) ซึ่งสถาบันการเงินได้ลงนามในข้อตกลงร่วมกันเมื่อเดือนสิงหาคม 2562 ที่ผ่านมา โดยมีหลักการสำคัญ คือการพิจารณาการให้สินเชื่อรายย่อยโดยพิจารณาปัจจัยอื่นๆที่เกี่ยวข้องเพื่อให้ผู้กู้มีเงินเหลือเพียงพอต่อการดำรงชีพนอกเหนือจากหลักประกัน อันได้แก่ รายได้ซึ่งพิจารณาจากสถานะทางการเงินและความสามารถในการชำระหนี้ (โดยเฉพาะกลุ่มเสี่ยง ได้แก่ ผู้มีรายได้น้อย และกลุ่มผู้เพิ่งเริ่มเข้าสู่ตลาดแรงงาน และกลุ่มผู้สูงอายุ) การให้สินเชื่อที่ตรงกับความต้องการของลูกค้า และไม่เสนอขายผลิตภัณฑ์ที่ทำให้ลูกค้าเป็นหนี้มากเกินความจำเป็นซึ่งแนวทางดังกล่าวควรแทรกอยู่ในกระบวนการให้สินเชื่อรายย่อยในทุกขั้นตอน เช่น การไม่เสนอขายผลิตภัณฑ์โดยไม่ดูความต้องการของลูกค้า การออกแบบผลิตภัณฑ์ที่ให้ผ่อนน้อยในช่วงแรกและจ่ายก้อนใหญ่ในช่วงท้ายซึ่งเกินความสามารถในการชำระหนี้ของผู้กู้ (Balloon payment) การให้สินเชื่อจากมูลค่าหลักประกันเป็นหลักโดยไม่พิจารณาภาระหนี้และแหล่งรายได้ทั้งหมดของลูกค้าและเน้นอนุมัติไว เช่น รถแลกเงิน บ้านแลกเงิน เป็นต้น (ตารางที่ 1)

มุมมองวิจัยกรุงศรี:

ธุรกิจเช่าซื้อยานยนต์มีแนวโน้มเติบโตชะลอลงในช่วงปี 2563-2565 เฉลี่ย 6.6-7.0%YoY (ภาพที่ 10) แม้มีปัจจัยบวกจากการลดลงของอัตราดอกเบี้ย การเติบโตของความต้องการสินเชื่อเช่าซื้อรถยนต์บางประเภท และการใช้เทคโนโลยีสมัยใหม่เพื่อขยายฐานลูกค้าแต่จากภาวะเศรษฐกิจที่คาดว่าจะเติบโตในระดับต่ำทำให้กำลังซื้อและความเชื่อมั่นของครัวเรือนลดลง ประกอบกับความต้องการเปลี่ยนรถยนต์ภายใต้โครงการรถยนต์คันแรกที่สิ้นสุดลง รวมถึงการเข้ามากำกับดูแลสินเชื่อรายย่อยของภาครัฐ ปัจจัยเหล่านี้สร้างแรงกดดันต่อผลกำไรผู้ประกอบการทำให้ตลาดสินเชื่อเช่าซื้อยานยนต์ขยายตัวชะลอลง โดยคาดว่าจะส่งผลต่อธุรกิจในด้านต่างๆ ดังนี้

- การแข่งขันจากผู้ประกอบการเช่าซื้อยานยนต์ที่เป็น Captive finance มีแนวโน้มรุนแรงขึ้น เนื่องจากคาดว่ามาตรการกำกับดูแลสินเชื่อรายย่อยของภาครัฐจะส่งผลโดยตรงต่อผู้ประกอบการที่เป็นสถาบันการเงินมากกว่า Non-banks โดยเฉพาะค่ายรถยนต์ที่มี Captive finance ของตนเอง ซึ่งในอดีตมักอาศัย Captive finance เพื่อทำตลาดในรถยนต์บางรุ่น ผลของมาตรการภาครัฐจึงอาจทำให้ผู้ประกอบการกลุ่มนี้เปลี่ยนมาใช้นโยบายเชิงรุกเพื่อทำตลาดผ่าน Captive finance ของตนมากขึ้น เพื่อรักษาส่วนแบ่งตลาดในธุรกิจเช่าซื้อยานยนต์ในอนาคต

- การแข่งขันเพื่อทำตลาดกลุ่มลูกค้าที่มีกำลังซื้อสูงเพื่อทดแทนกลุ่มลูกค้าที่มีความเสี่ยง (ผู้ที่เพิ่งเข้าสู่ตลาดแรงงาน ผู้มีรายได้น้อย และผู้สูงอายุ) ซึ่งเป็นกลุ่มที่ได้รับผลกระทบจากนโยบายสินเชื่อรายย่อยของ ธปท. อย่างไรก็ตาม มาตรการดังกล่าวคาดว่าจะช่วยให้ธุรกิจเช่าซื้อมีคุณภาพของสินเชื่อที่ดีขึ้นในระยะยาว

- การแข่งขันทำตลาดผ่าน Digital platform เพื่อเข้าถึงกลุ่มลูกค้าจะมีความสำคัญมากขึ้นในอนาคต เนื่องจากผู้ประกอบจะสามารถเข้าใจและเข้าถึงกลุ่มลูกค้าที่หลากหลายและมีศักยภาพมากขึ้นด้วยต้นทุนที่ถูกลง โดยอาศัยการวิเคราะห์ผ่าน Data analytics จากข้อมูลทางเลือก (Alternative data) ทำให้สามารถวิเคราะห์ความเสี่ยงของลูกค้าและให้สินเชื่อแก่ผู้ที่มีความต้องการสินเชื่อก่อนที่ลูกค้าจะยื่นขอสินเชื่อ หากลูกค้ามีแนวโน้มสนใจเลือกซื้อรถยนต์ผ่านการเปรียบเทียบราคาใน e-Marketplace ที่เป็นพันธมิตรของธนาคาร ดังนั้น ในภาวะที่ตลาดมีแนวโน้มเติบโตชะลองผู้ประกอบการที่สามารถประยุกต์ใช้และลงทุนในเทคโนโลยีที่สนับสนุนการเติบโตของบริการบน Digital platform จะสามารถรักษาความสามารถในการแข่งขันและความเติบโตของธุรกิจได้ในอนาคต

[1] www.thpa.or.th

[2] จากฐานข้อมูลของกรมพัฒนาธุรกิจการค้า

[3] ข้อมูลจากบริษัทผู้ประกอบธุรกิจเช่าซื้อรถยนต์ซึ่งเป็นสมาชิกของสมาคมธุรกิจเช่าซื้อจำนวน 44 ราย และแสดงถึงเฉพาะข้อมูลสินเชื่อเช่าซื้อรถยนต์ซึ่งคิดเป็นสัดส่วนประมาณ 85% ของสินเชื่อเช่าซื้อรถยนต์ของทั้งระบบ

[4] รถยนต์ภายใต้โครงการรถยนต์คันแรกมีระยะเวลาเข้าร่วมโครงการตั้งแต่วันที่ 16 กันยายน 2554 และสิ้นสุดวันที่ 31 ธันวาคม 2555 ทำให้คาดว่าผู้บริโภคกลุ่มแรกที่เริ่มซื้อรถยนต์ในปี 2554 จะครบกำหนดการถือครอง 5 ปี และ สามารถขายและโอนกรรมสิทธิ์ได้ตั้งแต่ปลายปี 2559