EXECUTIVE SUMMARY

อุตสาหกรรมน้ำมันปาล์มโดยรวมปี 2566 มีทิศทางขยายตัว โดยอุปทานมีแรงหนุนจากผลผลิตต่อไร่ที่สูงจากสภาพอากาศที่เอื้ออำนวยโดยเฉพาะภาคใต้ ราคาผลปาล์มที่จูงใจเกษตรกรเก็บเกี่ยว และเปอร์เซ็นต์น้ำมันที่สูงขึ้นจากการเก็บเกี่ยวผลผลิตในระยะที่เหมาะสมมากขึ้น ส่วนอุปสงค์เร่งตัวตามคำสั่งซื้อจากในประเทศเป็นหลักจากการเปิดประเทศ การกลับมาดำเนินธุรกิจปกติโดยเฉพาะร้านอาหาร การบริโภคที่กระเตื้องขึ้นตามจำนวนนักท่องเที่ยว มาตรการปรับสูตรน้ำมันไบโอดีเซลเพิ่มจาก B5 เป็น B7 อย่างไรก็ตาม การส่งออกหดตัวจากตลาดอินเดียและมาเลเซียผลจากราคาน้ำมันปาล์มดิบของไทยที่สูงกว่าราคาตลาดโลกและการหันไปใช้น้ำมันพืชชนิดอื่นที่มีราคาถูกกว่าน้ำมันปาล์ม สำหรับปี 2567-2569 อุปทานปาล์มน้ำมันและน้ำมันปาล์มโดยรวมมีทิศทางหดตัวจากผลกระทบจากปรากฏการณ์ El Niño ขณะที่ความต้องการในประเทศขยายตัวจากอุตสาหกรรมอาหารและโอเลโอเคมิคอลตามภาวะเศรษฐกิจที่ทยอยฟื้นตัวจากการเปิดประเทศเต็มที่มากขึ้นหลัง COVID-19 คลี่คลาย การเพิ่มขึ้นของนักท่องเที่ยวที่กระตุ้นธุรกิจร้านอาหาร และอุตสาหกรรมอาหาร ตลอดจนอุตสาหกรรมไบโอดีเซลที่ขยายตัวตามการฟื้นตัวของภาคขนส่ง อย่างไรก็ตาม การส่งออกมีทิศทางหดตัวจากผลผลิตภายในประเทศที่ลดลงทำให้สต๊อกส่วนเกินไม่สูงมากนัก ประกอบกับราคาส่งออกที่มีแนวโน้มสูงกว่าประเทศคู่แข่ง โดยราคาปาล์มน้ำมันและน้ำมันปาล์มมีแนวโน้มปรับขึ้นเล็กน้อยตามผลผลิตที่ลดลงและความต้องการในประเทศที่สูงขึ้น

มุมมองวิจัยกรุงศรี

อุตสาหกรรมน้ำมันปาล์มโดยรวมปี 2567-2569 มีทิศทางขยายตัว โดยความต้องการได้แรงหนุนจากกำลังซื้อภายในประเทศทั้งอุตสาหกรรมอาหารโอเลโอเคมิคอล อุตสาหกรรมไบโอดีเซล ส่งผลให้รายได้ผู้ประกอบการมีแนวโน้มสูงขึ้น อย่างไรก็ตาม ธุรกิจยังมีความเสี่ยงจากอุปทานภายในประเทศที่มีแนวโน้มปรับลดลงตามอัตราผลผลิตต่อไร่ที่ได้รับผลกระทบจากภัยแล้ง ทำให้ระดับราคาผลปาล์มสดมีแนวโน้มปรับสูงขึ้นและอาจส่งผลต่ออัตรากำไรของธุรกิจ

-

เกษตรกรปาล์มน้ำมัน: รายได้มีแนวโน้มเพิ่มขึ้นตามภาวะอุปสงค์ในประเทศที่ทยอยฟื้นตัวและมาตรการสนับสนุนของภาครัฐที่ยังคงช่วยให้ระดับราคาผลปาล์มสดสูงกว่าระดับต้นทุน อย่างไรก็ตาม ธุรกิจยังมีปัจจัยเสี่ยงจากภาวะภัยแล้งที่จะส่งผลให้ผลผลิตต่อไร่ลดลง และต้นทุนราคาปุ๋ยที่ยังสูง

-

โรงสกัดน้ำมันปาล์มดิบ: ปี 2567-2569 รายได้มาจากแรงหนุนของตลาดในประเทศเป็นหลัก ตามการเปิดประเทศ การเพิ่มขึ้นของนักท่องเที่ยว และการขยายตัวของภาคขนส่งเชิงพาณิชย์ ประกอบกับมาตรการสนับสนุนและยกระดับมาตรฐานพลังงานของภาครัฐที่ยังคงมีต่อเนื่อง อาทิ การนำน้ำมันปาล์มดิบไปผลิตผลิตภัณฑ์ที่มีมูลค่าเพิ่มสูงขึ้น การนำไปผลิตไบโอดีเซล และการสนับสนุนการส่งออกน้ำมันปาล์ม อย่างไรก็ตาม กำลังการผลิตรวมของโรงสกัดที่สูงกว่าปริมาณผลปาล์มสดที่ออกสู่ตลาดส่งผลให้มีอัตรากำลังการผลิตส่วนเกินในธุรกิจ รวมถึงการแข่งขันแย่งชิงวัตถุดิบจะผลักดันให้ต้นทุนการผลิตของน้ำมันปาล์มดิบสูงขึ้น อาจกดดันผลกำไรของธุรกิจหรือมีผลให้โรงสกัดน้ำมันปาล์มดิบเผชิญปัญหาขาดทุนจากสต๊อกในบางช่วงเวลา โดยเฉพาะโรงงานสกัดน้ำมันปาล์มดิบรายย่อยที่ไม่มีเครือข่ายโรงกลั่นน้ำมันหรืออุตสาหกรรมต่อเนื่อง อาทิ น้ำมันปาล์มบริสุทธิ์ น้ำมันไบโอดีเซล ผลิตภัณฑ์กลุ่มโอเลโอเคมิคอล (Oleochemicals)1/ หรือผลิตภัณฑ์พลอยได้จากการผลิต อาทิ กลีเซอรีนบริสุทธิ์2/ สารเปลี่ยนสถานะ (Phase Change Material : PCM)3/ แฟตตี้แอลกอฮอล์ (Fatty Alcohols)4/ ขณะที่ รายได้จากการส่งออกมีแนวโน้มลดลง ตามผลผลิตในประเทศตลอดจนการลดการพึ่งพาของประเทศคู่ค้า

-

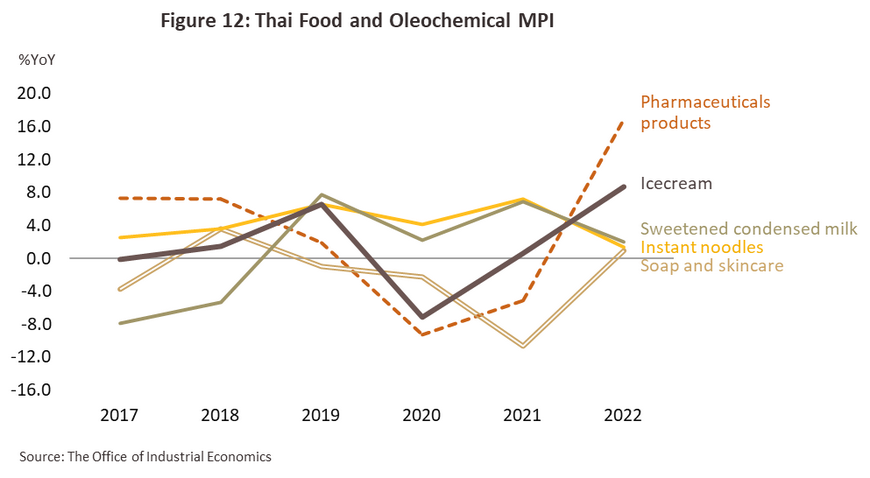

โรงกลั่นน้ำมันปาล์มบริสุทธิ์: ผลประกอบการยังมีแนวโน้มเติบโตดี จากความต้องการใช้น้ำมันปาล์มดิบเพื่อกลั่นเป็นน้ำมันปาล์มบริสุทธิ์ที่มีแนวโน้มเติบโต 3.0%-4.0% จากแนวโน้มอุตสาหกรรมอาหารที่น่าจะกลับมาเติบโตตามทิศทางการฟื้นตัวของธุรกิจท่องเที่ยว โรงแรม และร้านอาหาร ประกอบกับอุตสาหกรรมโอเลโอเคมิคอล ที่คาดว่าจะมีความต้องการใช้น้ำมันปาล์มดิบ/ไขมันปาล์ม (ได้จากกระบวนการสกัดบริสุทธิ์) เพิ่มขึ้นตามทิศทางการฟื้นตัวของการบริโภคสินค้าในอุตสาหกรรมต่อเนื่อง อาทิ ผงซักฟอก สบู่ ยา และเครื่องสำอาง

-

ผู้ค้าพืชน้ำมันที่ใช้ในการผลิตน้ำมันพืช (ลานเทปาล์มน้ำมัน): รายรับมีแนวโน้มชะลอลงตามปริมาณผลปาล์มสดที่มีทิศทางหดตัว จากผลกระทบของปรากฏการณ์ El Niño อย่างไรก็ตาม ผู้ประกอบการลานเทยังมีอำนาจการต่อรองสูงกว่าเกษตรกรปาล์มน้ำมันซึ่งส่วนใหญ่เป็นรายย่อยที่จำเป็นต้องพึ่งพาการขายผลปาล์มน้ำมันผ่านลานเท

ข้อมูลพื้นฐาน

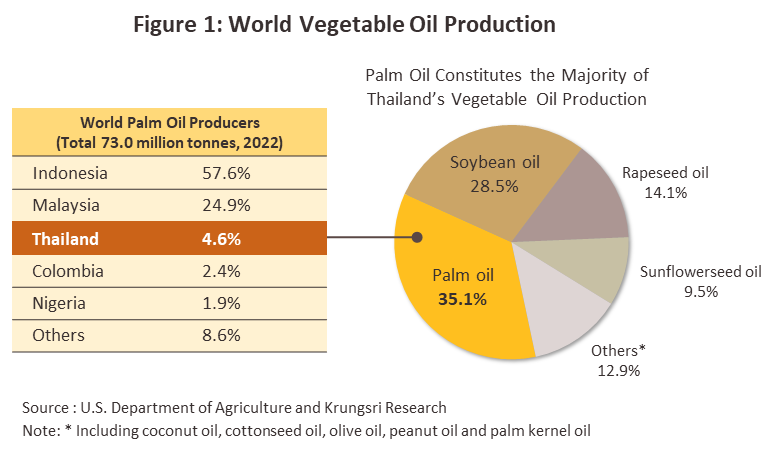

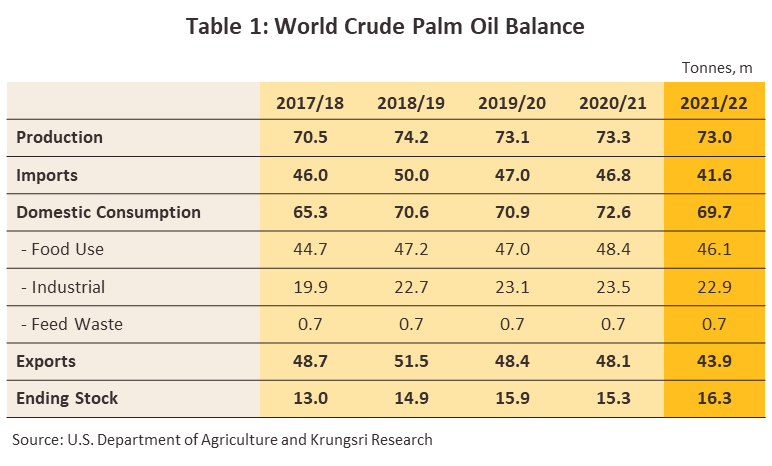

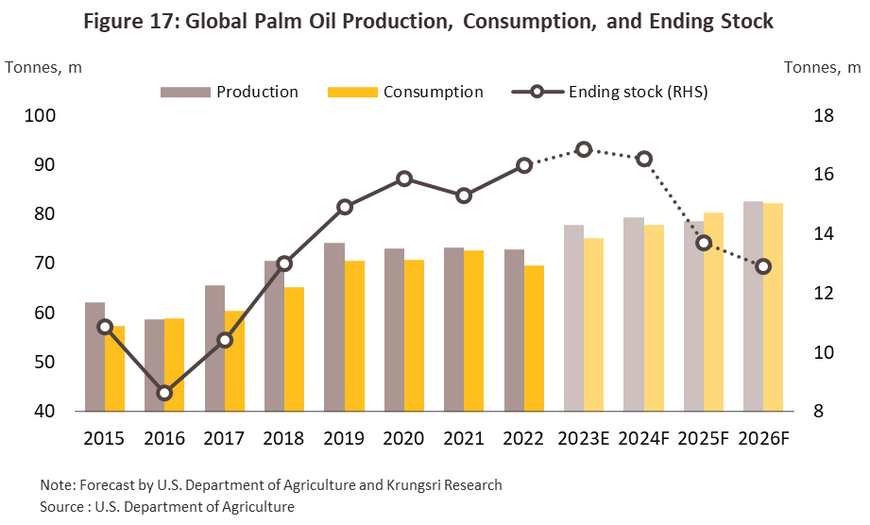

น้ำมันปาล์ม5/ เป็นน้ำมันจากพืชที่มีต้นทุนการผลิตต่ำกว่าน้ำมันจากพืชชนิดอื่นๆ อาทิ น้ำมันถั่วเหลือง น้ำมันเรปซีด (Rapeseed) น้ำมันจากเมล็ดดอกทานตะวัน น้ำมันมะพร้าว และน้ำมันมะกอก ส่วนหนึ่งเป็นผลจากผลผลิตน้ำมันต่อไร่ของผลปาล์มสดที่สูงกว่าพืชให้น้ำมันชนิดอื่น 6-10 เท่า6/ โดยปี 2565 การผลิตและการบริโภคน้ำมันปาล์มทั่วโลกมีปริมาณ 73.0 ล้านตัน และ 69.7 ล้านตัน หรือคิดเป็นสัดส่วน 35.1% และ 34.4% ของปริมาณการผลิตและการบริโภคน้ำมันจากพืชทุกชนิดโดยรวมตามลำดับ แหล่งผลิตน้ำมันปาล์มที่สำคัญอยู่ในภูมิภาคอาเซียน โดยประเทศผู้ผลิตและส่งออกรายใหญ่ที่มีบทบาทกำหนดทิศทางราคาในตลาดโลก คือ อินโดนีเซียและมาเลเซีย มีผลผลิตน้ำมันปาล์มดิบ 42.0 ล้านตัน และ 18.2 ล้านตัน ตามลำดับ ด้วยสัดส่วนรวมกัน 82.4% ของผลผลิตโลก และมีสัดส่วนส่งออกรวมกัน 86.2% ของปริมาณส่งออกน้ำมันปาล์มดิบในตลาดโลก ส่วนประเทศผู้นำเข้าน้ำมันปาล์มดิบที่สำคัญ ได้แก่ อินเดีย (สัดส่วน 19.2% ของปริมาณนำเข้ารวมในตลาดโลก) สหภาพยุโรป (12.0%) จีน (10.5%) และปากีสถาน (6.8%) ในช่วง 5 ปีที่ผ่านมา (2561-2565) ความต้องการใช้น้ำมันปาล์มดิบจากทั่วโลก (เพื่อบริโภคและผลิตเป็นเชื้อเพลิง) เพิ่มขึ้นเฉลี่ย 1.7% ต่อปี ขณะที่ปริมาณการผลิตน้ำมันปาล์มดิบเพิ่มขึ้นเฉลี่ยเพียง 0.9% ต่อปี อย่างไรก็ตาม ปริมาณคงเหลือที่สะสมมาอย่างต่อเนื่องทำให้น้ำมันปาล์มดิบคงเหลือสะสม ณ สิ้นปี 2565 อยู่ที่ 16.3 ล้านตัน (ภาพที่ 1 และตารางที่ 1)

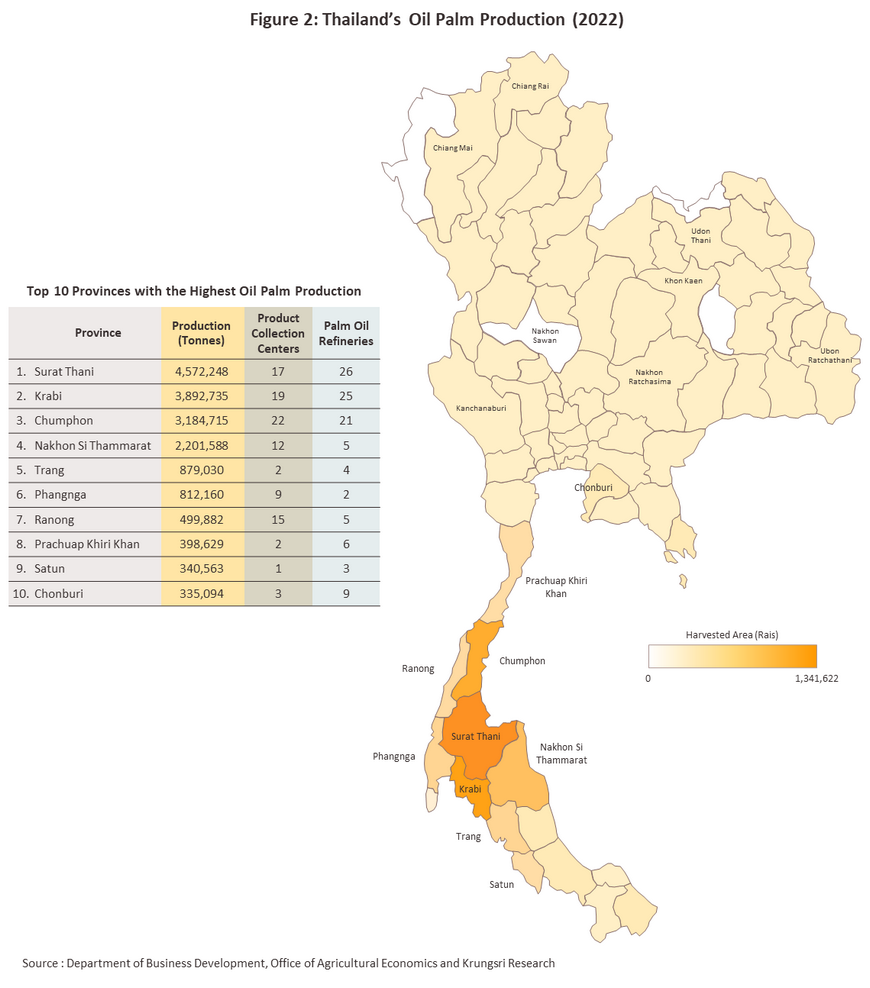

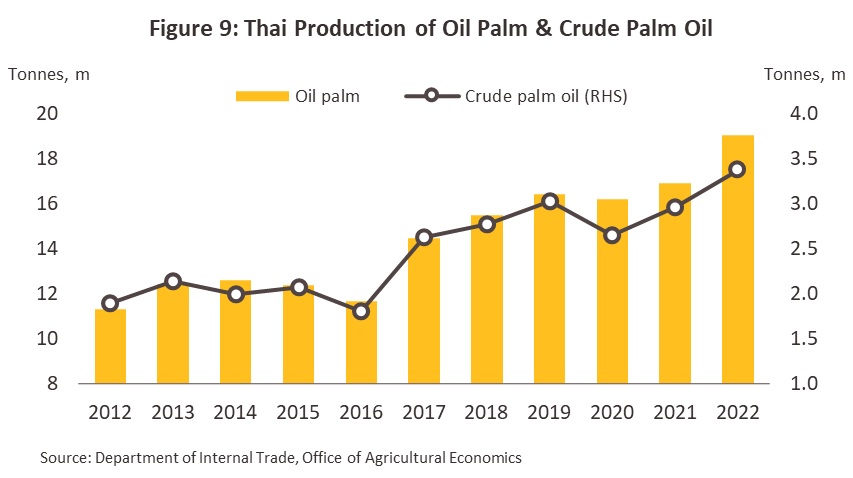

ในปี 2565 แม้ว่าประเทศไทยมีผลผลิตน้ำมันปาล์มสูงเป็นอันดับ 3 ของโลก แต่คิดเป็นสัดส่วนน้อยเพียง 4.6% ของผลผลิตน้ำมันปาล์มโลก จึงยังไม่มีบทบาทกำหนดทิศทางราคา พื้นที่ปลูกปาล์มน้ำมันและโรงงานสกัดน้ำมันปาล์มดิบของไทยส่วนใหญ่อยู่ในภาคใต้7/ คิดเป็นสัดส่วน 85.9% ของพื้นที่เก็บเกี่ยวปาล์มน้ำมันทั่วประเทศ (Harvested Area) โดยเฉพาะในจังหวัดสุราษฎร์ธานี กระบี่ และชุมพร (สัดส่วนรวมกันเกือบ 57.3%) ที่เหลือกระจายปลูกในภาคกลาง ภาคตะวันออกเฉียงเหนือ และภาคเหนือ ตามลำดับ (ภาพที่ 2) การหันมาปลูกปาล์มน้ำมันเพิ่มขึ้นในช่วง 10 ปีที่ผ่านมา (2552-2561) ตามยุทธศาสตร์ของแผนพลังงานทดแทนและพลังงานทางเลือกของประเทศ ทำให้ไทยมีพื้นที่ปลูกปาล์มน้ำมันที่ให้ผลผลิต (Harvested Area) เพิ่มขึ้น โดยปี 2565 อยู่ที่ 6.2 ล้านไร่ (+1.9%) ให้ผลผลิตปาล์มน้ำมัน 19.1 ล้านตัน (+12.8%)8/ และมีการสกัดน้ำมันปาล์มดิบ 3.4 ล้านตัน (+13.9%) (ที่มา: สำนักงานเศรษฐกิจการเกษตรและกรมการค้าภายใน)

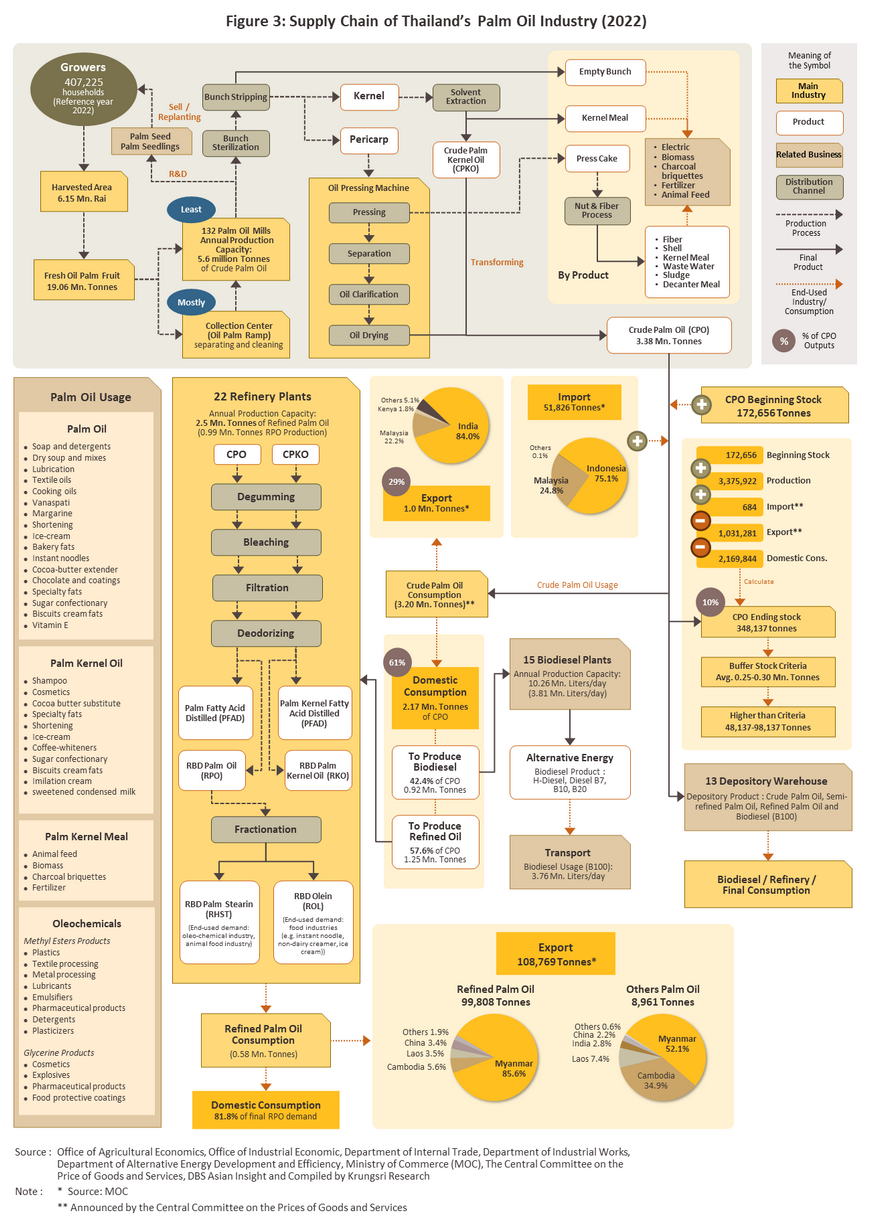

อุตสาหกรรมน้ำมันปาล์มของไทยมีจุดแข็งจากการมีห่วงโซ่การผลิตที่ครบวงจร (ภาพที่ 3) ประกอบด้วย

-

เกษตรกรผู้ปลูกปาล์มน้ำมัน (อุตสาหกรรมขั้นต้น) มีจำนวนประมาณ 4.1 แสนครัวเรือนทั่วประเทศ ส่วนใหญ่เป็นรายย่อย สำหรับเกษตรกรรายใหญ่มักมีการลงทุนโรงงานสกัดน้ำมันปาล์มดิบเป็นของตนเอง

-

โรงสกัดน้ำมันปาล์มดิบ (อุตสาหกรรมขั้นกลาง) มีจำนวน 132 แห่ง (ที่มา : กรมการค้าภายใน) มีเครื่องจักรที่ให้กำลังการผลิตน้ำมันปาล์มดิบในประเทศโดยรวมอยู่ที่ประมาณ 5.6 ล้านตัน/ปี (สำนักงานเศรษฐกิจอุตสาหกรรม (สศอ.)) โดยผู้ผลิตรายใหญ่มักมีการขยายการลงทุนสวนปาล์ม เพาะพันธุ์ รวมถึงพัฒนาสายพันธุ์ปาล์มควบคู่ไปด้วย โรงสกัดน้ำมันปาล์มดิบมักนำผลผลิตที่เหลือจากการสกัดน้ำมันปาล์มมาใช้ประโยชน์อื่นๆ อาทิ กากปาล์มใช้ผลิตอาหารสัตว์ ทะลายปาล์มเปล่า เส้นใย และกะลาปาล์มใช้เป็นเชื้อเพลิง ปุ๋ยชีวภาพ และผลิตไฟฟ้า เป็นต้น

-

โรงกลั่นน้ำมันปาล์มบริสุทธิ์ (อุตสาหกรรมขั้นปลาย) มีจำนวน 22 แห่ง กำลังการผลิตโดยรวมอยู่ที่ประมาณ 2.5 ล้านตัน/ปี (สศอ.) ผู้ประกอบการรายใหญ่มักลงทุนในธุรกิจอื่นที่เกี่ยวข้องในห่วงโซ่อุปทานด้วย อาทิ โรงสกัดน้ำมันปาล์มดิบ และธุรกิจผลิตน้ำมันพืช

-

อุตสาหกรรมอื่นที่เกี่ยวเนื่องช่วยดูดซับอุปทานส่วนเกินในตลาด อาทิ อุตสาหกรรมไบโอดีเซล (B100) อุตสาหกรรมอาหาร อุตสาหกรรมเคมีภัณฑ์ และอุตสาหกรรมโอเลโอเคมิคอล (Oleochemicals)

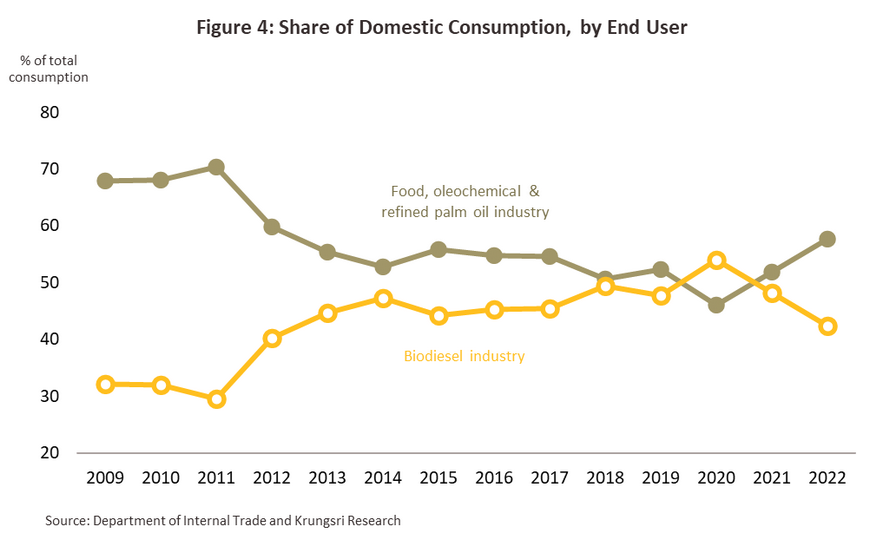

ในปี 2565 ผลผลิตน้ำมันปาล์มดิบส่วนใหญ่บริโภคภายในประเทศด้วยสัดส่วนประมาณ 61% ของผลผลิตทั้งหมด (ภาพที่ 4) โดย

-

ใช้กลั่นเป็นน้ำมันปาล์มบริสุทธิ์ (สัดส่วน 58% ของปริมาณการใช้น้ำมันปาล์มดิบในประเทศ) เพื่อนำไปใช้ใน 1) อุตสาหกรรมอาหาร อาทิ ขนมขบเคี้ยว บะหมี่กึ่งสำเร็จรูป นมข้นหวาน ครีมเทียม มาการีน เนยขาว ไอศกรีม ผลิตภัณฑ์อาหารเสริมสุขภาพประเภทวิตามิน รวมถึงอุตสาหกรรมเคมีภัณฑ์และอุตสาหกรรมโอเลโอเคมิคอล (Oleochemicals) และ 2) ใช้ในการผลิตสินค้าอื่นๆ เช่น สบู่ เครื่องสำอาง แชมพู น้ำมันหล่อลื่น เป็นต้น (ภาพที่ 3)

-

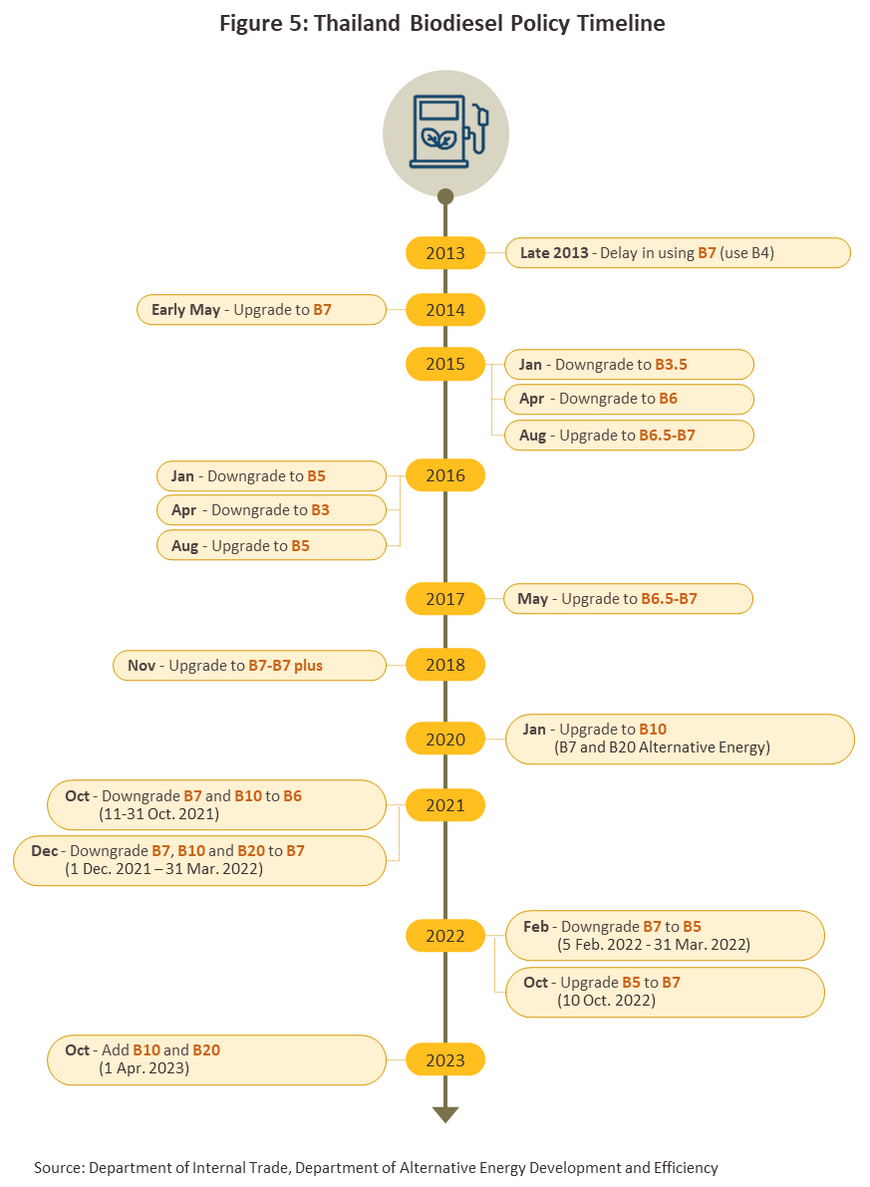

ใช้เป็นวัตถุดิบในอุตสาหกรรมไบโอดีเซลหรือ B100 (สัดส่วน 42%) เพื่อนำไปผสมเป็นน้ำมันเชื้อเพลิงสำหรับยานยนต์ โดยทางการจะปรับอัตราส่วนผสม B100 ในน้ำมันดีเซลให้สอดคล้องกับผลผลิตน้ำมันปาล์มดิบในแต่ละช่วงเวลา (เช่น ปี 2563 ปรับเพิ่มจาก B7 เป็น B10 จากภาวะอุปทานส่วนเกินของน้ำมันปาล์มดิบที่ค่อนข้างสูง และปรับลดสัดส่วนเหลือเป็น B7 และ B59/ ในปี 2564 และปี 2565 ตามลำดับ จากผลของราคาน้ำมันปาล์มในประเทศที่สูงขึ้นมาก และสต๊อกในประเทศที่ลดลง (ภาพที่ 5))

ส่วนการส่งออกน้ำมันปาล์มดิบในแต่ละปีมีปริมาณไม่มากนัก ขึ้นอยู่กับผลผลิตส่วนเกินในแต่ละช่วงเวลา ซึ่งภาครัฐจะมีมาตรการหรือโครงการส่งเสริมการส่งออกน้ำมันปาล์มดิบเพื่อบรรเทาภาวะอุปทานส่วนเกินในประเทศเป็นระยะ เช่นเดียวกับการนำเข้าเฉพาะเมื่อเกิดปัญหา Supply Shortage ภายในประเทศ เช่น ช่วงที่สต๊อกน้ำมันปาล์มดิบต่ำกว่าระดับสินค้าคงคลังสำรอง (Buffer Stock) ซึ่งทางการกำหนดที่ระดับประมาณ 2.5-3.0 แสนตัน10/

ปัจจุบัน อุตสาหกรรมน้ำมันปาล์มมีคณะกรรมการนโยบายปาล์มแห่งชาติ (กนป.) เข้ามากำกับดูแลเพื่อสร้างเสถียรภาพให้กับห่วงโซ่การผลิต ตั้งแต่การออกนโยบายและแผนพัฒนาปาล์มน้ำมัน จัดสรรผลผลิตปาล์มน้ำมันเพื่อการบริโภคในครัวเรือนและในภาคอุตสาหกรรม ควบคุมการนำเข้าปาล์มน้ำมันและน้ำมันปาล์มจากต่างประเทศ11/ ตลอดจนรับซื้อผลผลิตปาล์มน้ำมันจากเกษตรกรในช่วงราคาตกต่ำ หรือชะลอการใช้ผลผลิตในช่วงที่ราคาสูง อย่างไรก็ตาม กนป. ยังต้องบูรณาการร่วมกับหลายหน่วยงานในการช่วยเหลือภาคอุตสาหกรรม อาทิ กระทรวงอุตสาหกรรม เพื่อสนับสนุนอุตสาหกรรมอาหารและอุตสาหกรรมโอเลโอเคมิคอล กระทรวงพลังงาน เพื่อกำกับดูแลอุตสาหกรรมไบโอดีเซล ไฟฟ้า และพลังงานชีวภาพ ส่วนกรมการค้าภายใน (กระทรวงพาณิชย์) เพื่อกำหนดราคารับซื้อผลปาล์มสดและน้ำมันปาล์ม รายละเอียด ดังนี้

สถานการณ์ที่ผ่านมา

ปี 2565 อุตสาหกรรมน้ำมันปาล์มไทยเผชิญปัจจัยท้าทายจากความต้องการภายในประเทศที่ลดลงโดยเฉพาะอุตสาหกรรมไบโอดีเซล ขณะที่การบริโภคน้ำมันบริสุทธิ์ยังฟื้นตัวค่อยเป็นค่อยไป ขณะเดียวกัน สต๊อกน้ำมันปาล์มโลกและไทยยังคงเพิ่มขึ้นต่อเนื่อง ส่งผลให้ราคาน้ำมันปาล์มดิบปรับลดลงอย่างรวดเร็ว

-

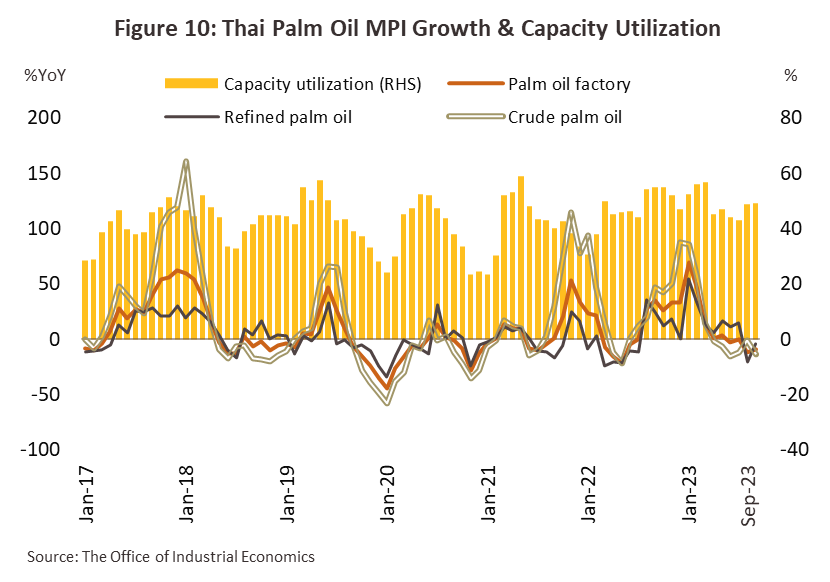

ผลผลิตปาล์มสดและน้ำมันปาล์มดิบของไทยอยู่ในระดับสูงสุดเป็นประวัติการณ์ (ภาพที่ 9) สำนักงานเศรษฐกิจการเกษตรประเมินว่าในปี 2565 พื้นที่ปลูกปาล์มน้ำมันที่ให้ผลผลิตอยู่ที่ 6.15 ล้านไร่ (+1.9%) โดยให้ผลผลิตปาล์มสดสูงสุดเป็นประวัติการณ์ที่ 19.1 ล้านตัน (+12.8%) เทียบกับ 16.9 ล้านตันในปี 2564 ทำให้ผลผลิตปาล์มน้ำมันต่อไร่เพิ่มขึ้นเป็น 3,099 กิโลกรัม (+10.6%) แรงหนุนจาก 1) สภาพอากาศและปริมาณฝนที่เอื้ออำนวย 2) ราคาผลปาล์มสดเฉลี่ยที่ปรับขึ้นสูงถึง 7.7 บาท/กก. (+13.9%) สอดคล้องกับทิศทางของราคาน้ำมันปาล์มในตลาดโลกที่ปรับเพิ่มอย่างต่อเนื่องอยู่ที่ 1,276 ดอลลาร์สหรัฐ/ตัน จูงใจให้เกษตรกรเร่งบำรุงรักษาต้นปาล์มและเก็บเกี่ยวผลปาล์มให้ตรงตามเกณฑ์มาตรฐาน โดยปริมาณการสกัดน้ำมันปาล์มดิบ (Crude Palm Oil: CPO) ทั้งปีอยู่ที่ 3.38 ล้านตัน (+13.9%) เพิ่มขึ้นจาก 2.96 ล้านตันในปี 2564 สอดคล้องกับดัชนีผลผลิตอุตสาหกรรม (MPI) ของโรงสกัดน้ำมันปาล์มดิบเฉลี่ยทั้งปี 2565 ที่เพิ่มขึ้น 21.0% และอัตราการใช้กำลังการผลิตของอุตสาหกรรมน้ำมันปาล์มที่เพิ่มขึ้นอยู่ที่ระดับ 46.9% จากปี 2564 ที่ระดับ 42.3% (ภาพที่ 10)

-

ในปี 2565 อุปสงค์ในประเทศปรับตัวลง ตามความต้องการในภาคขนส่งที่ซบเซา สวนทางกับตลาดส่งออกที่ขยายตัว (ตารางที่ 2)

-

-

ปริมาณส่งออกผลิตภัณฑ์น้ำมันปาล์มในปี 2565 ขยายตัว 37.3% อยู่ที่ 1.1 ล้านตัน โดยมีมูลค่า 1.5 พันล้านดอลลาร์สหรัฐ (+56.2%) จากอุปทานที่ลดลงในประเทศคู่แข่ง และโครงการผลักดันการส่งออกน้ำมันปาล์มเพื่อลดผลผลิตส่วนเกินในประเทศของภาครัฐ โดยมีรายละเอียด ดังนี้

-

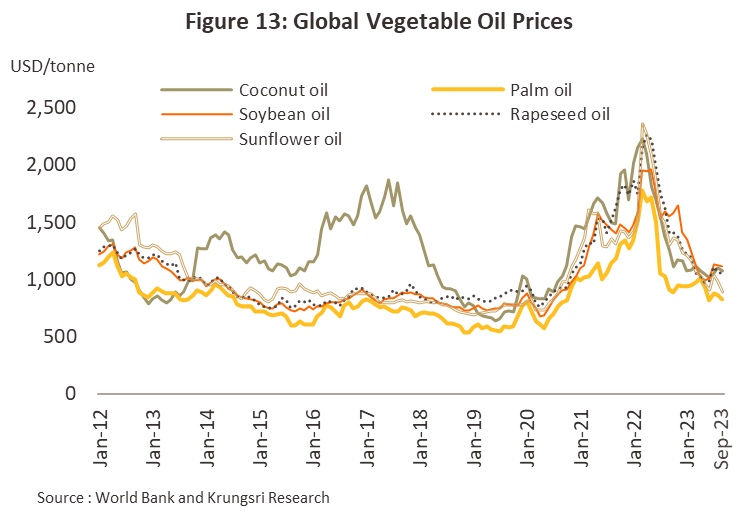

น้ำมันปาล์มดิบ: ปริมาณส่งออกอยู่ที่ 1.0 ล้านตัน มูลค่า 1.3 พันล้านดอลลาร์สหรัฐ ขยายตัว 35.6% และ 54.2% ตามลำดับ จากการเร่งตัวของการส่งออกของไทยไปยังตลาดอินเดีย ปริมาณ 8.4 แสนตัน (+57.5%) คิดเป็นสัดส่วนถึง 84.0% ของปริมาณส่งออกน้ำมันปาล์มดิบทั้งหมดของไทย โดยอินเดียนำเข้าจากไทยเพิ่มขึ้นเพื่อชดเชยอุปทานของประเทศคู่ค้าเดิม ได้แก่ อินโดนีเซียและมาเลเซียที่ลดลงจากการจำกัดการส่งออกเพื่อควบคุมราคาน้ำมันปาล์มภายในประเทศ อีกทั้งอินเดียประกาศปรับลดอัตราภาษีนำเข้าน้ำมันพืช13/ (ได้แก่ น้ำมันปาล์ม น้ำมันถั่วเหลือง และน้ำมันดอกทานตะวัน) เพื่อลดต้นทุนการผลิตในอุตสาหกรรมอาหาร14/ และลดค่าครองชีพของประชาชนในประเทศจากผลกระทบของสงครามรัสเซีย-ยูเครนที่ทำให้ราคาน้ำมันพืชในตลาดโลกเพิ่มขึ้นสูงมาก (ภาพที่ 13)

-

น้ำมันปาล์มบริสุทธิ์: ปริมาณส่งออกอยู่ที่ 99,808 ตัน เพิ่มขึ้น 64.3% จากตลาดเมียนม่าที่นำเข้ากว่า 85,455 ตัน ขยายตัว 156.1% ครอบคลุมส่วนแบ่งกว่า 86% ของปริมาณการส่งออกน้ำมันปาล์มบริสุทธิ์ทั้งหมดของไทย ส่วนตลาดรองอื่นๆ ที่ยังขยายตัว อาทิ กัมพูชา (+59.3%) ลาว (+27.5%) จิบูติ (+96.2%) และปากีสถาน (+355.3%) ซึ่งช่วยลดทอนผลกระทบจากตลาดอินเดียที่ลดการนำเข้าน้ำมันปาล์มบริสุทธิ์โดยหันไปนำเข้าน้ำมันปาล์มดิบแทน หลังจากที่อินเดียได้ปรับลดภาษีนำเข้าน้ำมันปาล์มดิบ15/ ขณะที่มูลค่าส่งออกอยู่ที่ 151.6 ล้านดอลลาร์สหรัฐ ขยายตัว 84.5% จากผลของราคาส่งออกที่เร่งตัวต่อเนื่องจากปีก่อน 12.3% ตามต้นทุนวัตถุดิบทั้งผลปาล์มสด และ CPO ที่ปรับสูงขึ้น 13.9% และ 14.7% ตามลำดับ

-

สต๊อกของน้ำมันปาล์มดิบในช่วงสิ้นปี 2565 อยู่ในระดับสูงกว่าเกณฑ์สำรองของทางการหลังการบริโภคในประเทศหดตัวตามปริมาณการใช้ไบโอดีเซล โดยระดับสต๊อกน้ำมันปาล์มดิบสูงขึ้นถึง 3.5 แสนตัน ณ สิ้นปี 2565 ขยายตัว 101.6% จากปี 2564 เทียบกับระดับสต๊อกขั้นต่ำที่ควรมี (Buffer Stocks) ที่ระดับ 2.5 - 3.0 แสนตัน

-

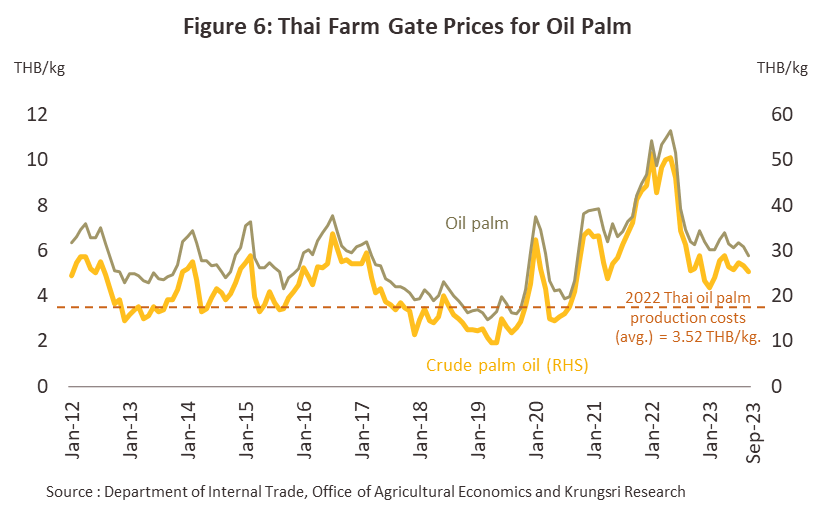

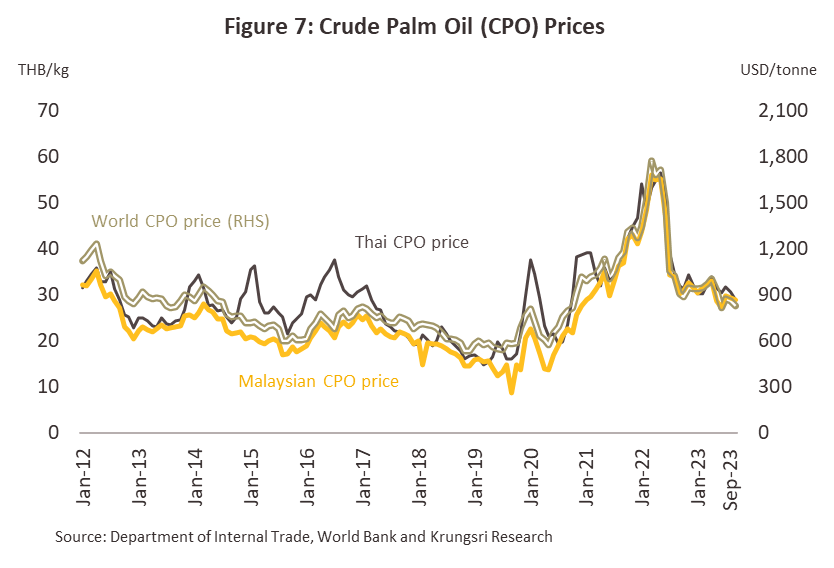

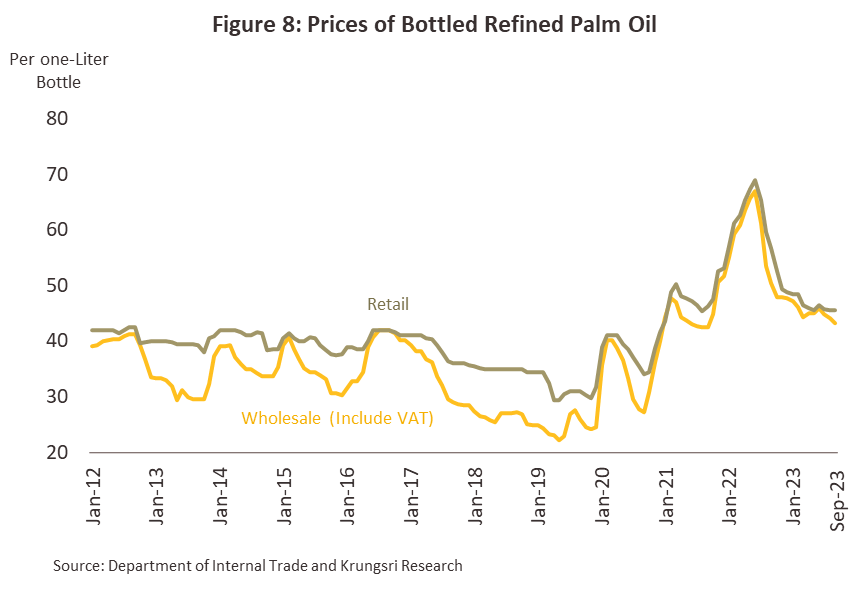

ราคาผลปาล์มและน้ำมันปาล์มปรับลดลงต่อเนื่อง ผลจากสต๊อก CPO ในไทยปรับสูงขึ้นกว่าระดับที่เหมาะสม ฉุดให้ราคาทยอยปรับลดลงจากที่สูงเป็นประวัติการณ์ในเดือนมกราคม 2565 โดยราคาผลปาล์มสดอยู่ที่ระดับ 10.3 บาท/กก. ก่อนจะทยอยปรับลดลงมาอยู่ที่ 4.7 บาท/กก. ณ เดือนธันวาคม 2565 เทียบกับค่าเฉลี่ยทั้งปีที่ 7.7 บาท/กก. (+13.9%) ส่วนราคา CPO ณ เดือนธันวาคมอยู่ที่ 32.0 บาท/กก. เทียบกับค่าเฉลี่ยทั้งปีที่ 43.6 บาท/กก. (+14.7%) ขณะที่ราคาส่งออกผลิตภัณฑ์น้ำมันปาล์มปรับเพิ่มขึ้น 13.8% ส่วนหนึ่งจากการจำกัดการส่งออกของอินโดนีเซียและมาเลเซีย โดยผลของสต๊อกในประเทศของไทยที่มีทิศทางเพิ่มขึ้นและราคาในประเทศที่ปรับตัวลง ทำให้ภาครัฐ (คณะกรรมการบริหารนโยบายพลังงาน : กบง.) เห็นชอบปรับขึ้นสูตรผสมน้ำมันไบโอดีเซล (B100) จากปัจจุบัน B5 เป็น B7 ในเดือนตุลาคม 2565 เพื่อช่วยดูดซับผลผลิตในการควบคุมระดับสต๊อกและพยุงราคาไม่ให้ลดลงต่อเนื่อง แม้ว่าราคาเฉลี่ยทั้งปี 2565 ยังคงสูงกว่าราคาเฉลี่ยในช่วง 5 ปีก่อนหน้า

สำหรับช่วง 9 เดือนแรกของปี 2566 อุปทานน้ำมันปาล์มของไทยยังมีทิศทางเพิ่มขึ้น โดยผลผลิตเร่งตัวจากระดับราคาที่ยังคงจูงใจ ด้านการจำหน่ายขยายตัวได้จากการดำเนินกิจกรรมทางเศรษฐกิจที่กลับมาเป็นปกติ การเปิดประเทศทำให้จำนวนนักท่องเที่ยวเพิ่มขึ้นหนุนความต้องการใช้จากธุรกิจร้านอาหาร โรงแรม สถานบันเทิง และการขนส่งเติบโต ส่วนการส่งออกหดตัวจากความสามารถในการแข่งขันด้านราคาของไทยที่ลดลงโดยเฉพาะในตลาดหลัก ได้แก่ อินเดียและมาเลเซียที่หันไปใช้น้ำมันพืชชนิดอื่นที่มีราคาต่ำกว่า

-

อุปทานผลปาล์มที่ใช้ผลิตน้ำมันปาล์มเพิ่มขึ้นอยู่ที่ 14.1 ล้านตัน ขยายตัว 2.9% YoY จาก (1) ปริมาณฝนที่ยังเอื้ออำนวยในช่วงครึ่งปีแรก และสภาพอากาศที่ยังเอื้ออำนวยโดยเฉพาะพื้นที่ปลูกในภาคใต้ และ (2) ราคาปาล์มสดเฉลี่ยที่ 5.2 บาท/กิโลกรัม สูงกว่าต้นทุนเฉลี่ยที่ 3.5 บาท/กิโลกรัม จูงใจให้เกษตรกรเก็บเกี่ยวผลผลิตและขยายพื้นที่เพาะปลูก ส่งผลให้การผลิตน้ำมันปาล์มดิบเพิ่มขึ้นอยู่ที่ 2.6 ล้านตัน ขยายตัว 5.2% YoY สำหรับช่วงที่เหลือของปีอุปทานยังได้ปัจจัยหนุนจากสภาพอากาศที่ยังเอื้อต่อการให้ผลผลิตในช่วงครึ่งปีแรก และแรงจูงใจด้านราคาผลผลิตที่สูงกว่าต้นทุน แม้ว่าปรากฎการณ์ El Niño ที่เด่นชัดขึ้นอาจลดทอนผลผลิตต่อไร่ ทำให้คาดว่าอุปทานผลปาล์มทั้งปี 2566 จะอยู่ที่ระดับ 19.1-19.3 ล้านตัน ขยายตัว 0.5%-1.5% นำไปผลิตน้ำมันปาล์มดิบ (CPO) ได้ 3.4-3.5 ล้านตัน เพิ่มขึ้น 0.5%-3.5%

-

การจำหน่ายน้ำมันปาล์มดิบอยู่ที่ 2.6 ล้านตัน ขยายตัว 12.5% YoY แรงขับเคลื่อนหลักมาจากการบริโภคภายในประเทศ

-

การจำหน่ายในประเทศเพิ่มขึ้นเป็น 1.9 ล้านตัน ขยายตัว 18.5% YoY จากความต้องการใช้ทั้งในอุตสาหกรรมน้ำมันปาล์มบริสุทธิ์และไบโอดีเซล โดยการจำหน่ายให้อุตสาหกรรมน้ำมันปาล์มบริสุทธิ์เพิ่มขึ้นเป็น 1.1 ล้านตัน ขยายตัว 20.2% YoY ผลจากการเปิดประเทศ และการผ่อนคลายมาตรการควบคุมโรคระบาด COVID-19 ตั้งแต่กลางปี 2565 ทำให้ธุรกิจร้านอาหาร โรงแรม และสถานบันเทิงกลับมาดำเนินการได้ตามปกติ ส่งผลให้การบริโภคอาหาร และการใช้ผลิตภัณฑ์โอเลโอเคมิคอลเพิ่มสูงขึ้น ส่วนอุตสาหกรรมไบโอดีเซลเพิ่มขึ้นเป็น 0.8 ล้านตัน ขยายตัว 16.1% YoY ผลจากมาตรการปรับเพิ่มสูตรผสมน้ำมันไบโอดีเซล (B100) เป็น B7 ตั้งแต่เดือนตุลาคม 2565 เมื่อเทียบกับ B5 ตั้งแต่เดือนกุมภาพันธ์ 2565 ประกอบกับราคาน้ำมันดีเซลที่ลดลงตามต้นทุนราคาน้ำมันดิบโลก ทำให้ความต้องการใช้ไบโอดีเซล (B100) โดยรวมขยายตัว 20.5% YoY เฉลี่ยอยู่ที่ 4.39 ล้านลิตร/วัน สอดคล้องกับความต้องการน้ำมันปาล์มดิบและปริมาณการใช้ไบโอดีเซลที่ขยายตัวเฉลี่ย 18% ถึง 22% YoY ต่อเดือน สำหรับภาพรวมปี 2566 คาดว่าปริมาณการจำหน่ายน้ำมันปาล์มดิบในประเทศโดยเฉลี่ยจะอยู่ที่ 2.6-2.7 ล้านตัน ขยายตัว 20.0%-23.0% แบ่งเป็นการใช้ในอุตสาหกรรมไบโอดีเซล 1.08-1.12 ล้านตัน ขยายตัว 17.5%-21.5% และการใช้ในอุตสาหกรรมน้ำมันปาล์มบริสุทธิ์ 1.52-1.55 ล้านตัน ขยายตัว 22.0%-24.0% ตามภาวะเศรษฐกิจ และการท่องเที่ยวในประเทศที่เริ่มฟื้นตัว หนุนให้ความต้องการน้ำมันปาล์มดิบในประเทศให้ขยายตัว ทั้งจากการใช้ในอุตสาหกรรมอาหาร โอเลโอเคมิคอล และพลังงานเชื้อเพลิงในธุรกิจขนส่งและโลจิสติกส์

-

การส่งออกลดลงอยู่ที่ 7.1 แสนตัน หดตัว -0.7% YoY แรงฉุดจาก (1) อินเดียซึ่งเป็นตลาดหลักของไทยลดการนำเข้าตั้งแต่เดือนพฤษภาคม 2566 และไม่มีการนำเข้าจากไทยตั้งแต่เดือนมิถุนายน เช่นเดียวกับประเทศมาเลเซียที่นำเข้าจากไทยลดลง -24.6% YoY ผลจากราคาน้ำมันปาล์มดิบของไทยที่สูงกว่าราคาตลาดโลก และ (2) ประเทศคู่ค้าหันไปใช้น้ำมันพืชชนิดอื่นที่มีราคาถูกกว่าน้ำมันปาล์ม ทำให้คาดว่าการส่งออกในปี 2566 จะอยู่ที่ 8.6-8.9 แสนตัน หดตัว (-14.0)-(-16.0)% YoY อย่างไรก็ตาม ผลจากการที่รัสเซียประกาศยุติการขยายระยะเวลาภายใต้ข้อตกลงส่งออกธัญพืชของยูเครนได้อย่างปลอดภัย (Black Sea Grain Initiatives) อาจช่วยหนุนความต้องการนำเข้าน้ำมันปาล์มดิบจากไทยของประเทศคู่ค้าได้บ้างเพื่อสต๊อกสำหรับความปลอดภัยด้านอาหาร รวมทั้งราคาน้ำมันพืชทดแทนอื่นๆที่อาจมีแนวโน้มสูงขึ้น

- สต๊อก ณ สิ้นเดือนกันยายน 2566 อยู่ที่ 3.6 แสนตัน เพิ่มขึ้น 5.1% YoY สูงกว่าระดับสต๊อกที่อยู่ในเกณฑ์สำรองขั้นต่ำที่ 2.5-3.0 แสนตัน ทำให้ระดับราคาผลปาล์มและน้ำมันปาล์มดิบลดลงมาต่ำกว่าค่าเฉลี่ยในปีก่อนมาทรงตัวอยู่ในช่วง 5.0-5.8 บาท/กก. และ 29.0-34.0 บาท/กก. ตามลำดับ โดย ณ เดือนกันยายน 2566 ราคาผลปาล์มสดเฉลี่ยอยู่ที่ 5.1 บาท/กก. (-1.2% YoY) ส่วนราคาน้ำมันปาล์มดิบอยู่ที่ 29.0 บาท/กก. (-9.5% YoY) คาดว่าสต๊อก ณ สิ้นปี 2566 จะอยู่ที่ 3.1-3.3 แสนตัน ตามการหดตัวของภาคส่งออก ส่งผลให้ระดับราคาผลปาล์มสดและน้ำมันปาล์มดิบมีแนวโน้มลดลงเฉลี่ยอยู่ที่ 4.8-5.2 บาท/กก. และ 28.0-32.0 บาท/กก. ตามลำดับ

แนวโน้มอุตสาหกรรม

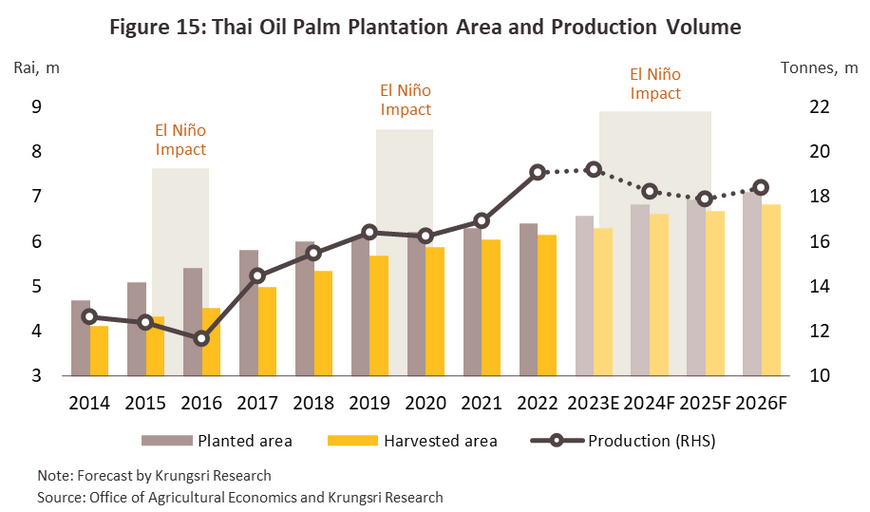

ปี 2567-2569 ภาพรวมผลผลิตปาล์มน้ำมันและน้ำมันปาล์มของไทยคาดว่าจะลดลงเล็กน้อยที่ (-1.0%)-(-2.0%) ต่อปี โดย

-

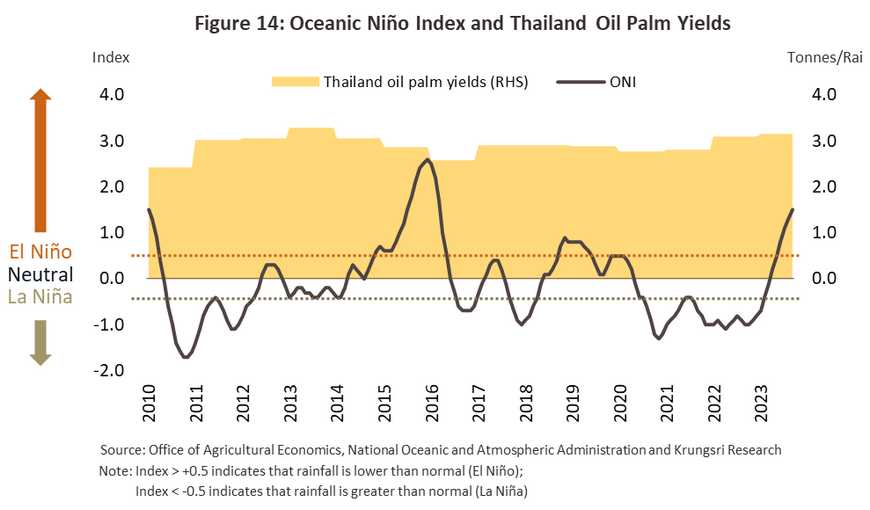

ในช่วงปี 2567-2568 อุปทานผลปาล์มและน้ำมันปาล์มดิบคาดว่าจะลดลงเล็กน้อย (-2.0%)-(-4.0%) ต่อปี ผลจากประเทศไทยเผชิญปรากฏการณ์ El Niño (ภาพที่ 14) ซึ่งคาดว่าจะทวีความรุนแรงมากขึ้นโดยส่งผลต่อเนื่องราว 1-2 ปี (2567-2568) ส่งผลให้ต้นปาล์มน้ำมันเผชิญสภาพอากาศแห้งแล้งกระทบต่อผลผลิตต่อไร่มีทิศทางลดลง อย่างไรก็ตาม อุปทานปาล์มน้ำมันยังมีแรงหนุน อาทิ (1) พื้นที่เพาะปลูกมีแนวโน้มเพิ่มขึ้นเฉลี่ยปีละ 1-2 แสนไร่ จากนโยบายภาครัฐที่ส่งเสริมให้เกษตรกรขยายพื้นที่ปลูกปาล์มให้ถึง 10 ล้านไร่ภายในปี 2572 เพื่อใช้เป็นพลังงานทดแทน โดยมีพื้นที่เป้าหมายหลักอยู่ในภาคตะวันออกเฉียงเหนือ และปัจจุบันต้นปาล์มน้ำมันที่อายุเกิน 8 ปีซึ่งอยู่ในเกณฑ์อายุที่ให้ผลผลิตต่อไร่ (Yield) สูง16/ เริ่มมีจำนวนมากขึ้น และ 2) เกษตรกรมีแรงจูงใจเพาะปลูกจากราคาปาล์มที่อยู่ในเกณฑ์ดี และเกษตรกรบางส่วนที่โค่นยางพารามาปลูกปาล์มน้ำมันทดแทนจากผลของราคายางที่ตกต่ำ โดยคาดว่าปริมาณน้ำมันปาล์มดิบช่วง 2 ปีหน้าจะมีทิศทางที่สอดคล้องกับปริมาณผลปาล์มสด ซึ่งปริมาณน้ำมันปาล์มดิบคาดเฉลี่ยอยู่ระหว่าง 3.2-3.3 ล้านตัน หดตัวเฉลี่ย -3.5% ต่อปี

-

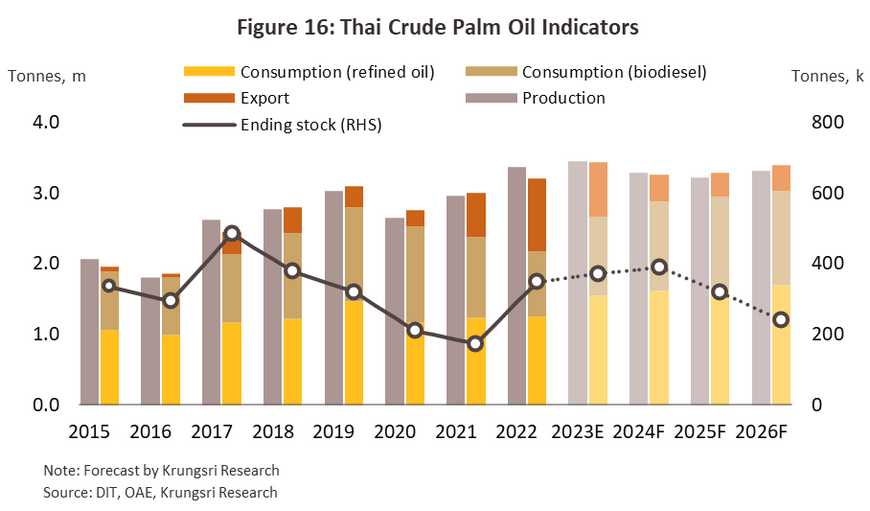

ปี 2569 อุปทานปาล์มน้ำมันมีแนวโน้มกลับมาขยายตัว แรงหนุนจาก (1) ผลกระทบจาก El Niño ที่คาดว่าจะเริ่มคลายตัวลงหลังพ้นจุดสูงสุด (Peak Impacts) และการเปรียบเทียบกับฐานต่ำในช่วง 2 ปีก่อนหน้า (2) ราคาโดยรวมที่ยังคงจูงใจให้เกษตรกรบำรุงรักษาและเก็บเกี่ยวผลผลิต และ (3) การขยายพื้นที่เพาะปลูกช่วงที่ผ่านมาซึ่งเข้าสู่ช่วงอายุที่ให้ผลผลิตต่อไร่สูง โดยคาดว่าผลปาล์มสดจะกลับมาขยายตัวในอัตรา 2.5%-3.5% (ภาพที่ 15) ส่งผลให้ปริมาณน้ำมันปาล์มดิบของไทยปรับสูงขึ้นเฉลี่ยอยู่ที่ 3.3-3.4 ล้านตัน (ภาพที่ 16)

- ในเวลาเดียวกัน ผลผลิตปาล์มน้ำมัน และน้ำมันปาล์มของโลกมีแนวโน้มทยอยเพิ่มขึ้นจากปี 2566 จากสถานการณ์โรค COVID-19 ที่คลี่คลาย ทำให้ประเทศผู้ผลิตสำคัญอย่างอินโดนีเซียและมาเลเซียกลับมาผลิตได้ตามปกติ (ภาพที่ 17) และทำให้อุปทานน้ำมันปาล์มดิบโลกมีทิศทางสูงขึ้น อย่างไรก็ตาม แนวโน้มผลผลิตที่เพิ่มขึ้นยังคงถูกจำกัดจากผลกระทบของ (1) ภาวะ El Niño ยังคงกดดันปริมาณผลผลิตปาล์มของประเทศคู่แข่งโดยเฉพาะในช่วง 2567-2568 (2) การสนับสนุนเพิ่มสัดส่วนการใช้น้ำมันปาล์มเพื่อเป็นพลังงานทดแทนภายในประเทศคู่แข่ง17/ ทั้งจากกระแสอนุรักษ์สิ่งแวดล้อมและทิศทางราคาน้ำมันดิบโลกที่จะยังทรงตัวสูงจากความขัดแย้งเชิงภูมิรัฐศาสตร์ที่คาดว่าจะยืดเยื้อ ผลผลิตโลกที่คาดว่าจะเพิ่มสูงขึ้นจึงอาจไม่ได้ส่งผลกดดันด้านราคามากนักจากการจำกัดการส่งออกของประเทศคู่แข่งเพื่อรักษาความมั่นคงด้านอุปทานภายในประเทศ ขณะที่ความต้องการโลกจะยังมีทิศทางสูงขึ้น ส่งผลให้ราคาปาล์มน้ำมันและน้ำมันปาล์มในประเทศมีแนวโน้มอยู่ในระดับสูงกว่าต้นทุนการผลิตต่อเนื่องจากปี 2566

-

ความต้องการใช้น้ำมันปาล์มดิบในประเทศปี 2567-2569 คาดว่าจะกลับมาเติบโตเฉลี่ย 3.0-5.0% ต่อปี จากความต้องการใช้ในอุตสาหกรรมต่อเนื่องโดยเฉพาะอุตสาหกรรมอาหาร อุตสาหกรรมโอเลโอเคมิคอล และภาคขนส่ง ที่คาดว่าจะทยอยฟื้นตัวตามภาวะเศรษฐกิจ ดังนี้

-

อุตสาหกรรมน้ำมันปาล์มบริสุทธิ์ คาดว่าความต้องการใช้น้ำมันปาล์มดิบเพื่อกลั่นเป็นน้ำมันปาล์มบริสุทธิ์มีแนวโน้มเติบโต 3.0%-4.0% จากแนวโน้มอุตสาหกรรมอาหารที่น่าจะกลับมาเติบโตตามทิศทางการฟื้นตัวของธุรกิจท่องเที่ยว โรงแรม และร้านอาหาร ประกอบกับอุตสาหกรรมโอเลโอเคมิคอลที่คาดว่าจะมีความต้องการใช้น้ำมันปาล์มดิบ/ไขมันปาล์ม (ได้จากกระบวนการสกัดบริสุทธิ์) เพิ่มขึ้นตามทิศทางการฟื้นตัวของการบริโภคสินค้าในอุตสาหกรรมต่อเนื่อง อาทิ ผงซักฟอก สบู่ ยา และเครื่องสำอาง ประกอบกับมาตรการส่งเสริมการผลิตผลิตภัณฑ์โอเลโอเคมิคอลของภาครัฐ ซึ่งเป็นไปตามแผนการปฏิรูปปาล์มน้ำมันและน้ำมันปาล์มทั้งระบบ พ.ศ. 2561-2580 เพื่อส่งเสริมการพัฒนาอุตสาหกรรมโอเลโอเคมิคอลขั้นสูง และเพิ่มความต้องการใช้น้ำมันปาล์มดิบ

-

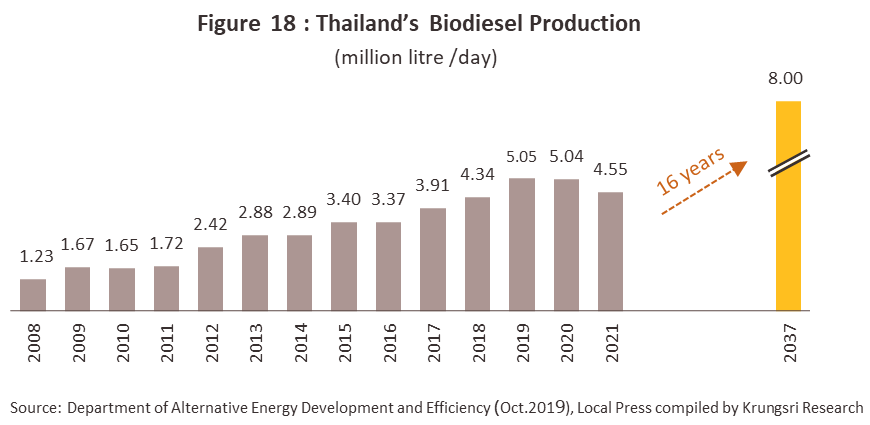

อุตสาหกรรมไบโอดีเซล คาดว่าจะมีแนวโน้มเติบโตต่อเนื่อง โดยมีความต้องการใช้อยู่ที่ 5.0-5.5 ล้านลิตร/วัน หรือเติบโตเฉลี่ย 6.0%-7.0% ต่อปี ปัจจัยหนุนจาก (1) ความต้องการใช้ยานยนต์ดีเซลในภาคขนส่งที่มีแนวโน้มเพิ่มขึ้น จาก 1) ภาวะกิจกรรมทางเศรษฐกิจที่ทยอยฟื้นตัว 2) การขยายตัวของธุรกิจ E-commerce ที่หนุนความต้องการใช้รถขนส่งเชิงพาณิชย์โดยเฉพาะรถปิกอัพ 3) ความเชื่อมโยงทางเศรษฐกิจในภูมิภาคอาเซียน ซึ่งช่วยกระตุ้นความต้องการใช้รถเชิงพาณิชย์ และ 4) จำนวนรถเครื่องยนต์ดีเซลสะสมที่ยังมีแนวโน้มเพิ่มขึ้นเฉลี่ย 3.0-4.0% ต่อปี และ (2) ผู้ผลิตยานยนต์รายใหญ่มีแนวโน้มพัฒนาเครื่องยนต์ดีเซลเพื่อรองรับการใช้น้ำมันดีเซลที่มีสัดส่วนไบโอดีเซลสูงขึ้น ทั้งรถขนาดใหญ่ รถปิกอัพ รถอเนกประสงค์และรถบรรทุก

-

ด้านปริมาณส่งออกคาดว่าอัตราการเติบโตจะปรับลดลง -20% ถึง -25% ต่อปี ผลจาก (1) ผลผลิตภายในประเทศที่ลดลงจากผลกระทบของ El Niño ส่งผลให้สต๊อกส่วนเกินไม่สูงเกินระดับสต๊อกขั้นต่ำที่ควรมี (Buffer Stocks) มากนัก การผลักดันการส่งออกตามนโยบายสนับสนุนจากภาครัฐ18/ เพื่อลดผลผลิตส่วนเกินจึงมีแนวโน้มปรับลดลง และ (2) ระดับราคาส่งออกสูงกว่าประเทศคู่แข่งสำคัญอย่างอินโดนีเซีย และมาเลเซีย

-

สต๊อกน้ำมันปาล์มดิบ ณ สิ้นปีคาดว่าจะอยู่ในช่วง 3.0-3.2 แสนตัน จากอุปทานในประเทศที่ลดลงสวนทางกับอุปสงค์ในประเทศที่ทยอยเพิ่มขึ้น ขณะที่แรงกดดันจากผลผลิตโลกที่เพิ่มสูงขึ้นสร้างผลกระทบด้านราคาไม่มากนักจากการจำกัดการส่งออกของประเทศคู่แข่ง สวนทางกับความต้องการโลกที่เพิ่มขึ้น จากปัจจัยทั้งในและต่างประเทศข้างต้นส่งผลให้ราคาปาล์มน้ำมันและน้ำมันปาล์มของไทยมีแนวโน้มทรงตัวสูงต่อเนื่องถัดจากปี 2566 โดยราคาผลปาล์มสดคาดอยู่ที่ระดับ 5-7 บาทต่อกิโลกรัม

ปัจจัยเสี่ยงของอุตสาหกรรมน้ำมันปาล์มที่อาจมีผลต่อผู้ประกอบการ อาทิ

-

การเปลี่ยนแปลงนโยบายของภาครัฐ เนื่องจากผลผลิตในอุตสาหกรรมปาล์มน้ำมันตั้งแต่ต้นน้ำจนถึงปลายน้ำถูกควบคุมโดยภาครัฐทั้งทางตรงและทางอ้อม ผ่านกระทรวงต่างๆ อาทิ กระทรวงเกษตรและสหกรณ์ กระทรวงอุตสาหกรรม กระทรวงพลังงาน กระทรวงพาณิชย์ ทำให้ผู้ประกอบการเผชิญความเสี่ยงโดยเฉพาะความผันผวนด้านราคา ด้านปริมาณ และกฎระเบียบ

-

ราคาพลังงานที่ปรับสูงขึ้นจากความขัดแย้งด้านภูมิรัฐศาสตร์ อาทิ สงครามรัสเซีย-ยูเครน และสงครามระหว่างอิสราเอลกับกลุ่มฮามาสที่ยืดเยื้อ อาจส่งผลให้ความต้องการใช้น้ำมันดีเซลโดยรวมเพื่อการขนส่งปรับลดลง

-

การแข่งขันยังมีแนวโน้มรุนแรงทั้งจากสินค้าทดแทน การเข้ามาของผู้ประกอบการรายใหม่ รวมถึงรายเดิมที่ขยายกำลังการผลิต โดยอัตราการใช้กำลังการผลิตของอุตสาหกรรมน้ำมันปาล์มในปี 2563-2565 เฉลี่ยอยู่ที่ระดับเพียง 42.5% ต่ำมากเมื่อเทียบกับน้ำมันถั่วเหลือง (96.7%) และน้ำมันรำข้าว (63.7%) ซึ่งเป็นสินค้าทดแทนและราคาอยู่ในระดับใกล้เคียงกับน้ำมันปาล์ม

-

ต้นทุนการผลิตน้ำมันปาล์มทั้งระบบของไทยยังคงสูงกว่าประเทศคู่แข่งทั้งอินโดนีเซียและมาเลเซีย และอัตราการใช้กำลังการผลิตของโรงสกัดน้ำมันปาล์มดิบของไทยที่ยังต่ำ ส่งผลให้ไทยเสียเปรียบด้านต้นทุนต่อหน่วยและความสามารถในการแข่งขันด้านราคาเมื่อเทียบกับประเทศคู่แข่งในตลาดโลก

-

มาตรการการกีดกันที่ไม่ใช่ภาษี (Non-Tariff Barriers) โดยเฉพาะการอนุรักษ์สิ่งแวดล้อมของสหภาพยุโรปซึ่งเป็นหนึ่งในผู้บริโภคน้ำมันปาล์มหลักของโลก ที่กำหนดให้ประเทศสมาชิกทยอยลดการใช้เชื้อเพลิงชีวภาพที่ผลิตจากปาล์มน้ำมันซึ่งเป็นพืชที่มีความเสี่ยงต่อการทำให้เกิดการสร้างคาร์บอนสูง โดยตั้งเป้าหมายยุติการใช้ภายในปี 257319/ ส่งผลให้เกิดกระแส “Zero Palm Oil” ในภาคอุตสาหกรรมของยุโรป นอกจากนี้การให้ความสำคัญกับสุขภาพยังทำให้เกิดกระแส “Palm Oil Free” สำหรับสินค้าอาหารต่างๆ ในยุโรป เนื่องจากน้ำมันปาล์มถูกมองว่าเป็นแหล่งไขมันอิ่มตัว (Saturated Fat) และมีสารก่อมะเร็งในปริมาณมากเมื่อเทียบกับพืชน้ำมันอื่นๆ ส่งผลให้มาตรฐานการผลิตปาล์มน้ำมันอย่างยั่งยืน (Roundtable on Sustainable Palm Oil: RSPO)20/ เป็นหนึ่งเส้นทางในการลดข้อกีดกันด้านการค้า ถึงแม้ว่าประเทศไทยจะมีการส่งออกน้ำมันปาล์มไม่สูงมากเท่ากับการบริโภคในประเทศ แต่การกีดกันนี้ถือเป็นความเสี่ยงต่ออุตสาหกรรมต่อเนื่องต่างๆที่นำผลิตภัณฑ์น้ำมันปาล์มไปใช้และมีตลาดส่งออกหลักไปสหภาพยุโรปหรือประเทศคู่ค้าที่กดดันเรื่องสิ่งแวดล้อม

-

แนวโน้มการส่งเสริมยานยนต์ไฟฟ้าของภาครัฐ (Electric Vehicle : EV) ซึ่งมีเป้าหมายผลิตรถ ZEV (Zero Emission Vehicle) ให้ได้อย่างน้อย 30% ภายในปี พ.ศ. 2573 อาจส่งผลให้ปริมาณการใช้เชื้อเพลิงชีวภาพลดลง

มาตรการ/โครงการสำคัญที่เกี่ยวข้องกับอุตสาหกรรมปาล์มน้ำมันและน้ำมันปาล์มในปี 2566

1) โครงการประกันรายได้แก่เกษตรกรสวนปาล์มน้ำมัน – คณะกรรมการนโยบายปาล์มน้ำมันแห่งชาติ (กนป.) มีมติเห็นชอบโครงการฯ ด้วยกรอบวงเงิน 3,133.2 ล้านบาท ณ วันที่ 21 เมษายน 2566 โดยคณะรัฐมนตรีจะเป็นผู้อนุมัติจ่ายเงินส่วนต่างระหว่างราคาประกันและราคาอ้างอิงของปาล์มน้ำมันให้แก่เกษตรกรจำนวนไม่เกิน 25 ไร่/ครัวเรือน และต้นปาล์มต้องให้ผลผลิตแล้วมีอายุมากกว่าหรือเท่ากับ 3 ปีขึ้นไป (กรณีราคาตลาดต่ำกว่า) โดยราคาประกันอยู่ที่ 4 บาท/กิโลกรัม สำหรับเปอร์เซ็นต์น้ำมันที่ 18% ตามมติ กนป. ณ วันที่ 21 เมษายน 2566

2) มาตรการคู่ขนาน เพื่อปรับสมดุลน้ำมันปาล์มในประเทศ – ประกอบด้วย

2.1) การปรับสมดุลน้ำมันปาล์มในประเทศ ซึ่งคณะอนุกรรมการบริหารจัดการสมดุลน้ำมันปาล์มเห็นชอบในหลักการ ดังนี้ (1) การปรับสัดส่วนผสมไบโอดีเซลในน้ำมันดีเซลหมุนเร็ว (2) การผลักดันการส่งออกน้ำมันปาล์ม (3) การเก็บสต๊อกน้ำมันปาล์มดิบ และ (4) การกำหนดมาตรการรับซื้อปาล์มน้ำมัน

2.2) โครงการผลักดันการส่งออกน้ำมันปาล์มเพื่อลดผลผลิตส่วนเกิน เป้าหมาย 1.5 แสนตัน โดยจะสนับสนุนค่าใช้จ่ายในการบริหารจัดการ21/ สำหรับการส่งออกเฉพาะน้ำมันปาล์มดิบ (CPO) ในอัตรากิโลกรัมละ 2 บาท เมื่อระดับสต๊อกน้ำมันปาล์มดิบในประเทศสูงกว่า 3 แสนตัน (ขั้นต่ำ 2.5 แสนตัน) และราคาน้ำมันปาล์มดิบในประเทศสูงกว่าราคาตลาดโลก โดยมีกรอบวงเงิน 309 ล้านบาท ตามมติ กนป. ณ วันที่ 21 เมษายน 2566

3) มาตรการส่งเสริมการขับเคลื่อนการเพิ่มมูลค่าปาล์มน้ำมันและน้ำมันปาล์ม โดยกำหนดผลิตภัณฑ์เป้าหมายทั้งหมด 8 ผลิตภัณฑ์ ได้แก่ 1) ผลิตภัณฑ์สารหล่อลื่นพื้นฐาน (Base Oil) 2) น้ำมันหม้อแปลงไฟฟ้าชีวภาพ (Bio-Transformer Oil) 3) สารซักล้างที่เป็นมิตรต่อสิ่งแวดล้อม (สารตั้งต้น MES : Methyl Ester Sulfonate) 4) น้ำมันหล่อลื่น และจาระบีชีวภาพ (Bio Lubricant and Greases) 5) พาราฟิน (Paraffin) 6) สารกำจัดศัตรูพืชและแมลง (Pesticides/Insecticides) 7) น้ำมันเชื้อเพลิงชีวภาพกรีนดีเซล (Bio Hydrogenated Diesel : BHD)22/ และ 8) น้ำมันเชื้อเพลิงอากาศยานชีวภาพไบโอเจ็ต (Biojet Fuels)23/

4) การบริหารจัดการปริมาณน้ำมันปาล์มทั้งระบบ ทางคณะรัฐมนตรีมีมติ ณ วันที่ 11 กุมภาพันธ์ 2563 เห็นชอบดำเนินการโครงการติดตั้งเครื่องวัดปริมาณน้ำมันปาล์มดิบเพื่อบริหารจัดการและควบคุมสต๊อก ใช้งบประมาณ 372.5 ล้านบาท โดยให้กรมการค้าภายในติดตั้งเครื่องวัดปริมาณน้ำมันปาล์มดิบ CPO/CPKO ที่ถังเก็บของผู้ประกอบการ จำนวน 469 ถัง

5) การบริหารการนำเข้าโดยองค์การคลังสินค้า กระทรวงพาณิชย์ กำหนดเส้นทางการนำเข้า ดังนี้ (1) กำหนดด่านศุลกากร (การนำเข้าปกติ) ได้เฉพาะด่านมาบตาพุด กรุงเทพฯ และแหลมฉบัง และ (2) กำหนดด่านนำผ่าน ซึ่งจะต้องนำผ่านต้นทางที่ด่านกรุงเทพฯเพียงด่านเดียว ส่วนด่านปลายทางกำหนดไว้ 3 ด่าน ได้แก่ ด่านจันทบุรี (ไปกัมพูชา) ด่านหนองคาย (ไป สปป. ลาว) และด่านแม่สอด (ไปเมียนมา)

แผนพัฒนาปาล์มน้ำมันของไทย

1) แผนพัฒนาพลังงานทดแทนและพลังงานทางเลือก พ.ศ. 2561-2580 (Alternative Energy Development Plan: AEDP2018) ปี 2563 คณะกรรมการนโยบายพลังงานแห่งชาติ และคณะรัฐมนตรีเห็นชอบแผนพัฒนาฯใหม่โดยลดเป้าหมายการใช้ไบโอดีเซลลงจากเดิมที่กำหนดไว้เพื่อให้สอดรับแผนพัฒนากำลังการผลิตไฟฟ้าระยะยาวปี 2561-2580 (PDP) โดยจะเพิ่มสัดส่วนการผลิตไฟฟ้าจากพลังงานทดแทนประเภทอื่น และปรับลดการใช้พลังงานทดแทนประเภทเชื้อเพลิงชีวภาพโดยเฉพาะ

เอทานอลและไบโอดีเซล เนื่องจากภาคขนส่งจะเน้นระบบรถไฟฟ้ามากขึ้น (เบื้องต้นคาดว่าจะปรับลดเป้าหมายการผลิตไบโอดีเซลจาก 14 ล้านลิตรเป็น 8 ล้านลิตรในปี 2580)

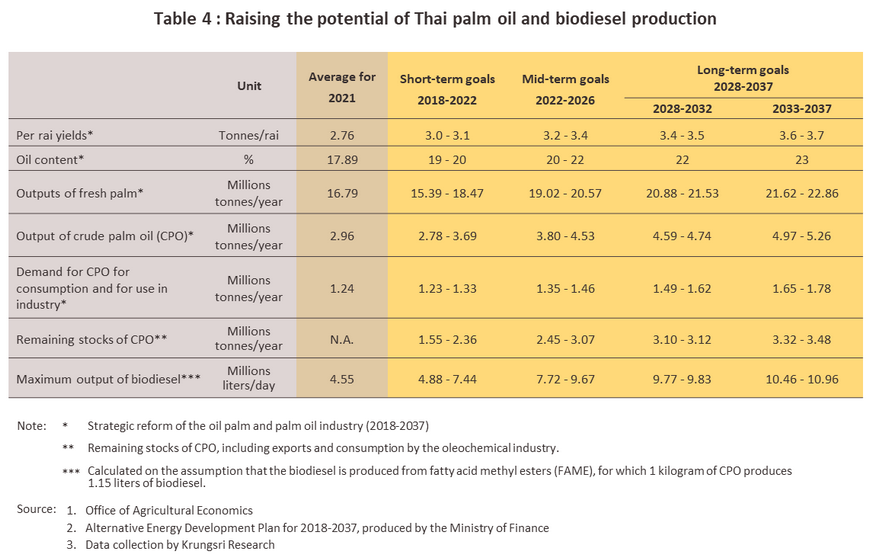

2) แผนปฏิรูปปาล์มน้ำมันและน้ำมันปาล์มทั้งระบบปี 2561-2580 ตั้งเป้าหมายในการเพิ่มประสิทธิภาพการผลิต และปริมาณการใช้น้ำมันปาล์มดิบทั้งเพื่อบริโภคและอุตสาหกรรม โดยมีรายละเอียดดังตาราง

1/ Oleochemical เป็นผลิตภัณฑ์ชีวภาพที่สังเคราะห์จากน้ำมันธรรมชาติจากพืชและสัตว์ ได้แก่ กรดไขมัน (Fatty Acid) กลีเชอรีน (Glycerin) เอสเทอร์ของกรดไขมัน (Fatty Acid Esters) และแอลกอฮอล์ของกรดไขมัน (Fatty Alcohol) เป็นต้น ส่วนใหญ่ใช้ในอุตสาหกรรมอาหาร และสินค้าอุปโภคต่างๆ อาทิ เครื่องสำอาง ยา สบู่ ยาสระผม ผงซักฟอก ผลิตภัณฑ์น้ำมันหล่อลื่น สารกำจัดแมลง

2/ สารตั้งต้นในการสังเคราะห์สารเคมีอื่นๆ ได้ โดยนิยมใช้ในอุตสาหกรรมอาหาร ยา สุขอนามัยส่วนบุคคล เครื่องสำอาง สบู่

3/ สารเปลี่ยนสถานะถูกนำมาใช้ในการควบคุมอุณหภูมิ เช่น ส่วนประกอบวัสดุก่อสร้างอาคาร เส้นใยผ้า ขนส่งสินค้า บรรจุภัณฑ์ เพื่อช่วยดูดซับ และควบคุมอุณหภูมิ

4/ แอลกอฮอล์ของกรดไขมัน หรือ แฟตตี้แอลกอฮอล์ (Fatty Alcohols) เป็นผลิตภัณฑ์โอเลโอเคมิคอลเพื่อสิ่งแวดล้อมขั้นพื้นฐาน (Basic Oleochemicals) ซึ่งเป็นสารตั้งต้นที่สำคัญในการต่อยอดไปสู่อุตสาหกรรมต่างๆ อาทิ น้ำหอม เครื่องสำอาง ยาสระผม สารลดแรงตึงผิว สารทำละลาย สารแต่งกลิ่น สารชำระล้าง สารหล่อลื่น สีและสารเคลือบ สารเสริมสภาพพลาสติก (Plasticizers) สารช่วยทำให้ฟองคงรูป (Foam Stabilizers) สารเติมแต่งในวัตถุดิบในน้ำยาล้างเส้นใย และสารปรับสภาพเยื่อกระดาษ

5/ น้ำมันปาล์มสามารถสกัดได้จากเนื้อปาล์มและเนื้อในเมล็ดปาล์ม ในปี 2564/65 การผลิตน้ำมันจากเนื้อปาล์มมีสัดส่วน 89.7% ของผลผลิตน้ำมันปาล์มทั่วโลก

6/ ผลผลิตน้ำมันต่อไร่ของพืชให้น้ำมันแต่ละประเภท มีดังนี้ เนื้อปาล์มน้ำมันสกัดน้ำมันได้ 512 กก./ไร่ เมล็ดในปาล์มน้ำมัน (Kernel) 73 กก./ไร่ เรปซีด 89 กก./ไร่ เมล็ดดอกทานตะวัน 81 กก./ไร่ มะพร้าว 54 กก./ไร่ ถั่วเหลือง 52 กก./ไร่ และถั่วลิสง 51 กก./ไร่

7/ โรงสกัดน้ำมันปาล์มดิบมักตั้งอยู่ใกล้แหล่งวัตถุดิบ เนื่องจากผลผลิตปาล์มน้ำมันสดที่ตัดแล้วควรขนส่งให้ถึงโรงงานสกัดภายใน 24 ชั่วโมง เพื่อให้ได้น้ำมันปาล์มคุณภาพสูง

8/ โดยทั่วไปต้นปาล์มน้ำมันเริ่มให้ผลผลิตเมื่อมีอายุ 3.5-4 ปี และจะมีอัตราให้ผลผลิต (Yield) สูงสุดในช่วงอายุ 6-16 ปี จากนั้นผลผลิตจะทยอยลดลง แต่ยังสามารถให้ผลผลิตได้ถึงอายุ 25-28 ปี จากนั้นจึงล้มทิ้งและปลูกใหม่ทดแทน

9/ B5, B7 และ B10 คือ น้ำมันดีเซลที่มีส่วนผสมของไบโอดีเซลในสัดส่วน 5%, 7% และ 10% ตามลำดับ

10/ สินค้าคงคลังสำรองหรือสินค้ากันชน (Safety Stock/Buffer Stock) คือ ปริมาณสินค้าคงคลัง (ในที่นี้คือปริมาณน้ำมันปาล์มดิบ) ที่ทางองค์การคลังสินค้า (อคส.) กักเก็บสำรองเพื่อป้องกันการขาดแคลนวัตถุดิบระหว่างการผลิตหรือการบริโภคของอุตสาหกรรมที่เกี่ยวเนื่องภายในประเทศที่เพิ่มขึ้นกระทันหัน ทำให้ผู้ผลิตยังสามารถผลิตสินค้าได้ต่อเนื่องโดยไม่ขาดแคลนน้ำมันปาล์มที่เป็นวัตถุดิบสำคัญ โดยกระทรวงพาณิชย์เป็นผู้กำหนดหรือควบคุมให้อยู่ในระดับที่เหมาะสมซึ่งล่าสุดคณะกรรมการนโยบายปาล์มน้ำมันแห่งชาติ (กนป.)แต่งตั้งคณะอนุกรรมการบริหารจัดการสมดุลน้ำมันปาล์ม เมื่อวันที่ 7 มิถุนายน 2565 ซึ่งคณะฯดังกล่าวมีมติกำหนดปริมาณสต๊อก CPO เฝ้าระวังไว้ที่ 2.0 แสนตัน/เดือน

11/ กนป. กำหนดให้องค์การคลังสินค้าเป็นผู้นำเข้าน้ำมันปาล์มในช่วงที่มีปัญหาขาดแคลนแต่เพียงผู้เดียว โดยกำหนดอัตราภาษีนำเข้า ดังนี้ 1) การนำเข้าในโควตาไม่เกิน 4,860 ตัน คิดอัตรา 20% 2) การนำเข้านอกโควตาคิดอัตรา 143% และ 3) การนำเข้าตามกรอบข้อตกลงการค้าเสรีอาเซียน (ASEAN Free Trade Area: AFTA) คิดอัตรา 0%

12/ จากเดิมที่กรมการค้าภายในกำหนดราคาเพดานขาย (Ceiling Price) สูงสุดไม่เกิน 42 บาท/ขวด

13/ กรมศุลกากรของอินเดียประกาศลดอัตราภาษี MFN ((Most Favored Nation) ของน้ำมันปาล์มดิบ (CPO) ลงจาก 10% เหลือ 2.5% ส่วนภาษีนำเข้าน้ำมันปาล์มบริสุทธิ์ (Refined Palm Oil : RPO) ลดลงจาก 37.5% เหลือ 17.5% ขณะเดียวกันผู้นำเข้า CPO ได้ลดภาระการจ่ายเงินอุดหนุนภาคการเกษตร (CESS) และเงินอุดหนุนสวัสดิการสังคมจากอัตรา 24.75% เหลือ 8.25% โดยมีผลบังคับใช้ในช่วงวันที่ 14 ตุลาคม 2564 - 31 มีนาคม 2565 โดยได้ขยายเวลาการปรับลดภาษีนำเข้าดังกล่าวถึงสิ้นปี 2565 เพื่อช่วยค่าครองชีพของประชาชน ควบคุมราคาน้ำมันพืชสำหรับบริโภค (Edible Oil) และลดต้นทุนการผลิตของอุตสาหกรรมอาหาร ทำให้ราคาสินค้าอาหารไม่ปรับตัวสูงขึ้น

14/ ปริมาณการใช้น้ำมันปาล์มของอินเดียกว่า 90% ถูกใช้เพื่อประกอบอาหาร

15/ อินเดียปรับลดภาษีนำเข้าน้ำมันปาล์มดิบ (CPO) จากเดิม 7.5% เหลือ 5% โดยมีผลตั้งแต่วันที่ 13 กุมภาพันธ์ 2565

16/ ต้นปาล์มน้ำมันที่ปลูกตามนโยบายส่งเสริมช่วงปี 2551-2555 จะมีอายุระหว่าง 8-12 ปี ซึ่งอยู่ในช่วงอายุที่ให้ผลผลิตสูง (อายุที่ต้นปาล์มให้ผลผลิตสูงคืออยู่ระหว่าง 7-16 ปี อ้างอิงจากสำนักงานเศรษฐกิจการเกษตร)

17/ อินโดนีเซียมีการสนับสนุนการใช้น้ำมันปาล์ม อาทิ การพัฒนาเป็นเชื้อเพลิงเครื่องบินแบบชีวภาพที่ยั่งยืนหรือ “bioavtur” กับเครื่องยนต์ที่ใช้กับเครื่องบินโบอิง รุ่น B737-800 NG การขยายโครงการไบโอดีเซล B30 เป็น B35 และตั้งเป้าหมายเป็นไบโอดีเซล B40 ภายในปี 2573 ซึ่งทั้งหมดได้รับการพัฒนาจากบริษัทน้ำมันของรัฐบาลอินโดนีเซีย (Pertamina) และสถาบันเทคโนโลยีบันดุง (Bandung) เช่นเดียวกับมาเลเซียที่สนับสนุนการใช้พลังงานชีวภาพ อาทิ การอนุมัติใช้ไบโอดีเซล B30 ในยานพาหนะหนักหรือรถบรรทุกภายในปี 2573

18/ โครงการภาครัฐในการผลักดันการส่งออกน้ำมันปาล์มเพื่อลดผลผลิตส่วนเกินในช่วงปี 2565-2567 โดยจะสนับสนุนค่าใช้จ่ายในการบริหารจัดการสำหรับการส่งออกเฉพาะน้ำมันปาล์มดิบ (CPO) ในอัตรากิโลกรัมละ 2 บาท เมื่อระดับสต๊อกน้ำมันปาล์มดิบในประเทศสูงกว่าระดับปลอดภัย (Safety Stock) 3 แสนตัน และราคาน้ำมันปาล์มดิบในประเทศสูงกว่าราคาตลาดโลก

19/ เดือนมีนาคม 2562 คณะกรรมาธิการยุโรปเห็นชอบร่างระเบียบลำดับรอง (Delegated Act) โดยกำหนดมาตรฐานการใช้เชื้อเพลิงชีวภาพเพื่อความยั่งยืน และจัดให้น้ำมันปาล์มอยู่ในกลุ่มผลิตภัณฑ์ที่ไม่ยั่งยืน

20/ Roundtable on Sustainable Palm Oil หรือ RSPO เป็นมาตรฐานการผลิตน้ำมันปาล์มอย่างยั่งยืนที่เกิดขึ้นมาตั้งแต่ปี พ.ศ. 2547 จากการรวมกลุ่มของเกษตรกรและผู้ประกอบการผลิตปาล์มน้ำมันและน้ำมันปาล์ม ซึ่งครอบคลุมมิติความยั่งยืนทางด้านเศรษฐกิจ สังคม และสิ่งแวดล้อม โดยวัตถุประสงค์เพื่อส่งเสริมการเติบโตและการใช้ผลิตภัณฑ์น้ำมันปาล์มที่ผ่านมาตรฐานสากล อย่างไรก็ตาม มาตรฐานดังกล่าวมีเพียงสถาบันมาตรฐานอังกฤษ (The British Standards Institution (BSI standard)) ในสิงคโปร์และมาเลเซียที่ได้รับการอนุมัติและให้อำนาจในการตรวจประเมินและรับรององค์กรที่เกี่ยวข้องกับน้ำมันปาล์ม นอกจากนี้ยังมีข้อจำกัดสำหรับเกษตรกรรายย่อยในประเทศไทย คือ การได้รับมาตรฐาน RSPO จะต้องเป็นเกษตรกรที่มีพื้นที่ประมาณ 300 ไร่ ซึ่งในปี 2565 เกษตรกรปาล์มน้ำมันไทยส่วนใหญ่เกษตรกรรายย่อยมีพื้นที่ครอบครองเฉลี่ย 15-16 ไร่ต่อครอบครัว ตรงข้ามกับอินโดนีเซียและมาเลเซียที่เป็นการผลิตของผู้ประกอบการรายใหญ่ ทำให้การได้รับมาตรฐานของไทยต้องพึ่งพาการรวมกลุ่มเป็นหลัก โดยภายในปี 2566 คาดว่าพื้นที่ปลูกปาล์มน้ำมันของไทยที่ได้รับการรับรองจาก RSPO จะมีจำนวนราว 3.3 แสนไร่ หรือ 5.1% ของพื้นที่เพาะปลูกปาล์มน้ำมันทั้งหมดของไทย (Planted Area) อย่างไรก็ตาม กรมวิชาการเกษตรและกรมส่งเสริมการเกษตร กระทรวงเกษตรและสหกรณ์ได้ร่วมมือกับองค์กรความร่วมมือระหว่างประเทศของเยอรมัน (GIZ) ในการจัดทำโครงการการผลิตปาล์มน้ำมันและน้ำมันปาล์มอย่างยั่งยืนและเป็นมิตรต่อสิ่งแวดล้อม ซึ่งใช้เกณฑ์ชี้วัดจาก Roundtable on Sustainable Palm Oil (RSPO) มาเป็นองค์ประกอบหลักในการสร้างมาตรฐานให้กับเกษตรกรไทย เพื่อเป็นแนวทางการผลักดันเพื่อเกษตรกรและผู้ประกอบการในอุตสาหกรรมปาล์มน้ำมันของไทยได้รับมาตรฐาน RSPO เพิ่มขึ้น

21/ อาทิ ค่าขนส่ง ค่าคลังจัดเก็บ ค่าปรับปรุงคุณภาพ ค่าเอกสาร และค่าธรรมเนียมต่างๆ

22/ BHD เป็นการส่งเสริมการใช้ไบโอดีเซลให้กลับขึ้นไปที่ B10 ตามมาตรฐานเชื้อเพลิงยูโร 5 และรักษาระดับการใช้น้ำมันปาล์มดิบไม่ให้ลดลงไปกว่าปีละประมาณ 6.35 แสนตัน

23/ มาตรการด้าน Biojet Fuels เป็นการรองรับแนวโน้มการเก็บภาษีคาร์บอนสำหรับสายการบินพาณิชย์ที่ไม่ได้ใช้เชื้อเพลิงชีวภาพที่บินผ่านน่านฟ้าของสหภาพยุโรป ซึ่งคณะกรรมาธิการยุโรป (EC) ได้ประกาศแผนพลังงานทดแทน (The Renewable Energy Directive : REDII) โดยกำหนดเป้าหมายการใช้พลังงานทดแทนในสหภาพยุโรปไว้ที่ 40% ภายในปี พ.ศ. 2573 ซึ่งสอดคล้องกับความตกลงปารีส ที่จะต้องลดก๊าซคาร์บอนไดออกไซด์ (CO2) ให้ได้อย่างน้อย 40% และกำหนดเป้าหมายการปล่อย CO2 สุทธิ เป็น 0 ภายในปี พ.ศ. 2593