EXECUTIVE SUMMARY

ธุรกิจนิคมอุตสาหกรรมในช่วงปี 2566-2568 มีแนวโน้มฟื้นตัว โดยการลงทุนในอุตสาหกรรมการผลิตที่ขยายตัวตามภาวะเศรษฐกิจจะหนุนความต้องการซื้อหรือเช่าที่ดิน คาดว่ายอดขายและให้เช่าที่ดินฯ จะกลับมาขยายตัวดี 18.0-20.0% ต่อปี อยู่ที่ 2,200 ไร่ 2,700 ไร่ และ 3,000 ไร่ ในปี 2566 2567 และ 2568 ตามลำดับ ปัจจัยหนุนจาก (1) การลงทุนโครงสร้างพื้นฐานภาครัฐโดยเฉพาะในพื้นที่ EEC ซึ่งมีแนวโน้มจะเร่งตัวในปี 2567-2568 ในแผนพัฒนาระยะที่ 2 (ปี 2566-2570) น่าจะเหนี่ยวนำให้เกิดการขยายตัวของการลงทุนภาคเอกชนมากขึ้นในพื้นที่ดังกล่าว (2) ความเชื่อมั่นของนักลงทุนมีแนวโน้มฟื้นตัวหลังความกังวล COVID-19 คลี่คลาย (3) ผู้ประกอบการต่างชาติมีแนวโน้มย้าย/ขยายฐานการผลิตมายังประเทศไทยมากขึ้น ส่วนหนึ่งเพื่อเลี่ยงปัจจัยเสี่ยงจากความตึงเครียดทางการค้าและการเมืองระหว่างสหรัฐฯ และจีน และ (4) มาตรการกระตุ้นการลงทุนต่อเนื่องจากภาครัฐ โดยผู้ประกอบการนิคมฯ มีแนวโน้มปรับตัวสู่รูปแบบ Smart Park ที่มีความทันสมัยทั้งด้านเทคโนโลยีการผลิต ระบบการขนส่ง ระบบการสื่อสาร ระบบพลังงาน ตลอดจนพัฒนานิคมฯ ที่เป็นมิตรกับสิ่งแวดล้อมเพิ่มขึ้น เพื่อให้สอดรับกับนโยบายของภาครัฐในการมุ่งสู่เป้าหมาย BCG Model (Bioeconomy, Circular Economy และ Green Economy) รวมทั้งการสร้างพันธมิตรกับธุรกิจสาขาอื่น เช่น ผู้ให้บริการโลจิสติกส์และสาธารณูปโภคพื้นฐานเพื่อหนุนการเติบโตของธุรกิจนิคมฯ อย่างยั่งยืน

มุมมองวิจัยกรุงศรี

ในช่วงปี 2566-2568 ธุรกิจนิคมอุตสาหกรรมมีทิศทางฟื้นตัวตามแนวโน้มการขยายตัวของการลงทุนในอุตสาหกรรมการผลิต ซึ่งจะหนุนผลประกอบการของธุรกิจจากยอดขายและให้เช่าที่ดินที่จะกลับมาขยายตัวดี โดยรายได้ของผู้ประกอบการอาจแตกต่างกันไปขึ้นอยู่กับทำเลที่ตั้งของนิคมฯ สรุปได้ดังนี้

-

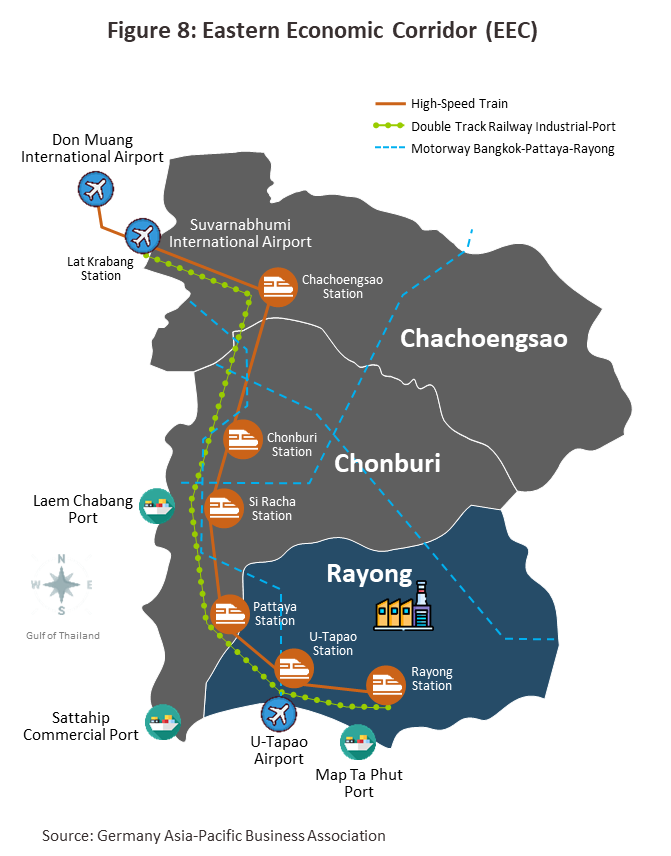

นิคมอุตสาหกรรมพื้นที่ภาคตะวันออก: รายได้มีแนวโน้มเติบโตโดดเด่นกว่าพื้นที่อื่นๆ โดยคาดว่าความต้องการซื้อหรือเช่าที่ดิน จะขยายตัวในเกณฑ์ดี อานิสงส์จากการลงทุนโครงสร้างพื้นฐานเพื่อสนับสนุนโครงการ EEC ในพื้นที่ 3 จังหวัด (ชลบุรี ระยอง และฉะเชิงเทรา) ซึ่งจะดึงดูดความสนใจจากนักลงทุนทั้งชาวไทยและต่างชาติ โดยเฉพาะอุตสาหกรรมเป้าหมายที่ภาครัฐให้การส่งเสริม อย่างไรก็ตามอุปทานใหม่ (พื้นที่จัดตั้งใหม่และการขยายพื้นที่ของนิคมฯ เดิม) มีแนวโน้มขยายตัวค่อนข้างจำกัด เนื่องจากราคาที่ดินในพื้นที่ปรับขึ้นต่อเนื่อง อีกทั้งทำเลที่มีศักยภาพเริ่มหายากมากขึ้น

-

นิคมอุตสาหกรรมพื้นที่ภาคกลาง: รายได้คาดว่าจะยังเติบโตดี โดยเฉพาะรายได้จากค่าบริการสาธารณูปโภค และค่าเช่า เนื่องจากนิคมฯ พื้นที่ภาคกลางมีความได้เปรียบเชิงกายภาพด้านการคมนาคมขนส่งมากกว่าเมื่อเทียบกับพื้นที่อื่น ขณะที่การขยายพื้นที่ของผู้ประกอบการยังค่อนข้างจำกัด เนื่องจากพื้นที่ที่มีศักยภาพกข้อมูลพื้นฐานระจุกอยู่เพียงกรุงเทพฯ สมุทรปราการ อยุธยา และสระบุรี เท่านั้น

-

นิคมอุตสาหกรรมพื้นที่อื่นๆ: รายได้มีแนวโน้มทรงตัว ตามความต้องการซื้อหรือเช่าที่ดินที่ยังอยู่ในระดับต่ำ เนื่องจากยังต้องรอแรงขับเคลื่อนจากภาครัฐ โดยเฉพาะความคืบหน้าของการลงทุนโครงสร้างพื้นฐาน อาทิ เส้นทางคมนาคมขนส่งที่เชื่อมโยงต่อกับประเทศเพื่อนบ้านและในพื้นที่ใกล้เคียง จึงมีแนวโน้มที่นิคมฯ ในพื้นที่นี้อาจจะยังเติบโตช้ากว่า 2 พื้นที่ข้างต้น

ข้อมูลพื้นฐาน

ธุรกิจนิคมอุตสาหกรรม (Industrial Estate) เป็นธุรกิจจัดสรรที่ดินเพื่อขายหรือให้เช่าสำหรับประกอบกิจการโรงงานอุตสาหกรรมและพาณิชยกรรม โดยมีการให้บริการสาธารณูปโภคและสาธารณูปการ อาทิ ไฟฟ้า ประปา ระบบป้องกันน้ำท่วม การบำบัดน้ำเสียส่วนกลาง เป็นต้น

นิคมฯ อยู่ภายใต้การกำกับดูแลของการนิคมอุตสาหกรรมแห่งประเทศไทย หรือ กนอ. จำแนกเป็น (1) นิคมฯ ที่ กนอ. เป็นเจ้าของและบริหารเอง และ (2) นิคมฯ ที่ กนอ.ร่วมเป็นเจ้าของและร่วมบริหารกับเอกชน นอกจากนี้ยังมีธุรกิจที่มีลักษณะเดียวกันกับนิคมฯ คือ สวน/เขตอุตสาหกรรม มีเอกชนเป็นเจ้าของและบริหารจัดการ[1] อยู่ภายใต้การกำกับดูแลของคณะกรรมการส่งเสริมการลงทุน (Board of Investment: BOI) โดยมอบหมายให้กรมโรงงานอุตสาหกรรมและอุตสาหกรรมจังหวัดเป็นหน่วยงานกำกับดูแลอีกทอดหนึ่ง

รายได้หลักของผู้ประกอบการนิคมฯ และสวน/เขตอุตสาหกรรมมาจาก 2 ส่วน คือ (1) รายได้จากการขายและเช่าที่ดิน และ (2) รายได้จากการให้บริการต่างๆ อาทิ ให้เช่าโรงงาน/คลังสินค้า สาธารณูปโภค (เช่น ไฟฟ้า ประปา) โดยรายได้ส่วนนี้จัดเป็นรายได้ที่เกิดขึ้นต่อเนื่อง (Recurring Income) จึงช่วยลดทอนความเสี่ยงจากภาวะผันผวนของรายได้จากการขายที่ดินได้บ้าง (ตัวอย่างโครงสร้างรายได้ของผู้ประกอบการนิคมฯ 2 รายใหญ่แสดงในภาพที่ 1)

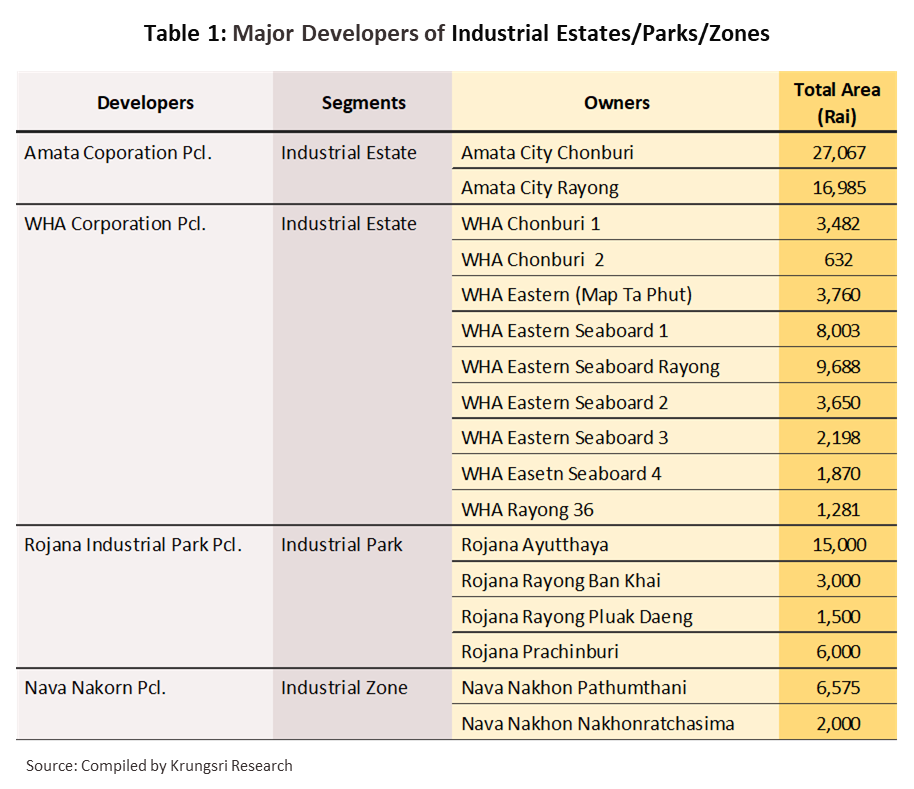

ปัจจัยสำคัญที่ผู้ประกอบการโรงงานอุตสาหกรรมมักเลือกใช้บริการพื้นที่จัดสรรในนิคมฯ มากกว่าการลงทุนในที่ดินเปล่านอกนิคมฯ เนื่องจากความพร้อมของโครงสร้างพื้นฐาน บริการสาธารณูปโภค และการขนส่ง รวมถึงสิทธิประโยชน์ต่างๆ จากภาครัฐ อาทิ มาตรการด้านภาษีอากร มาตรการส่งเสริมการลงทุน ผู้ประกอบการนิคมฯ รายใหญ่ ได้แก่ บริษัทอมตะ คอร์ปอเรชั่น จำกัด (มหาชน) หรือ AMATA และบริษัทดับบลิวเอชเอ คอร์ปอเรชั่น จำกัด (มหาชน) หรือ WHA Group ส่วนผู้ประกอบการสวน/เขตอุตสาหกรรมรายใหญ่ อาทิ บริษัทสวนอุตสาหกรรมโรจนะ จำกัด (มหาชน) และบริษัทนวนคร จำกัด (มหาชน)

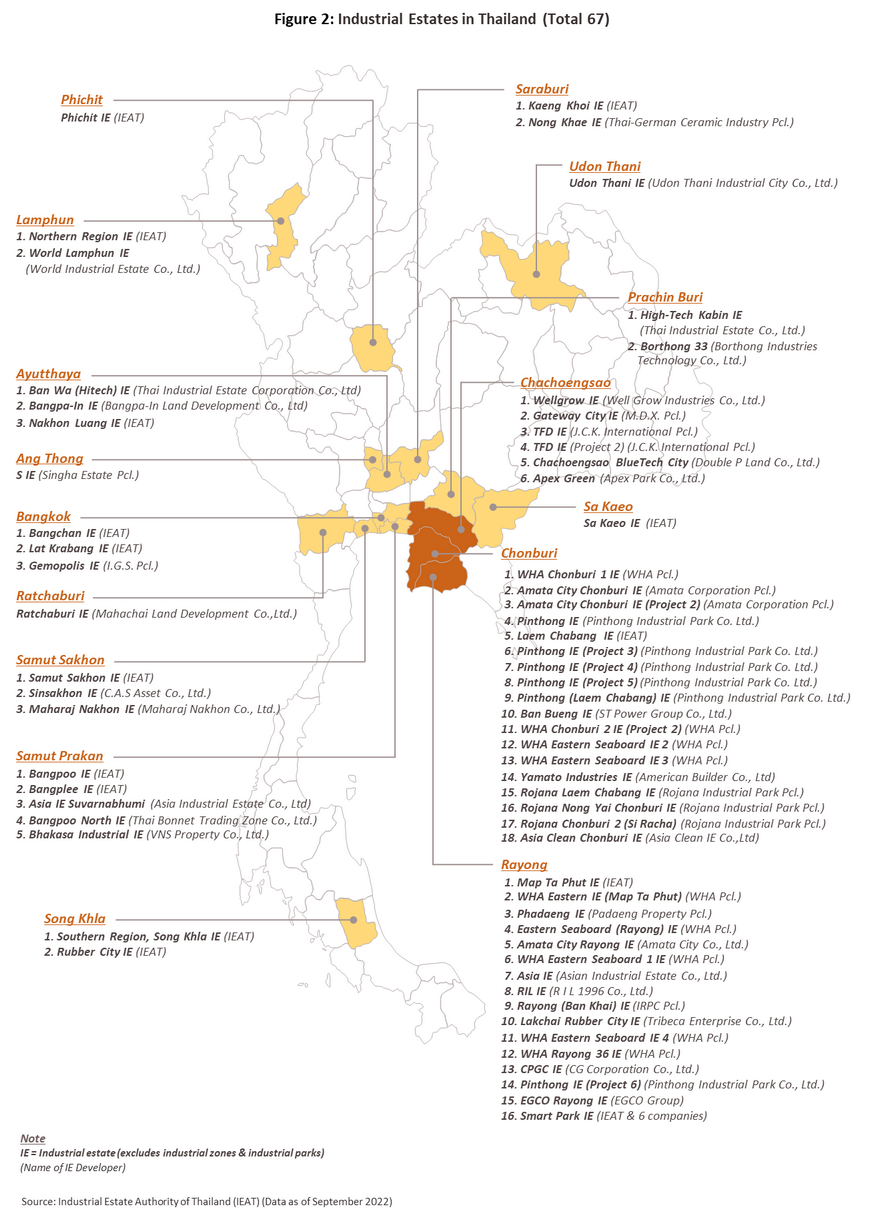

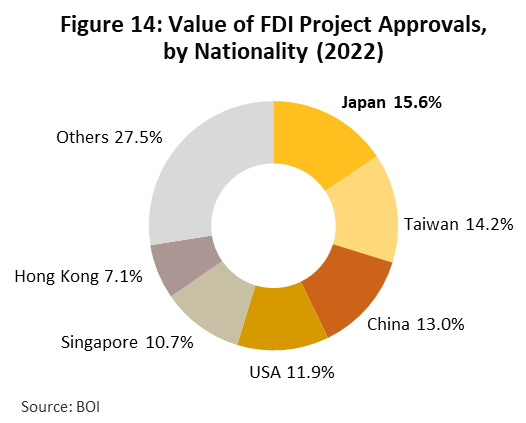

ปัจจัยหลักที่ส่งผลต่อการเติบโตของธุรกิจนิคมฯ ได้แก่ (1) ทิศทางเศรษฐกิจโลกและภาวะเศรษฐกิจ/การเมืองในประเทศ (2) นโยบายของบริษัทข้ามชาติในการกระจายฐานการผลิตและการลงทุนมายังประเทศไทย (3) ศักยภาพทางด้านกายภาพและภูมิศาสตร์ของประเทศ และ (4) กฎระเบียบ/หลักเกณฑ์ต่างๆ ของภาครัฐที่สนับสนุนการลงทุนภาคอุตสาหกรรมในประเทศ รวมถึงการให้สิทธิพิเศษเพิ่มเติมแก่นักลงทุนในนิคมฯ โดยนิคมฯ ในไทยมีจำนวนทั้งสิ้น 67 แห่ง (ข้อมูล ณ กันยายน 2565) กระจายอยู่ใน 16 จังหวัด (ภาพที่ 2) ประกอบด้วยนิคมฯ ที่ กนอ. ดำเนินการเองจำนวน 14 แห่ง และร่วมดำเนินการกับเอกชนจำนวน 53 แห่ง รวมเป็นพื้นที่ 169,823 ไร่ เพิ่มขึ้นจากสิ้นปี 2564 ที่มีจำนวน 168,354 ไร่ (+0.9%) โดยพื้นที่นิคมฯ ส่วนใหญ่กระจุกตัวอยู่ในภาคตะวันออกจำนวน 132,084 ไร่ คิดเป็นสัดส่วน 77.8% (ภาพที่ 3) รองลงมา คือ ภาคกลาง (รวมกรุงเทพฯ และปริมณฑล) สัดส่วน 16.0% ด้านพื้นที่ขายและให้เช่าสะสมอยู่ที่ 132,083 ไร่ คิดเป็นอัตราการครอบครองพื้นที่ (Occupancy rate: OR) ที่ 77.8% เพิ่มขึ้นเล็กน้อยจาก 76.9% ในปี 2564 (ภาพที่ 4) ทั้งนี้ นักลงทุนชาวญี่ปุ่นเข้ามาลงทุนในนิคมฯ ในไทยมากที่สุด รองลงมา ได้แก่ จีน และสหรัฐฯ ตามลำดับ (ภาพที่ 5) ขณะที่อุตสาหกรรมยานยนต์และการขนส่งเป็นกลุ่มที่มีการลงทุนมากที่สุดในนิคมฯ ทั่วประเทศ (ภาพที่ 6)

นิคมอุตสาหกรรมในแต่ละพื้นที่มีศักยภาพแตกต่างกัน ดังนี้

-

ภาคกลาง: มีความได้เปรียบด้านทำเลที่ตั้ง เนื่องจากเป็นศูนย์กลางการผลิต การขนส่ง และการคมนาคมของประเทศ โดยครอบคลุมกรุงเทพฯ ซึ่งเป็นพื้นที่นิคมฯ ที่มีราคาต่อหน่วยสูงที่สุดของประเทศ รวมถึงจังหวัดที่เป็นแหล่งที่ตั้งของอุตสาหกรรมสำคัญ อาทิ สมุทรปราการ อยุธยา สระบุรี สมุทรสาคร และอ่างทอง นิคมฯ ในภาคกลางมีการกระจุกตัวของการลงทุนในอุตสาหกรรมชิ้นส่วนยานยนต์ เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ รวมถึงอุตสาหกรรมที่ใช้ทรัพยากรในพื้นที่ อาทิ แปรรูปอาหาร วัสดุก่อสร้าง อีกทั้งยังเป็นที่ตั้งโรงงานของผู้ประกอบการขนาดกลางและเล็ก (SMEs) จำนวนมาก ทั้งนี้ นิคมฯ ในแถบนี้เคยได้รับผลกระทบจากวิกฤตน้ำท่วมช่วงเดือนตุลาคม-พฤศจิกายน 2554 ทำให้ยอดขายและให้เช่าที่ดินลดลงมาก ก่อนจะกระเตื้องขึ้นต่อเนื่องนับจากปี 2557 สะท้อนศักยภาพของพื้นที่ที่ยังคงดึงดูดความสนใจจากนักลงทุน

-

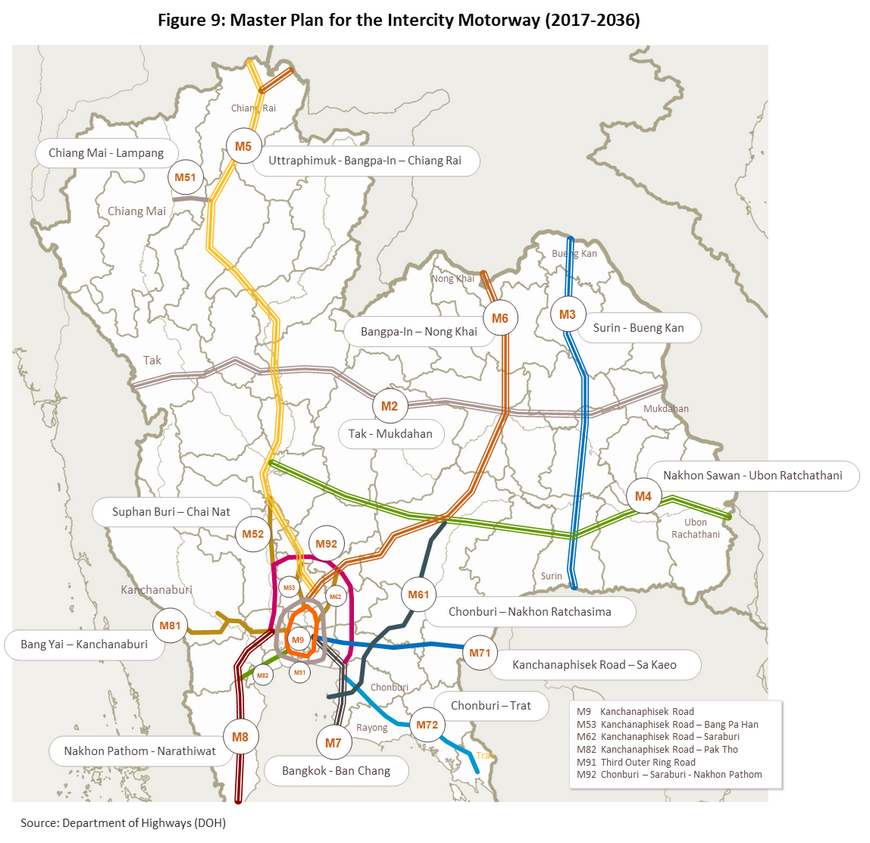

ภาคเหนือและภาคตะวันออกเฉียงเหนือ: ส่วนใหญ่เป็นที่ตั้งโรงงานแปรรูปอาหารและโรงงานอิเล็กทรอนิกส์บางส่วน ที่ผ่านมาไม่ได้รับความสนใจจากนักลงทุนมากนัก เนื่องจากระบบการขนส่งยังไม่สะดวกนัก อย่างไรก็ตาม ความคืบหน้าของโครงการคมนาคมขนส่งทางถนน (ภาพที่ 9) และระบบรางในพื้นที่ภาคเหนือและภาคตะวันออกเฉียงเหนือที่เชื่อมต่อกับประเทศเพื่อนบ้าน (สายเหนือ: รถไฟทางคู่สายเด่นชัย-เชียงราย-เชียงของ ระยะทาง 323 กิโลเมตร; สายตะวันออกเฉียงเหนือ: รถไฟทางคู่สายบ้านไผ่-นครพนม ระยะทาง 355 กิโลเมตร) รวมทั้งเวียดนามและจีน อาจดึงดูดความสนใจของนักลงทุนมากขึ้นในอนาคต จังหวัดที่เป็นที่ตั้งของนิคมฯ ในภาคเหนือ ได้แก่ ลำพูนและพิจิตร ส่วนภาคตะวันออกเฉียงเหนือ คือ อุดรธานี

-

ภาคตะวันตก: รอโอกาสในการพัฒนา เนื่องจากเป็นพื้นที่ใหม่ที่ กนอ. มีแผนจะพัฒนาเพื่อรองรับและเชื่อมโยงกับโครงการนิคมฯ และท่าเรือน้ำลึกทวายในเมียนมา อย่างไรก็ตาม ในระยะหลังโครงการพัฒนาท่าเรือน้ำลึกทวายถูกลดความสำคัญลง เนื่องจากเมียนมาหันไปเน้นพัฒนาพื้นที่นิคมฯ ติลาวาในเขตเศรษฐกิจพิเศษติลาวาแทน ทำให้นิคมฯ ในพื้นที่นี้ยังต้องรอโอกาสการเติบโตต่อไป โดยพื้นที่นิคมฯ ในภาคตะวันตก คือ จ.ราชบุรี

-

ภาคใต้: อยู่ในระหว่างการพัฒนาเพื่อเชื่อมโยงกับประเทศมาเลเซีย พื้นที่นี้มีนิคมฯ อยู่ใน จ.สงขลา เพียงแห่งเดียว โดยเป็นที่ตั้งของโรงงานอุตสาหกรรมแปรรูปยางพาราเป็นหลัก โดยก่อนหน้านี้คณะกรรมการ กนอ. ได้มีมติยุติการดำเนินงานนิคมฯ อาหารฮาลาล จ.ปัตตานี เมื่อปี 2559 เนื่องจากนักลงทุนกังวลสถานการณ์ความปลอดภัยในพื้นที่ จึงไม่ให้ความสนใจเข้ามาลงทุน นอกจากนี้ด้วยปัญหาความไม่สงบในพื้นที่ภาคใต้และความไม่เพียงพอด้านพลังงานไฟฟ้าที่ยังคงมีอยู่ต่อเนื่อง ทำให้นิคมฯ ในพื้นที่นี้ยังไม่ประสบความสำเร็จเท่าที่ควร

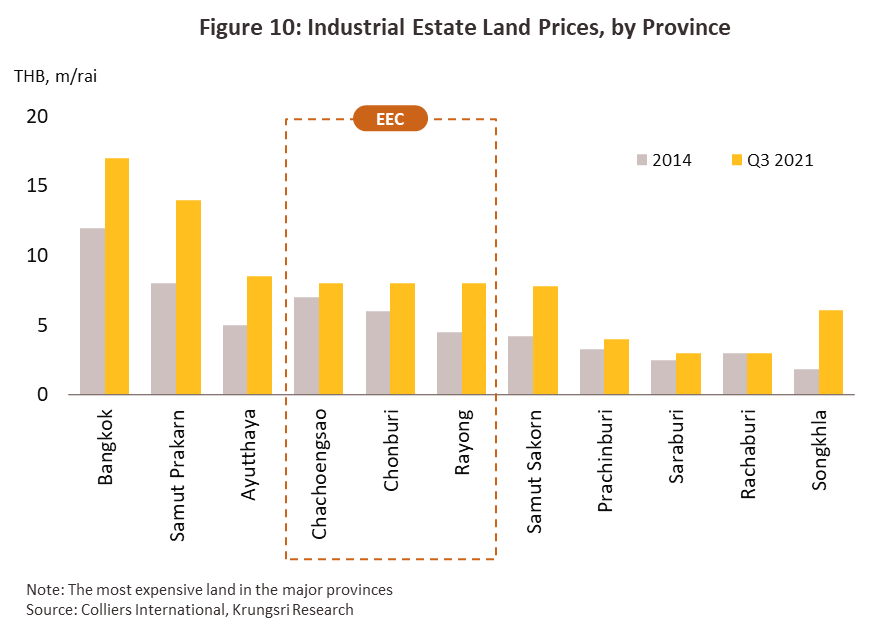

ด้านราคาขาย/เช่าที่ดินในนิคมฯ แต่ละพื้นที่มีความแตกต่างกัน ขึ้นกับ (1) ทำเลที่ตั้ง (2) ระบบสาธารณูปโภค (3) ระยะทางการคมนาคมขนส่ง และ (4) การตั้งนิคมฯ ใกล้แหล่งวัตถุดิบ โดยที่ดินนิคมฯ ในพื้นที่กรุงเทพฯ มีราคาสูงที่สุด (ภาพที่ 10) เนื่องจากเป็นศูนย์กลางของการคมนาคมขนส่งทั้งทางบก ทางน้ำและทางอากาศ ซึ่งหนุนให้ราคาที่ดินในพื้นที่ใกล้เคียง เช่น สมุทรปราการมีราคาสูงตามไปด้วย รองลงมาคือ พื้นที่ EEC (ชลบุรี ระยอง และฉะเชิงเทรา) โดยราคาขายเฉลี่ยสูงสุดของที่ดินในนิคมฯ พื้นที่ 3 จังหวัด EEC ช่วงไตรมาส 3 ปี 2564 อยู่ที่ 8.0 ล้านบาท/ไร่ เพิ่มขึ้นกว่า 50% จาก 5.8 ล้านบาท/ไร่ ในปี 2557 (ช่วงก่อนที่ภาครัฐจะเร่งประชาสัมพันธ์แผนพัฒนา EEC อย่างกว้างขวาง) (ข้อมูลจาก Colliers International)

สถานการณ์ที่ผ่านมา

ปี 2564 ธุรกิจนิคมฯ ฟื้นตัวเล็กน้อย หลังจากซบเซาหนักในปี 2563 จากการดำเนินมาตรการเข้มงวดเพื่อควบคุมการระบาดของ COVID-19 ทำให้การตัดสินใจลงทุนตลอดจนธุรกรรมการซื้อขายและโอนที่ดินในนิคมอุตสาหกรรมต้องชะลอออกไป อย่างไรก็ตาม การเริ่มผ่อนคลายมาตรการที่เข้มงวดของทางการ รวมทั้งการทยอยเปิดประเทศโดยอนุญาตให้ชาวต่างชาติเดินทางเข้าประเทศได้มากขึ้นในช่วงครึ่งหลังปี 2564 ช่วยหนุนให้ธุรกิจนิคมฯ โดยรวมกระเตื้องขึ้น

ในช่วง 9 เดือนแรกปี 2565 จำนวนยอดขายและให้เช่าที่ดินในนิคมฯ เพิ่มขึ้น จากการเปิดประเทศอย่างเป็นทางการในช่วงกลางปี กอปรกับโครงการก่อสร้างโครงสร้างพื้นฐานโดยเฉพาะในพื้นที่ EEC มีความคืบหน้ามากขึ้น

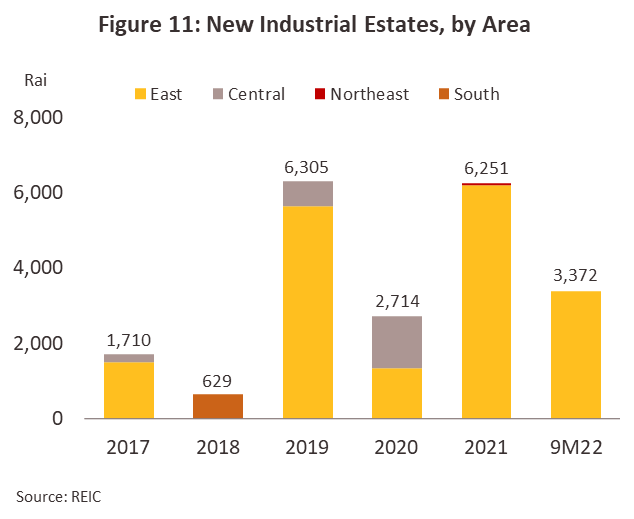

- จำนวนนิคมฯ จัดตั้งใหม่ยังคงอยู่ในพื้นที่ EEC โดยมีจำนวน 2 แห่งอยู่ใน จ.ฉะเชิงเทรา (ภาพที่ 11) ได้แก่ นิคมฯ ฉะเชิงเทรา บลูเทคซิตี้ จำนวน 1,181 ไร่ และนิคมฯ เอเพกซ์ กรีน จำนวน 2,191 ไร่ ส่งผลให้นิคมฯ ทั่วประเทศมีจำนวน 67 แห่ง คิดเป็นพื้นที่สะสม 169,823 ไร่ ณ 9 เดือนแรกปี 2565 โดยจำนวนนิคมฯ กระจุกตัวอยู่ในภาคตะวันออกมากที่สุดจำนวนถึง 43 แห่ง

-

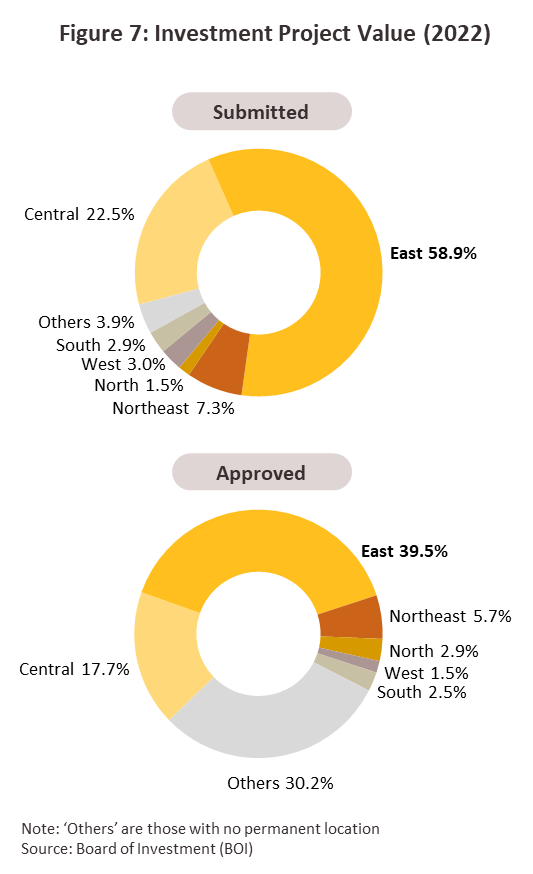

ยอดขายและให้เช่าในนิคมฯ มีจำนวน 1,354 ไร่ เพิ่มขึ้น 41.9% YoY (ภาพที่ 12) โดยยอดขายและให้เช่าที่ดินในนิคมฯ ยังคงอยู่ในภาคตะวันออกมากที่สุด ครอบคลุมพื้นที่ 1,121 ไร่ (สัดส่วน 83% ของพื้นที่นิคมฯ ทั่วประเทศ) รองลงมา ได้แก่ ภาคใต้ (159 ไร่) และภาคกลาง (37 ไร่) ส่งผลให้ยอดขายและให้เช่าสะสม ณ 9 เดือนแรกปี 2565 อยู่ที่ 132,083 ไร่ คิดเป็น OR 77.8% (เพิ่มขึ้นจาก 76.9% ช่วงเดียวกันปีก่อน) อย่างไรก็ตาม ผู้ประกอบการนิคมฯ รายใหญ่ 2 ราย (ได้แก่ AMATA และ WHA Group) มีการปรับตัวโดยเน้นลงทุนด้านเทคโนโลยีเพื่อยกระดับไปสู่นิคมอุตสาหกรรมอัจฉริยะ (Smart Industrial Estate) รวมทั้งขยายฐานการให้บริการด้านสาธารณูปโภคที่ครบวงจรมากขึ้น ช่วยหนุนให้รายได้รวมของผู้ประกอบการรายใหญ่ข้างต้นยังคงขยายตัวได้ต่อเนื่อง 62.2% YoY (ภาพที่ 13)

แนวโน้มธุรกิจ

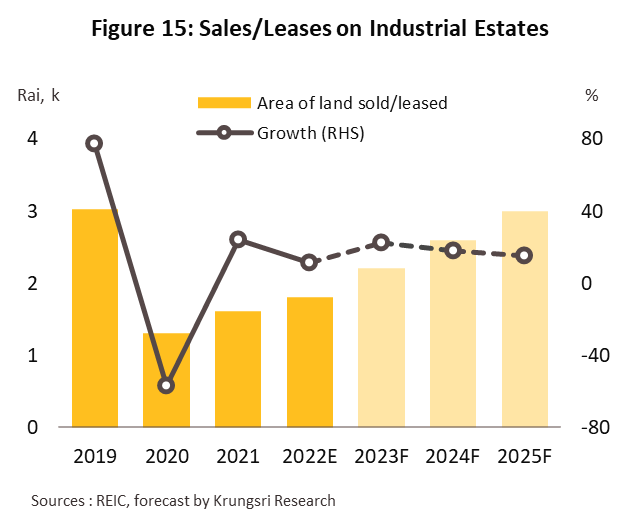

ยอดขายและให้เช่าที่ดินฯ คาดว่าจะกลับมาขยายตัวดี 18.0-20.0% ต่อปี อยู่ที่ 2,200 ไร่ 2,700 ไร่ และ 3,000 ไร่ ในปี 2566 2567 และ 2568 ตามลำดับ (ภาพที่ 15) โดยมีปัจจัยหนุนที่สำคัญมาจาก

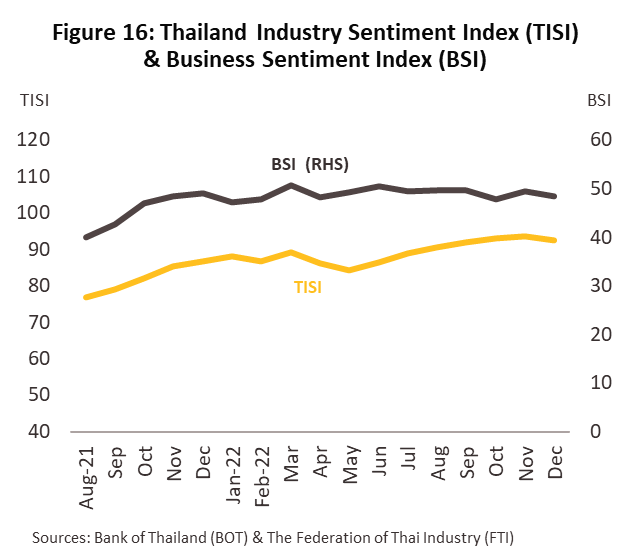

1) ความเชื่อมั่นของนักลงทุนทั้งต่างประเทศและในประเทศเพิ่มขึ้น หลังความกังวลเรื่องโรคโควิด-19 และสงครามรัสเซีย-ยูเครนคลี่คลายลง โดยการเปิดประเทศเต็มรูปแบบเอื้อให้นักลงทุนจากต่างประเทศเข้ามาดำเนินกิจกรรมต่างๆ สะดวกมากขึ้น เช่น การเดินทางเพื่อสำรวจสถานที่สร้างโรงงาน การเจรจาธุรกิจ การเซ็นสัญญา เป็นต้น (การสำรวจและประเมินสภาพแวดล้อมของการลงทุนโดยรอบจากพื้นที่จริงถือเป็นขั้นตอนสำคัญก่อนการตัดสินใจลงทุน) ขณะที่ความเชื่อมั่นของนักลงทุนในประเทศมีแนวโน้มทยอยฟื้นตัวตามทิศทางเศรษฐกิจ โดยปี 2565 ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (Thailand Industry Sentiment Index: TISI) ปรับเพิ่มขึ้น 8.0% ตามการฟื้นตัวของอุปสงค์และกิจกรรมทางเศรษฐกิจในประเทศ ขณะที่ดัชนีความเชื่อมั่นทางธุรกิจ (Business Sentiment Index: BSI) ขยายตัว 8.1% (ภาพที่ 16) จากความเชื่อมั่นของนักลงทุนที่เพิ่มขึ้นทั้งภาคการผลิตและไม่ใช่การผลิต (ธนาคารแห่งประเทศไทย, ธันวาคม 2565)

2) ผู้ประกอบการต่างชาติมีแนวโน้มย้าย/ขยายฐานการผลิตมาอาเซียนมากขึ้น เพื่อลดผลกระทบจากความเสี่ยงของการหยุดชะงักของห่วงโซ่อุปทาน (Supply Chain Disruption) จากภาวะความตึงเครียดทางการค้าระหว่างสหรัฐฯ กับจีนที่คาดว่าจะยังยืดเยื้อ และความขัดแย้งทางการเมืองระหว่างจีนกับไต้หวันที่ยังมีต่อเนื่อง ซึ่งไทยน่าจะได้รับอานิสงส์จากปัจจัยดังกล่าวด้วย เนื่องจากมีข้อได้เปรียบด้านภูมิศาสตร์ในการเป็นฐานการผลิตและศูนย์กลางทางการค้าในภูมิภาคอาเซียน และมีการเชื่อมโยงด้านโลจิสติกส์ทั้งทางถนนและระบบราง ซึ่งเป็นแรงขับเคลื่อนให้เกิดการลงทุนใหม่

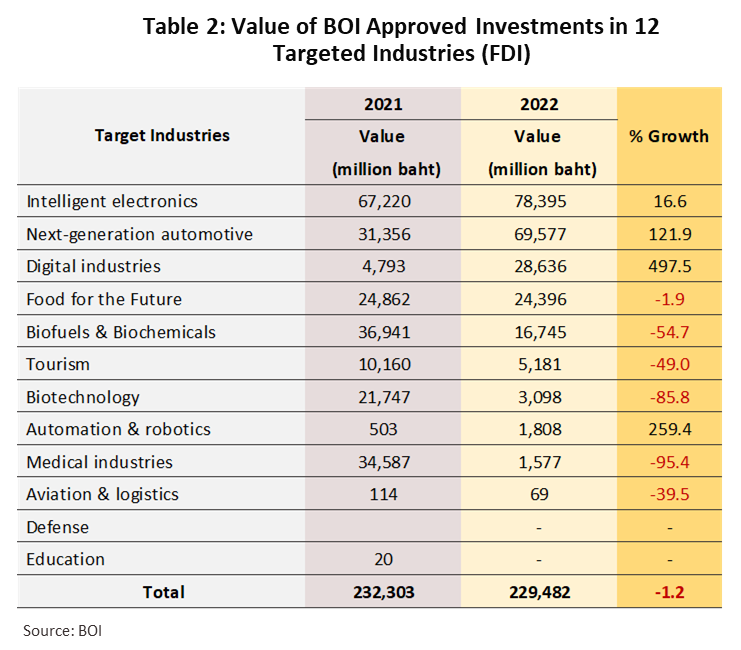

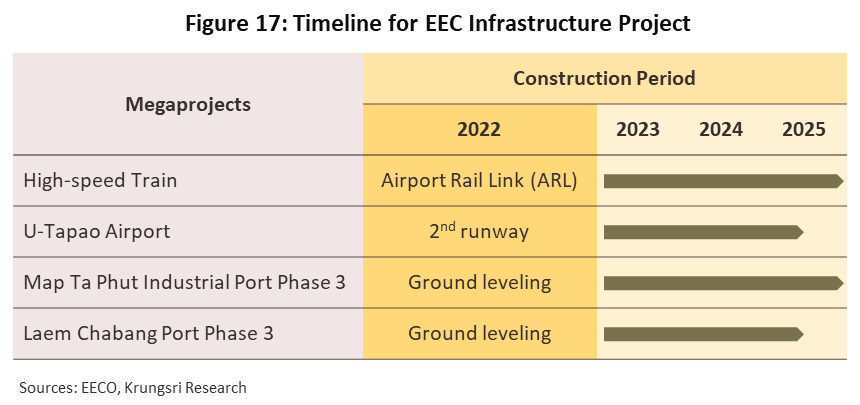

3) การลงทุนโครงสร้างพื้นฐานที่มีแนวโน้มพัฒนาเชื่อมโยงเต็มรูปแบบมากขึ้น โดยเฉพาะในพื้นที่ EEC ภายใต้แผนพัฒนาฯ ระยะที่ 2 (ปี 2566-2570) อาทิ โครงการรถไฟความเร็วสูงเชื่อม 3 สนามบิน (ดอนเมือง-สุวรรณภูมิ-อู่ตะเภา) โครงการพัฒนาท่าเรือมาบตาพุดและแหลมฉบัง ระยะที่ 3 โครงการสนามบินอู่ตะเภา (ภาพที่ 17) ซึ่งจะยังคงเป็นปัจจัยสำคัญในการหนุนศักยภาพการเติบโตของนิคมฯ ในภาคตะวันออก โดยในช่วง 5 ปีที่ผ่านมา (ปี 2561-9 เดือนแรกปี 2565) มูลค่าการอนุมัติให้การส่งเสริมการลงทุนในอุตสาหกรรมกลุ่มเป้าหมาย S-curve และ New S-Curve โดยรวมมีสัดส่วน 57% ของมูลค่าการอนุมัติส่งเสริมการลงทุนทั้งหมด

4) นโยบาย/มาตรการกระตุ้นการลงทุนจากภาครัฐที่ทยอยออกมาอย่างต่อเนื่อง อาทิ การเพิ่มสิทธิพิเศษด้านภาษีเพื่อจูงใจนักลงทุน หรือผ่อนปรนกฎระเบียบให้เอื้อต่อการทำธุรกิจน่าจะช่วยดึงดูดนักลงทุนต่างชาติได้มากขึ้น เช่น (1) พ.ร.บ.ส่งเสริมการลงทุนของ BOI ยกเว้นภาษีนิติบุคคลสูงสุด 13 ปี (จากเดิม 8 ปี) และลดหย่อนภาษี 50% เพิ่มเติมอีก 5 ปี (2) นโยบาย Long-Term Resident Visa (LTR Visa) ของ BOI ที่ให้สิทธิพิเศษ[3] แก่นักลงทุน/ผู้ทำงานชาวต่างชาติที่พำนักระยะยาวในไทย เริ่มใช้เมื่อ 1 กันยายน 2565 โดยมีเป้าหมายดึงดูดชาวต่างชาติกลุ่มใหม่ที่มีศักยภาพสูง ทั้งด้านทักษะและความเชี่ยวชาญในเทคโนโลยีสมัยใหม่ (โดยเฉพาะใน 12 กลุ่มอุตสาหกรรมเป้าหมาย) ให้เข้ามาทำงานในไทย

สำหรับแนวโน้มการลงทุน ผู้ประกอบการมีแนวโน้มปรับตัวทางธุรกิจ (Business Transformation) อย่างต่อเนื่องในหลายรูปแบบ ได้แก่

1) การพัฒนานิคมฯ ในรูปแบบ Smart Park ที่มีความทันสมัยทั้งด้านเทคโนโลยีการผลิต ระบบการขนส่ง ระบบการสื่อสาร ระบบพลังงาน เพื่อช่วยเพิ่มความสามารถในการแข่งขันอย่างต่อเนื่อง โดยลงทุนในเทคโนโลยีสมัยใหม่ เช่น ดิจิทัลแพลตฟอร์มซึ่งจะหนุนให้ผู้ประกอบการภาคการผลิตในนิคมฯ หันมาใช้เทคโนโลยีดิจิทัล เช่น ระบบหุ่นยนต์ ระบบอัตโนมัติ เป็นต้น เพื่อเพิ่มประสิทธิภาพการผลิต และยกระดับความสามารถการแข่งขัน

2) การพัฒนานิคมฯ ที่เป็นมิตรกับสิ่งแวดล้อมเพื่อมุ่งสู่เป้าหมาย BCG Model เช่น การก่อสร้างนิคมฯ Smart Park ในพื้นที่มาบตาพุด มีการใช้ปูนซีเมนต์ไฮดรอลิกซึ่งเป็นวัสดุก่อสร้างที่เป็นมิตรกับสิ่งแวดล้อม และนำเทคโนโลยีที่ทันสมัยมาใช้ในการจัดการพลังงานในนิคมฯ ด้วยการใช้ไฟฟ้าจากพลังงานสะอาด (อาทิ พลังงานแสงอาทิตย์ พลังงานชีวภาพ) แทนเชื้อเพลิงจากฟอสซิล ซึ่งทาง กนอ. คาดว่าจะสามารถลดการปล่อยก๊าซคาร์บอนไดออกไซด์ในระยะดำเนินการได้ถึง 70% เมื่อเทียบกับนิคมอุตสาหกรรมรูปแบบเดิม

3) การสร้างพันธมิตรกับธุรกิจอื่นเพื่อให้บริการสาธารณูปโภคอย่างครบวงจร เช่น ธุรกิจการขนส่ง ศูนย์กระจายสินค้า ธุรกิจพลังงาน ธุรกิจ E-Commerce และการกำจัดขยะ/ของเสีย เพื่อขยายฐานรายได้จากการให้บริการ

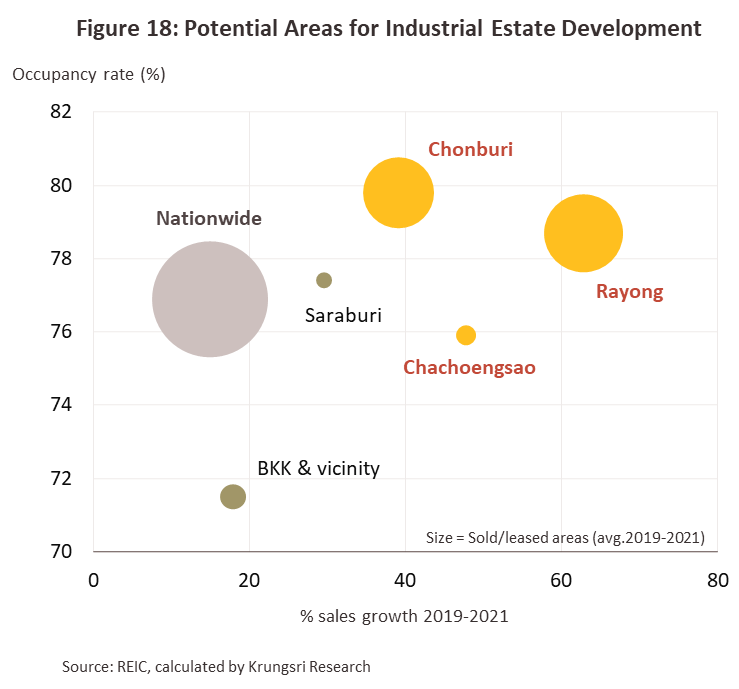

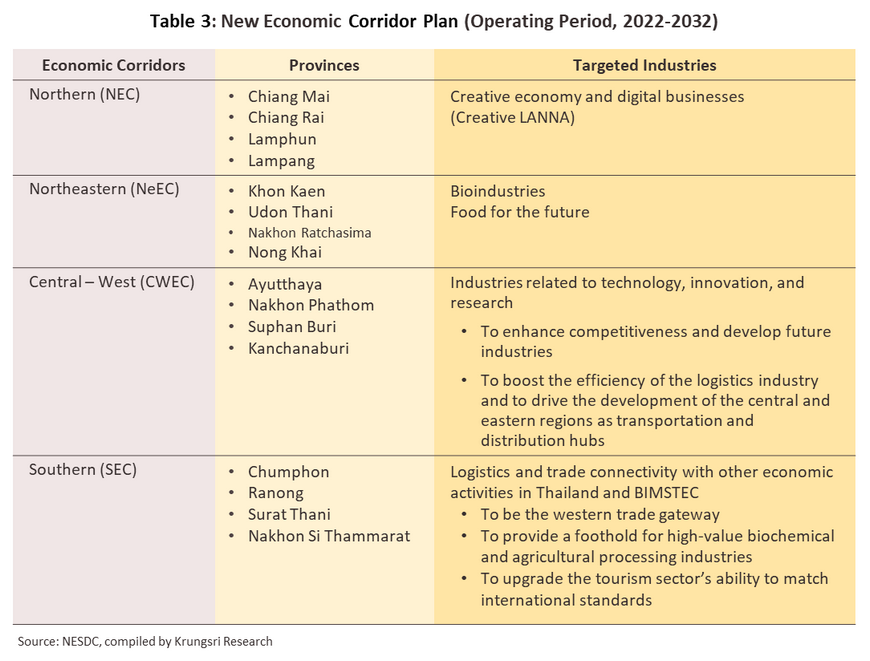

นิคมฯ ภาคตะวันออกยังคงเติบโตโดดเด่นต่อเนื่องโดยเฉพาะในชลบุรีและระยอง (ภาพที่ 18) ปัจจัยหนุนมาจากทั้งด้านทำเลที่ตั้งและนโยบายสนับสนุนอย่างต่อเนื่องจากภาครัฐ ภายใต้แผนพัฒนาพื้นที่ EEC ที่เน้นการลงทุนโครงสร้างพื้นฐานขนาดใหญ่ครบวงจร รองรับอุตสาหกรรมเป้าหมาย ขณะที่นิคมฯ ในพื้นที่อื่นๆ บางแห่ง อาทิ เขตพัฒนาเศรษฐกิจพิเศษชายแดน (SEZ) 10 จังหวัด[4] อาจจะยังได้รับความสนใจจากนักลงทุนไม่มากนัก เนื่องจากความคืบหน้าในการพัฒนาด้านโครงสร้างพื้นฐานรองรับการลงทุนยังล่าช้ากว่าแผน อย่างไรก็ตาม มติ ครม.เมื่อ 20 กันยายน 2565 เห็นชอบกำหนดพื้นที่ระเบียงเศรษฐกิจพิเศษ 4 ภาค (ภาคเหนือ ภาคตะวันออกเฉียงเหนือ ภาคกลาง-ตะวันตก และภาคใต้) ครอบคลุมพื้นที่ 16 จังหวัดเป้าหมาย ในรูปแบบระเบียงเศรษฐกิจ (ตารางที่ 3) เพื่อกระจายความเจริญทางเศรษฐกิจออกไปตามภูมิภาคต่างๆ ทั่วประเทศ และเชื่อมโยงกับ EEC รวมถึงประเทศเพื่อนบ้าน ระยะเวลาดำเนินการอยู่ในช่วงปี พ.ศ. 2565 - 2575 โดยมีเป้าหมายให้เกิดการลงทุนในพื้นที่รวมประมาณ 3 แสนล้านบาท (ที่มา: กรุงเทพธุรกิจ, 25 พฤษภาคม 2565) ซึ่งคาดว่าอาจยังต้องใช้เวลาพอสมควรที่จะได้เห็นการเปลี่ยนแปลงชัดเจนด้านการลงทุนในนิคมฯ ในพื้นที่อื่นๆ เหล่านี้

ความพร้อมด้านปัจจัยการผลิตของประเทศเพื่อนบ้านที่มีความได้เปรียบกว่าไทยยังเป็นปัจจัยท้าทายที่สำคัญของธุรกิจ โดยเฉพาะในด้านทรัพยากรการผลิตและแรงงาน ทำให้นักลงทุนต่างชาติในบางภาคอุตสาหกรรมที่ใช้แรงงานเข้มข้น (Labor Intensive) ตัดสินใจเลือกไปลงทุนในนิคมฯ ของประเทศเพื่อนบ้านแทน นอกจากนี้ นโยบายการลงทุนใหม่ๆ ของหลายประเทศที่เน้นกระจายการลงทุนเพื่อลดความเสี่ยงของห่วงโซ่อุปทานไม่ให้เกิดการกระจุกตัวของฐานการผลิตประเทศใดประเทศหนึ่ง อาจส่งผลให้การลงทุนในนิคมฯ ของไทยเติบโตได้จำกัด ดังนั้น ภาครัฐควรเร่งพัฒนานโยบายดึงดูดการลงทุนที่ตอบโจทย์ความต้องการของนักลงทุนและกระแสโลกที่เปลี่ยนไป โดยเฉพาะกลุ่มนักลงทุนเป้าหมายในอุตสาหกรรม S-Curve ซึ่งเน้นการใช้เทคโนโลยีสมัยใหม่ในการผลิต

[1] ข้อแตกต่างที่สำคัญระหว่างนิคมอุตสาหกรรมและสวน/เขตอุตสาหกรรม อาทิ 1) บริษัทต่างชาติที่ไม่ได้รับอนุมัติจาก BOI สามารถซื้อที่ดินนิคมอุตสาหกรรมได้ แต่ไม่สามารถซื้อที่ดินในพื้นที่สวน/เขตอุตสาหกรรม 2) กนอ. เป็นผู้รับรองและให้บริการต่างๆ ในนิคมอุตสาหกรรม เช่น การออกใบอนุญาตก่อสร้างและใบอนุญาตประกอบการโรงงาน ซึ่ง กนอ. สามารถดำเนินการยื่นเรื่องเสนอต่อกรมโรงงานได้สะดวกและรวดเร็วกว่าเอกชน เนื่องจากเป็นหน่วยงานรัฐด้วยกัน ขณะที่สวน/เขตอุตสาหกรรมต้องดำเนินการโดยเจ้าของสวน/เขตอุตสาหกรรมซึ่งเป็นภาคเอกชน

[2] 12 อุตสาหกรรมเป้าหมาย ประกอบด้วย 1) อุตสาหกรรมยานยนต์สมัยใหม่ (Next-Generation Automotive) 2) อุตสาหกรรมอิเล็กทรอนิกส์อัจฉริยะ (Intelligent Electronics) 3) อุตสาหกรรมการท่องเที่ยวกลุ่มรายได้ดีและการท่องเที่ยวเชิงสุขภาพ (High Value and Medical Tourism) 4) การเกษตรและเทคโนโลยีชีวภาพ (Advanced Agriculture and Biotechnology) 5) อุตสาหกรรมการแปรรูปอาหาร (Food for the Future) 6) อุตสาหกรรมเครื่องจักรอัตโนมัติและหุ่นยนต์ (Automation & Robotics) 7) อุตสาหกรรมการบินและโลจิสติกส์ (Aviation & Logistics) 8) อุตสาหกรรมเชื้อเพลิงชีวภาพและเคมีชีวภาพ (Biofuel and Biochemical) 9) อุตสาหกรรมดิจิตอล (Digital) 10) อุตสาหกรรมการแพทย์ครบวงจร (Medical and Comprehensive Healthcare 11) อุตสาหกรรมป้องกันประเทศ (Defense) และ 12) พัฒนาทรัพยากรมนุษย์และการศึกษา (Education and Human Resource Development)

[3] สิทธิประโยชน์สำหรับผู้ถือ LTR Visa 1) ได้สิทธิพำนักในประเทศไทย 10 ปี สามารถใช้ช่องทางพิเศษ (Fast Track) ในการเข้าออกราชอาณาจักร ณ ท่าอากาศยานระหว่างประเทศ รายงานตัวทุก1 ปี (จากเดิมทุก 90 วัน) และไม่ต้องยื่นขออนุญาตกลับเข้ามาในราชอาณาจักร (Re-entry permit) 2) อนุญาตให้ทำงานในไทย โดยลดภาษีเงินได้บุคคลธรรมดาเหลือ 17% สำหรับกลุ่มผู้มีทักษะเชี่ยวชาญพิเศษและมีผู้ติดตามได้ 4 คน

[4] เฟส 1 ได้แก่ จ.ตาก (แม่สอด) จ.สงขลา จ.มุกดาหาร จ.สระแก้ว จ.ตราด // เฟส 2 ได้แก่ จ.เชียงราย จ.กาญจนบุรี จ.หนองคาย จ.นครพนม จ.นราธิวาส