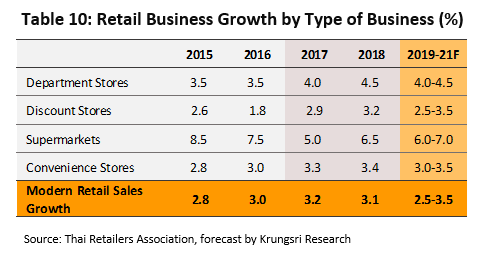

ปี 2562-64 วิจัยกรุงศรีคาดธุรกิจร้านค้าปลีกสมัยใหม่จะเติบโตในอัตรา 2.5-3.5% จากกำลังซื้อที่มีแนวโน้มชะลอลงในปี 2562 อย่างไรก็ตาม ธุรกิจยังได้แรงหนุนจากการเติบโตต่อเนื่องของภาคท่องเที่ยวและการลงทุนตามแผนงานต่างๆ ของภาครัฐที่ทำให้สังคมเมืองขยายตัวออกสู่รอบนอก ส่งผลให้ผู้ประกอบการไทยและต่างชาติลงทุนขยายสาขาต่อเนื่องเพื่อครอบคลุมกลุ่มลูกค้าทั้งในกรุงเทพฯ และต่างจังหวัด นอกจากนี้ ผู้ประกอบการรายใหญ่ยังขยายการลงทุนสู่ประเทศเพื่อนบ้านเพื่อรองรับตลาดที่กำลังเติบโต อย่างไรก็ตาม การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้น จากคู่แข่งรายใหม่ทั้งในและต่างประเทศที่เห็นช่องทางการเติบโตของภาคค้าปลีกไทย รวมถึงคู่แข่งจากร้านค้าออนไลน์ (e-Commerce) ซึ่งมีทิศทางเติบโตรวดเร็ว นับเป็นปัจจัยท้าทายที่อาจกดดันอัตรากำไรของธุรกิจ

ข้อมูลพื้นฐาน

ธุรกิจค้าปลีกสมัยใหม่ (Modern Trade) เป็นส่วนหนึ่งของกิจกรรมค้าส่งค้าปลีกซึ่งมีมูลค่า 2.6 ล้านล้านบาทในปี 2561 เพิ่มขึ้น 8.5% จากปี 2560 และมีสัดส่วน 15.9% ของ GDP สูงเป็นอันดับสองรองจากภาคอุตสาหกรรมการผลิตที่มีสัดส่วน 26.8%

ในอดีต ธุรกิจค้าปลีกในไทยเป็นร้านขายของชำขนาดเล็กที่จัดหาสินค้ามาจำหน่ายผ่านตัวกลาง (ผู้ค้าส่ง) แต่ปัจจุบันรูปแบบร้านค้าปลีกเปลี่ยนไปเป็นร้านค้าทันสมัย ลดการพึ่งพาผู้ค้าส่ง ผู้ประกอบการมักเป็นนายทุนรายใหญ่ที่มีเครือข่ายสาขาจำนวนมากและเป็นผู้ซื้อรายใหญ่จึงมีอํานาจต่อรองเหนือผู้ผลิตหรือตัวแทนจำหน่ายสินค้า[1] มีการบริหารจัดการร้านค้าอย่างเป็นระบบ มีการจัดการระบบขนส่งและบางรายมีศูนย์กระจายสินค้าที่ทันสมัย ตลอดจนการนำเทคโนโลยีด้านต่างๆ มาใช้เพื่อสร้างความได้เปรียบทางการตลาด

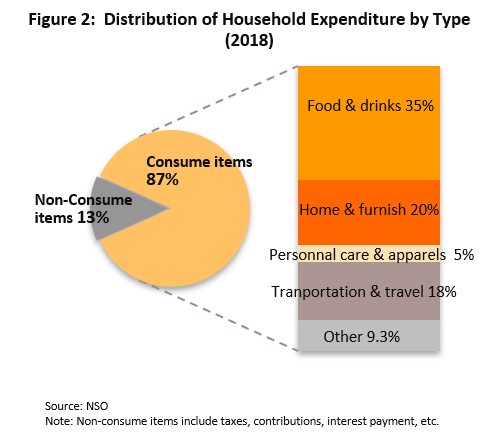

ธุรกิจค้าปลีกสมัยใหม่ในไทยเติบโตอย่างรวดเร็ว โดยเฉพาะในพื้นที่กรุงเทพฯและเมืองหลักที่มีความเป็นสังคมเมืองสูง ปัจจัยหนุนจาก 1) นโยบายรัฐเปิดโอกาสให้ผู้ประกอบการต่างชาติซึ่งมีเทคโนโลยีการบริหารจัดการสมัยใหม่เข้ามาลงทุนธุรกิจค้าปลีกในไทยได้ [2] 2) ลักษณะร้านค้าปลีกสมัยใหม่ตอบสนองพฤติกรรมผู้บริโภคที่ต้องการความสะดวกสบายมากขึ้น อาทิ ผู้บริโภคสามารถซื้อสินค้าหลายประเภทในที่แห่งเดียว เช่น อาหาร ของใช้ส่วนบุคคลและของใช้ในครัวเรือน เป็นต้น (ภาพที่ 2) อีกทั้งราคาสินค้ามักต่ำกว่าร้านค้าปลีกดั้งเดิม และ 3) การลงทุนขยายสาขาต่อเนื่องเพื่อขยายฐานลูกค้า ปัจจัยข้างต้นส่งผลให้ร้านค้าปลีกสมัยใหม่มีบทบาทเพิ่มขึ้นแทนร้านค้าปลีกดั้งเดิม (Traditional trade) สะท้อนจากสัดส่วนของธุรกิจค้าปลีกค้าส่งสมัยใหม่เพิ่มขึ้นจาก 25% ของมูลค่าตลาดค้าปลีกค้าส่งปี 2544 เป็น 61% ในปี 2557 [3]

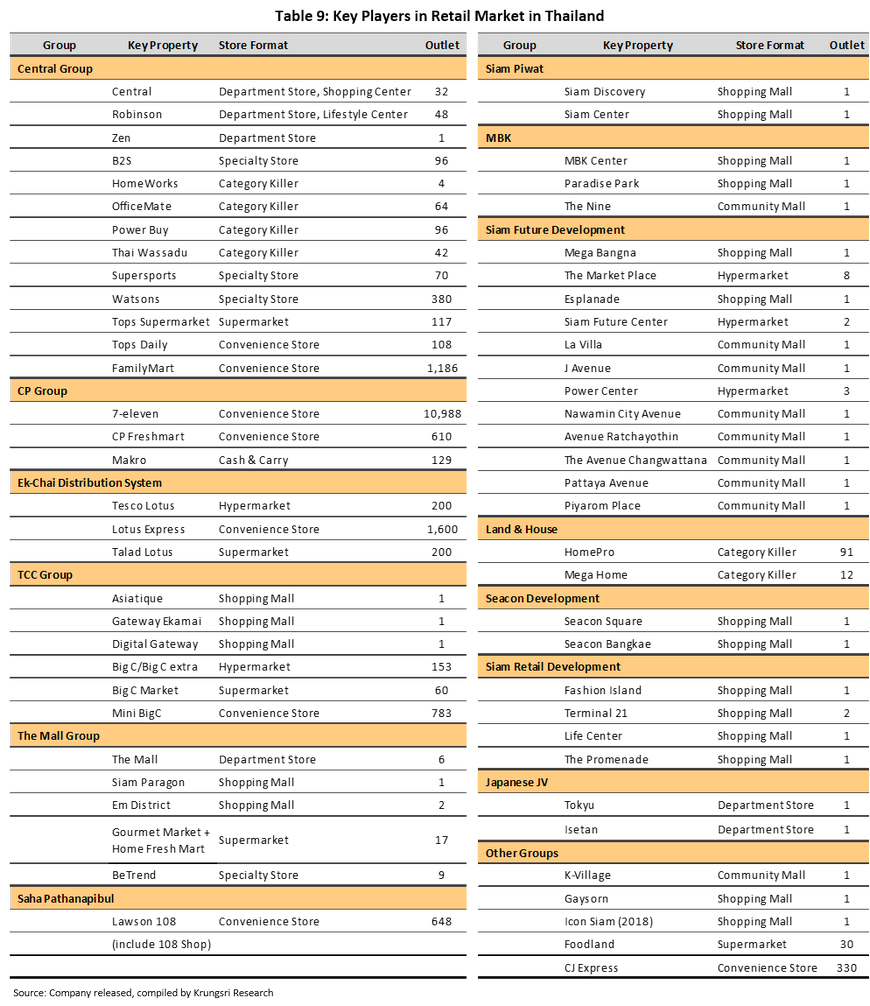

ปัจจุบัน ผู้ประกอบการร้านค้าปลีกสมัยใหม่รายใหญ่ในไทยเป็นทุนข้ามชาติ 2-3 รายและทุนไทย 3-5 ราย มีฐานะกิจการค่อนข้างมั่นคง มีศักยภาพและความสามารถในการสร้างรายได้ในเกณฑ์ดี ซึ่งเป็นผลจากความได้เปรียบด้านขนาด เงินทุน จำนวนสาขา และการขยายธุรกิจอย่างต่อเนื่องหลากหลายรูปแบบ

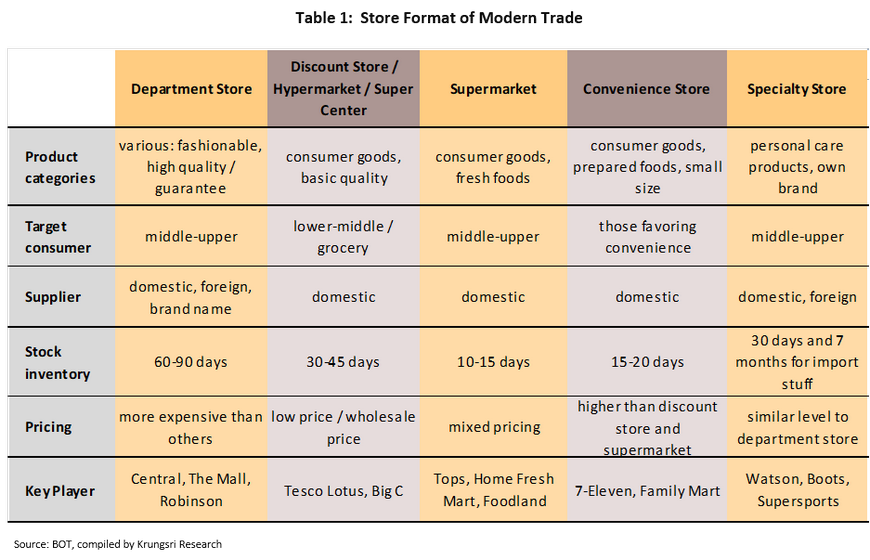

รูปแบบร้านค้าปลีกสมัยใหม่ที่สำคัญในปัจจุบันมี 5 ประเภท[4] ดังนี้

- ห้างสรรพสินค้า (Department Store) เป็นร้านค้าปลีกมีพื้นที่ขายตั้งแต่ 1,000 ตารางเมตรขึ้นไป เน้นกลุ่มลูกค้ารายได้ปานกลาง-สูง จำหน่ายสินค้าที่ทันสมัย คุณภาพดี มีทั้งสินค้าแบรนด์เนมที่ผลิตในประเทศและนำเข้าจากต่างประเทศ ราคาจำหน่ายตามราคาตลาดหรือสูงกว่า ผู้ประกอบการที่เป็นผู้นำตลาด อาทิ Central, Robinson และ The Mall

- ดิสเคาน์สโตร์ (Discount Store / Hypermarket / Supercenter) เป็นร้านค้าปลีกมีพื้นที่ขายตั้งแต่ 1,000 ตารางเมตรขึ้นไป เน้นกลุ่มลูกค้ารายได้ปานกลาง ลงมา จำหน่ายสินค้าอุปโภคบริโภคในชีวิตประจำวัน มีกลยุทธ์การตลาดที่สำคัญ คือการจำหน่ายสินค้าที่ราคาต่ำกว่าราคาตลาด ผู้ประกอบการสำคัญ ได้แก่ Big C และ Tesco Lotus

- ซูเปอร์มาร์เก็ต (Supermarket) เป็นร้านค้าปลีกมีพื้นที่ขายตั้งแต่ 400 ตารางเมตรขึ้นไป เน้นกลุ่มลูกค้ารายได้ปานกลาง-สูง จำหน่ายสินค้าอุปโภคบริโภค โดยเฉพาะหมวดอาหารที่มีความสดใหม่และหลากหลาย รวมถึงสินค้านำเข้าจากต่างประเทศ ผู้ประกอบการสำคัญ อาทิ Tops และ Gourmet Market และ Foodland เป็นต้น

- ร้านสะดวกซื้อ (Convenience Store/ Express/ Mini Mart) เป็นร้านค้าปลีกมีพื้นที่ขายตั้งแต่ 40 ตารางเมตรขึ้นไป จำหน่ายสินค้าอุปโภคบริโภคในชีวิตประจำวัน ราคาจำหน่ายตามราคาตลาด ส่วนใหญ่ตั้งในแหล่งชุมชน เน้นการบริการและให้ความสะดวกแก่ลูกค้า ผู้ประกอบการสำคัญ ได้แก่ 7-Eleven และ FamilyMart เป็นต้น

- ร้านขายสินค้าเฉพาะอย่าง (Specialty Store) เป็นร้านค้าปลีกขายสินค้าเฉพาะด้านในสายผลิตภัณฑ์เดียวกัน โดยเน้นสินค้าที่มีคุณภาพ ขณะที่ราคาสินค้าค่อนข้างสูง ผู้ประกอบการสำคัญ อาทิ Watsons, Boots และ Supersports

นอกจากนี้ ร้านค้าปลีกสมัยใหม่ยังมีการพัฒนารูปแบบแตกย่อยอีกหลายประเภท อาทิ ร้านสินค้าเฉพาะอย่างราคาถูก (Category Killer) เช่น HomeWorks, Power Buy และ HomePro และร้านขายสินค้าราคาเดียว เช่น ร้าน Daiso และร้าน Tokutokuya รวมถึงมีการขยายสาขาสู่ต่างจังหวัดและเจาะตลาดชุมชน

พัฒนาการของธุรกิจค้าปลีกในประเทศไทย

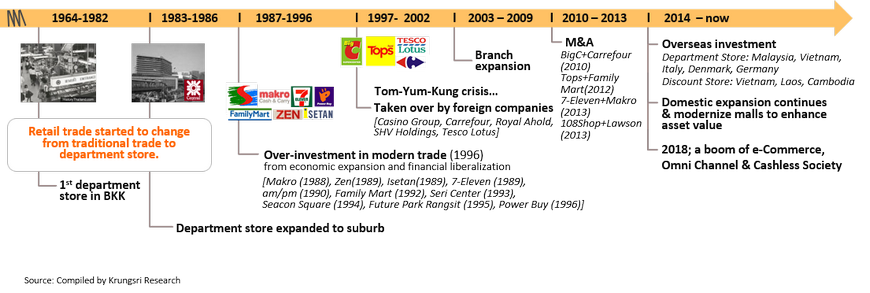

ร้านค้าปลีกสมัยใหม่กลุ่มแรกที่เกิดขึ้นในประเทศไทยคือ ห้างสรรพสินค้า ซึ่งพัฒนามาจากร้านค้าที่เป็นธุรกิจครอบครัว ก่อนปรับรูปแบบตามการเปลี่ยนแปลงของเศรษฐกิจและสังคมที่มีความต้องการบริโภคสินค้าเพิ่มขึ้นอย่างรวดเร็ว ส่งผลให้ธุรกิจค้าปลีกเติบโตขึ้นเป็นลำดับ ห้างสรรพสินค้าที่เปิดในยุคแรก ได้แก่ ห้าง Central (ปี 2499) และ Daimaru (ปี 2507) เน้นกลุ่มลูกค้าระดับบนหรือกลุ่มรายได้ปานกลางถึงสูงในกรุงเทพ และมีการนำร้านค้าปลีกประเภทซูเปอร์มาร์เก็ตมาเปิดในห้างด้วย ต่อมามีการเปิดศูนย์การค้า เช่น ศูนย์การค้าอินทรา เพลินจิตอาเขต และสยามเซ็นเตอร์ และห้างสรรพสินค้าขนาดเล็ก เช่น ห้างพาต้า ห้างคาเธ่ย์ ห้างเมอร์รี่คิงส์ รวมถึงมีการขยายสาขาห้างสรรพสินค้าในบริเวณชานเมืองและต่างจังหวัด

ปี 2531–2537 การเติบโตทางเศรษฐกิจที่สูงเฉลี่ย 10% หนุนให้นักลงทุนไทยและต่างชาติขยายการลงทุนร้านค้าสมัยใหม่อย่างต่อเนื่อง อาทิ ห้างค้าส่ง Makro ในปี 2532 ร้านสะดวกซื้อ (ร้าน FamilyMart ในปี 2530, ร้าน 7-Eleven ในปี 2532 และร้าน AM-PM ในปี 2533) ร้านไฮเปอร์มาร์ท (Big C ในปี 2536) ตลอดจนซูเปอร์มาร์เก็ตและศูนย์การค้าขนาดใหญ่ตามสี่มุมเมือง (Future Park บางแคในปี 2536, Future Park รังสิตและ Seacon Square ในปี 2537) นอกจากนี้ ยังมีการรวมกลุ่มเป็นพันธมิตรทางธุรกิจของห้างค้าปลีกขนาดใหญ่เพื่อประหยัดต้นทุน อาทิ กลุ่ม Central เป็นพันธมิตรกับ Robinson เป็นต้น

ในช่วงวิกฤตเศรษฐกิจปี 2540 ผู้ประกอบการค้าปลีกไทยหลายรายต้องประสบปัญหาด้านหนี้สินและขาดสภาพคล่องอย่างรุนแรง ขณะที่ทางการปรับเกณฑ์การประกอบธุรกิจ แก้ไขกฎหมายการถือครองที่ดินของทุนต่างชาติ โดยอนุญาตให้ต่างชาติถือหุ้นได้มากกว่า 50% เป็นผลให้ทุนต่างชาติเข้าซื้อ/ถือหุ้นใหญ่ในกิจการค้าปลีกหลายแห่ง ส่งผลให้เกิดการเปลี่ยนแปลงโครงสร้างผู้ประกอบการในธุรกิจค้าปลีกไทย โดยหลายแห่งถูกเปลี่ยนมือเป็นของต่างชาติโดยเฉพาะประเภทดิสเคาน์สโตร์ อาทิ Tesco Lotus (ผู้ถือหุ้นสัญชาติอังกฤษสัดส่วน 98%) Big C Supercenter (ผู้ถือหุ้นสัญชาติฝรั่งเศสสัดส่วน 63%) และ Makro (ผู้ถือหุ้นสัญชาติเนเธอร์แลนด์สัดส่วน 90%) อย่างไรก็ตาม หลังเศรษฐกิจกลับมาฟื้นตัว ผู้ประกอบการไทยบางกลุ่มได้ซื้อกิจการ/ซื้อหุ้นคืนจากทุนต่างชาติ เช่นกรณีกลุ่มเจริญโภคภัณฑ์ซื้อกิจการ Makro กลับคืน รวมทั้งมีการควบรวมธุรกิจเพื่อลดต้นทุน อาทิ Big C ควบรวมกับ Carrefour นอกจากนี้ ผู้ประกอบการไทยยังแสวงหาโอกาสจากการออกไปลงทุนในต่างประเทศ ทั้งขยายสาขา/ขายแฟรนไชส์ ตลอดจนเข้าซื้อ/ควบรวมกิจการของต่างชาติในต่างประเทศ ส่งผลให้ธุรกิจค้าปลีกของไทยกลับมาเติบโตได้อย่างต่อเนื่องจนถึงปัจจุบัน

สถานการณ์ที่ผ่านมา

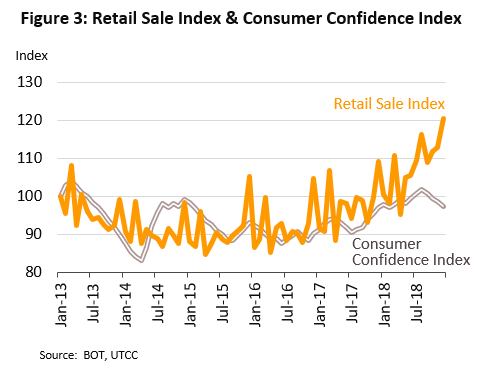

ปี 2556-2560 ธุรกิจค้าปลีกสมัยใหม่เติบโตชะลอลงอยู่ที่ระดับเฉลี่ย 3.6% เทียบกับที่เคยสูงเฉลี่ย 10.6% ในช่วง 5 ปีก่อนหน้า จากกำลังซื้อที่ซบเซาตามภาวะเศรษฐกิจไทยที่เผชิญปัญหาหลายด้าน อาทิ ภาวะเศรษฐกิจโลกตกต่ำกดดันภาคส่งออก ปัญหาการเมืองในประเทศ ราคาสินค้าเกษตรตกต่ำ และหนี้ครัวเรือนอยู่ในระดับสูง อย่างไรก็ตาม ปี 2561 ธุรกิจค้าปลีกขยายตัวต่อเนื่องหลังเศรษฐกิจไทยฟื้นตัวชัดเจนตั้งแต่ช่วงครึ่งหลังของปี 2560 สอดคล้องกับความเชื่อมั่นผู้บริโภคที่ปรับดีขึ้น (ภาพที่ 3) ผลจาก 1) โครงการลงทุนภาครัฐที่เริ่มดำเนินการหลายโครงการ ส่งผลให้มีเม็ดเงินกระจายเข้าสู่ระบบ รวมถึงการเติบโตของภาคส่งออกและท่องเที่ยว ปัจจัยข้างต้นส่งผลให้กำลังซื้อปรับตัวดีขึ้นท่ามกลางเศรษฐกิจไทยที่เติบโตสูงสุดในรอบ 6 ปีที่ 4.1% และ 2) มาตรการกระตุ้นการใช้จ่ายจากภาครัฐ อาทิ บัตรสวัสดิการแห่งรัฐซึ่งช่วยกระตุ้นการบริโภคระดับฐานราก

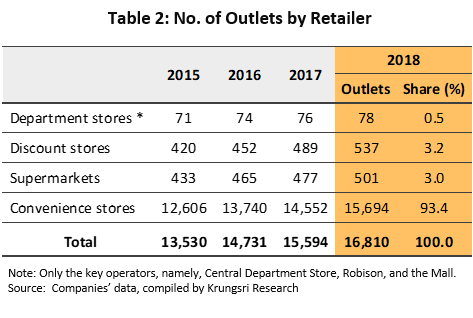

ด้านจำนวนร้านค้าปลีกสมัยใหม่เพิ่มขึ้นทั้งในกรุงเทพฯและต่างจังหวัด (ตาราง 2) ผลจากผู้ประกอบการเร่งขยายการลงทุนสาขาใหม่อย่างต่อเนื่อง นอกจากนี้ ยังมีการขยายและปรับปรุงสาขาเดิมเพื่อเพิ่มพื้นที่ค้าปลีกใหม่รองรับกำลังซื้อที่คาดว่าจะปรับดีขึ้นในอนาคต โดยสมาคมผู้ค้าปลีกไทยระบุปี 2559-2561 กลุ่มค้าปลีก Modern Chain Store มีการลงทุนเฉลี่ย 43,400 ล้านบาทต่อปี สำหรับปี 2561 พื้นที่ค้าปลีกใหม่ในเขตกรุงเทพฯและปริมณฑล (BMR) [5] เพิ่มขึ้น 2.3 แสนตารางเมตรหรือประมาณ 3.1% จากปี 2560 ส่งผลให้พื้นที่ค้าปลีกรวมใน BMR อยู่ที่ 8.5 ล้านตารางเมตร ในจำนวนนี้เป็นพื้นที่ศูนย์การค้า 61% (Shopping Mall) คอมมูนิตี้มอลล์ 16% (Community Mall) ดิสเคาน์สโตร์ 10% (Discount Store) สเปเชียลตี้ สโตร์ (Specialty Store) 6% ห้างสรรพสินค้า (Department Store) 4% เอนเตอร์เทนเมนต์คอมเพล็กซ์และพื้นที่ค้าปลีกสนับสนุน 5% ส่วนในต่างจังหวัด ผู้ประกอบการร้านค้าปลีกขนาดใหญ่ เช่น โรบินสัน เทสโก้ โลตัสและบิ๊กซีเร่งขยายสาขาหลายรูปแบบในจังหวัดศูนย์กลางภูมิภาค เมืองท่องเที่ยวและจังหวัดรอง ขณะที่ร้านค้าปลีกขนาดเล็กเปิดสาขากระจายไปในทุกจังหวัด นอกจากนี้ ผู้ประกอบการยังเร่งปรับตัวโดยนำเทคโนโลยีใหม่มาทดลองใช้ในสาขาต้นแบบ และเพิ่มช่องทางการขายออนไลน์ควบคู่กับการขายผ่านหน้าร้าน (Omni Channel) [6] ปัจจัยข้างต้นส่งผลให้ยอดขายของธุรกิจค้าปลีกสมัยใหม่ปี 2561 ปรับดีขึ้นเกือบทุกกลุ่ม และมีอัตราการเติบโตโดยรวมที่ระดับ 3.1% YoY ใกล้เคียงกับ 3.2% ปี 2560 (ตาราง 3)

สถานการณ์ที่สำคัญของธุรกิจค้าปลีกสมัยใหม่แต่ละประเภทมีดังนี้

ห้างสรรพสินค้า (Department Store)

- ธุรกิจห้างสรรพสินค้าขยายการลงทุนต่อเนื่องในช่วงหลายปีที่ผ่านมา โดยเฉพาะปี 2555-2556 ซึ่งตลาดอสังหาริมทรัพย์ในต่างจังหวัดเฟื่องฟู มีการซื้อขายที่ดินและการลงทุนโครงการที่อยู่อาศัยจำนวนมาก จึงเป็นโอกาสของการลงทุนพื้นที่ค้าปลีกขนาดใหญ่ โดยผู้ประกอบการห้างสรรพสินค้าต่างขยายการลงทุนในจังหวัดศูนย์กลางภูมิภาคและจังหวัดท่องเที่ยว

- การแข่งขันของห้างสรรพสินค้าเน้นชูจุดเด่นของตนเอง ควบคู่กับการขยายธุรกิจหลายรูปแบบเพื่อครอบคลุมกลุ่มลูกค้า

- กลุ่ม Central มีจำนวนสาขาและพื้นที่ค้าปลีกมากที่สุดในธุรกิจห้างสรรพสินค้า มีการลงทุนในรูปของห้างหลายแบรนด์ครอบคลุมตลาดตั้งแต่ระดับล่างถึงระดับบน ได้แก่ Robinson, Central, Zen และ Central Embassy ตามลำดับ ส่วนการขยายสาขาจะมีรูปแบบต่างกันตามพื้นที่ โดย Robinson ในต่างจังหวัดจะอยู่ในรูปแบบ Lifestyle Center ซึ่งพื้นที่ของห้างจะเล็กลงและเน้นพื้นที่ให้เช่า ส่วน Central จะเน้นลงทุนในจังหวัดที่มีศักยภาพ นอกจากนี้ ผู้ประกอบการยังเร่งพัฒนาธุรกิจในรูปแบบ Omni-channel เพื่อให้เข้าถึงผู้บริโภคได้มากขึ้น

- กลุ่ม The Mall เน้นลูกค้าระดับบนมากขึ้น โดยขยายการลงทุนศูนย์การค้าขนาดใหญ่ใจกลางกรุงเทพฯ อาทิ Emporium EmQuartier และ Siam Paragon และขยายสาขาในต่างจังหวัดที่เป็นเมืองท่องเที่ยวเพื่อจับตลาดลูกค้าต่างชาติ อาทิ BluPort (หัวหิน) และ BluPearl (ภูเก็ต-ยังไม่เปิด)

- กลุ่มอื่นๆ นักลงทุนไทยจากกลุ่มธุรกิจอื่นขยายการลงทุนสู่ธุรกิจห้างสรรพสินค้า (รวมถึงศูนย์การค้า) อย่างต่อเนื่อง โดยเฉพาะพื้นที่ Prime area ในกรุงเทพฯ ซึ่งเน้นกลุ่มผู้บริโภคระดับกลางถึงบนเป็นหลัก ผู้ประกอบการในกลุ่มนี้ อาทิ Siam Piwat (ในชื่อ Siam Discovery and Siam Center), Seacon Development (ในชื่อ Seacon Square and Seacon Bangkae), Siam Retail Development (ในชื่อ Fashion Island and Terminal 21), MBK Group (ในชื่อ MBK Center and Paradise Park), Japanese JV (ในชื่อ Tokyu and Isetan), Gaysorn Property (ในชื่อ Gaysorn Plaza), Siam Future (ในชื่อ Mega Bangna and Esplanade), TCC Group (ในชื่อ Asiatique and Gateway Ekamai) และ Charoen Pokphand Group (ร่วมกับ Siam Piwat ในชื่อ Icon Siam)

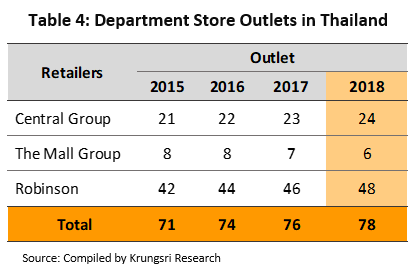

- ปี 2561 ห้างสรรพสินค้าขนาดใหญ่ 3 กลุ่ม (Central, Robinson และ The Mall) มีสาขารวมกันทั้งสิ้น 79 แห่งทั่วประเทศ เพิ่มขึ้นจาก 74 แห่งในปี 2560 (ตาราง 4) โดยผู้ประกอบการลงทุนขยายสาขาต่อเนื่องทั้งในกรุงเทพฯ และต่างจังหวัด ตลอดจนขยายการลงทุนสู่ต่างประเทศโดยเฉพาะประเทศเพื่อนบ้านที่มีศักยภาพทางการตลาดสูง เช่น Central เปิดห้าง Central i-City ในมาเลเซีย เป็นต้น ทั้งนี้ เพื่อมุ่งผลตอบแทนระยะยาวจากการลงทุน นอกจากนี้ ผู้ประกอบการยังปรับกลยุทธ์ธุรกิจโดยเพิ่มช่องทางการขายผ่านออนไลน์จากเดิมที่เป็นการขายผ่านหน้าร้าน เพื่อให้สอดรับกับพฤติกรรมผู้บริโภคที่ต้องการความสะดวกสบายมากขึ้น ส่งผลให้ยอดขายของธุรกิจห้างสรรพสินค้าปี 2561 เติบโต 4.5% (ภาพที่ 4) เพิ่มขึ้นจาก 4.0% ปี 2560

ดิสเคาน์สโตร์ /ไฮเปอร์มาร์เก็ต /ซูเปอร์เซ็นเตอร์ (Discount Store/ Hypermarket / Supercenter)

- ผู้ประกอบการปรับรูปแบบการลงทุนเพื่อสร้างการเติบโตในระยะยาว การขยายสาขาดิสเคาน์สโตร์ทำได้ง่ายกว่าห้างสรรพสินค้า เนื่องจากใช้เงินลงทุนต่ำกว่าแต่ต้องใช้พื้นที่ขนาดใหญ่ซึ่งปัจจุบันหาได้ยากขึ้นหรือมีราคาแพงโดยเฉพาะในเขตเมือง ประกอบกับการลงทุนในธุรกิจนี้มีข้อจำกัดจากการบังคับใช้กฎหมายผังเมืองของทางการ[7] ซึ่งมีข้อกำหนดเข้มงวดสำหรับบริเวณพื้นที่ก่อสร้างอาคารพาณิชยกรรมประเภทค้าปลีกค้าส่งขนาดใหญ่ ผู้ประกอบการจึงปรับแผนการลงทุนโดย

- ลงทุนสาขาที่มีขนาดพื้นที่เล็กลงในกรุงเทพฯ และปริมณฑล และเสริมขอบเขตธุรกิจไปยังร้านค้าปลีกประเภทใหม่ๆ อาทิ Tesco Lotus ขยายการลงทุนร้าน Lotus Express ด้าน Big C ขยายการลงทุนร้าน Mini Big C และ Big C Food Place ให้บริการ 24 ชั่วโมง

- การลงทุนสาขาในต่างจังหวัดมีทั้งพื้นที่ขนาดใหญ่และขนาดเล็ก นอกจากขยายการลงทุนในเมืองหลักและเมืองรองที่มีการเติบโตของชุมชนเมือง ผู้ประกอบการยังเพิ่มพื้นที่ค้าปลีกโดยเปิดสาขาในอำเภอขนาดรองมากขึ้น อย่างไรก็ตาม ผู้ประกอบการบางราย เช่น Big C เพิ่มความคล่องตัวในการขยายสาขาสู่จังหวัดเล็กและระดับอำเภอโดยลดขนาดพื้นที่สาขาเหลือ 3,000-4,000 ตารางเมตรจากปกติ 7,000-8,000 ตารางเมตร

- การแข่งขันด้านการตลาดในธุรกิจนี้ค่อนข้างรุนแรง อีกทั้งยังมีแรงกดดันจากกำลังซื้อของกลุ่มรายได้ระดับกลางและล่างที่ซบเซาโดยเฉพาะในต่างจังหวัด ตลอดจนการแข่งขันกับร้านค้าปลีกประเภทอื่นๆ อาทิ ร้านสะดวกซื้อ ซูเปอร์มาร์เก็ต และร้านขายสินค้าเฉพาะอย่าง ผู้ประกอบการธุรกิจดิสเคาน์สโตร์จึงปรับกลยุทธ์เพื่อรักษาส่วนแบ่งตลาด เช่น ออกโปรโมชั่นด้านราคาและส่วนลดซึ่งเป็นกลยุทธ์ที่นิยมในการดำเนินธุรกิจ ขณะที่บางรายตัดลดค่าใช้จ่าย เช่น Tesco Lotus ปรับช่วงเวลาให้บริการสั้นลง นอกจากนี้ ผู้ประกอบการยังให้ความสำคัญกับการสร้างความแตกต่าง ทั้งประเภทสินค้าและบริการ การนำโมเดลสาขาเล็ก (เปิด 24 ชั่วโมง) มาให้บริการบริเวณสาขาใหญ่ และขยายสาขาเชิงรุกโดยปรับขนาดและรูปแบบให้เล็กลงเพื่อกระจายในแหล่งชุมชนได้คล่องตัวขึ้น นอกจากนี้ ยังขยายการลงทุนไปยังประเทศเพื่อนบ้าน อาทิ บิ๊กซีในเวียดนาม ลาวและเตรียมเปิดในกัมพูชา เพื่อเพิ่มรายได้ ทั้งนี้ ปี 2561 รายได้ของธุรกิจดิสเคาน์สโตร์มีอัตราการเติบโต 3.0% YoY ใกล้เคียงกับปี 2560 (ภาพที่ 5)

ซูเปอร์มาร์เก็ต (Supermarket)

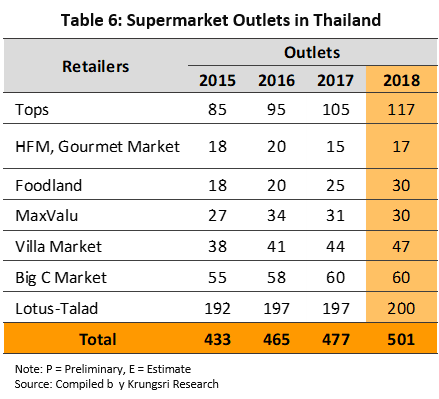

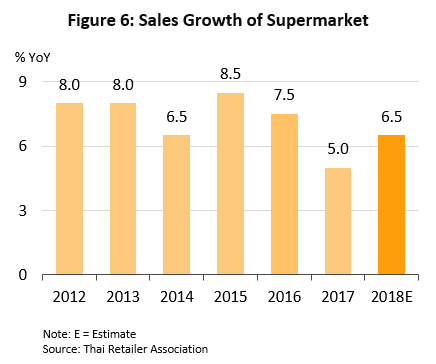

- ปี 2561 ธุรกิจซูเปอร์มาร์เก็ตมีจำนวนสาขาประมาณ 501 แห่งทั่วประเทศ เพิ่มขึ้นจาก 477 แห่งในปี 2560 (ตาราง 6) ที่ผ่านมา ซูเปอร์มาร์เก็ตมีอัตราการเติบโตของยอดขายสูงสุดเมื่อเทียบกับร้านค้าปลีกประเภทอื่น เนื่องจากจำหน่ายสินค้าอุปโภคบริโภคที่ใช้ในชีวิตประจำวัน และเน้นกลุ่มลูกค้าระดับกลางถึงบนซึ่งเป็นกลุ่มที่มีกำลังซื้อสูง ผู้ประกอบการยังปรับกลยุทธ์การตลาดให้สอดรับกับพฤติกรรมผู้บริโภคที่ต้องการความสะดวก เช่น เพิ่มบริการ Eat-in Service และบริการส่งอาหารสดตรงถึงมือผู้บริโภค อีกทั้งยังมีการพัฒนารูปแบบสาขาเพิ่มเติมเพื่อรองรับกำลังซื้อในแหล่งชุมชน อาทิ Tops Supermarket แตกแบรนด์เป็น “Tops Superstore” และ Gourmet Market แตกแบรนด์เป็น “Gourmet Go” ส่งผลให้ธุรกิจสามารถรักษาระดับการเติบโตของยอดขายได้ต่อเนื่อง สำหรับปี 2561 ธุรกิจมีอัตราการเติบโตของรายได้เพิ่มขึ้นอยู่ที่ 6.5% YoY (ภาพที่ 6)

- ผู้ประกอบการขยายสาขาในต่างจังหวัดเพิ่มขึ้นรองรับการเติบโตในอนาคต ทั้งในส่วนของผู้ประกอบการรายใหญ่ อาทิ Tops ในเครือ Central, Gourmet Market เครือ The Mall, Talad Lotus และ Big C Market ขณะที่ผู้ประกอบการรายกลาง อาทิ Foodland, MaxValu และ Villa Market เน้นตลาดกรุงเทพฯและปริมณฑล และจังหวัดที่มีศักยภาพ ด้าน Talad Lotus ขยายตลาดไปเมืองรองซึ่งการแข่งขันยังไม่รุนแรงมากเมื่อเทียบกับเมืองหลัก

ร้านสะดวกซื้อ (Convenience Store)

- ธุรกิจร้านสะดวกซื้อเป็นร้านค้าปลีกสมัยใหม่ที่มีจำนวนสาขามากที่สุดและเพิ่มขึ้นในอัตราสูงสุด รวมถึงสามารถแย่งชิงส่วนแบ่งตลาดจากร้านค้าปลีกดั้งเดิมได้มากที่สุด เนื่องจากเป็นธุรกิจที่ใช้เงินลงทุนน้อยกว่าร้านค้าปลีกสมัยใหม่ประเภทอื่น โดยผู้ประกอบการใช้กลยุทธ์ขยายสาขาในแหล่งชุมชน ตรอกซอกซอย และในสถานีบริการน้ำมัน เพื่อให้ครอบคลุมทุกพื้นที่ของประเทศ นอกจากผู้ประกอบการรายสำคัญคือ 7-Eleven และ FamilyMart แล้ว ยังมีผู้ประกอบการรายใหม่เข้ามาขยายการลงทุนในธุรกิจนี้ ได้แก่

- ผู้ประกอบการไทยจากกิจการค้าปลีกอื่นๆ อาทิ Lotus Express, Mini Big C และ Top Daily ซึ่งมีทั้งการลงทุนร้านค้าอิสระ (Stand alone) และร้านค้าในพื้นที่สถานีบริการน้ำมันเพื่อรองรับกำลังซื้อของคนเดินทางและชุมชนโดยรอบ อาทิ Lotus Express ในสถานีบริการน้ำมัน Esso และ Mini Big C ในสถานีบริการน้ำมันบางจาก

- ผู้ประกอบการที่อยู่นอกธุรกิจค้าปลีก (Non-Retail) แตกธุรกิจมาสู่ธุรกิจค้าปลีก เช่น ปตท.เปิดร้านสะดวกซื้อจิฟฟี่ และบางจากปิโตรเลียมเปิดร้านสะดวกซื้อ “สพาร์” ทั้งในและนอกสถานีบริการน้ำมัน

- การลงทุนของต่างชาติ ได้แก่ Lawson (ญี่ปุ่น) ร่วมทุนกับเครือสหพัฒน์ ซึ่งเป็นผู้ผลิตสินค้าอุปโภคบริโภครายใหญ่ของไทยในปี 2555 โดยสาขาบางส่วนจะปรับจากร้าน 108shop เดิมของกลุ่มสหพัฒน์เป็น Lawson108 เน้นทำเลสาขาในเมืองและสร้างความต่างด้วยการจำหน่ายสินค้านำเข้าหรือใช้วัตถุดิบจากญี่ปุ่น และ Aeon (ญี่ปุ่น) เข้ามาลงทุนเปิดสาขา MaxValu Tanjai เน้นจำหน่ายอาหารพร้อมทาน (Ready to Eat) และวางจำหน่ายสินค้านำเข้าจากญี่ปุ่นในสัดส่วนประมาณ 20%

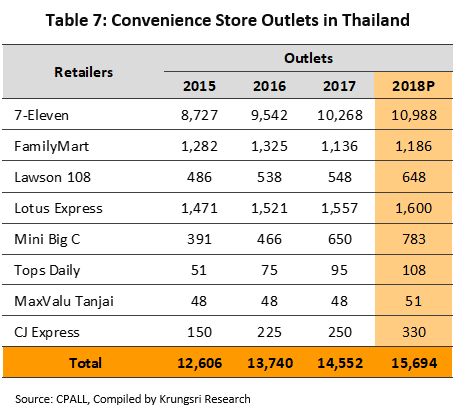

- จำนวนร้านสะดวกซื้อที่เป็น Chain store ขยายตัวอย่างต่อเนื่อง โดยปี 2561 มีสาขาทั้งสิ้น 15,694 แห่งทั่วประเทศ (ตาราง 7) เพิ่มจาก 14,552 แห่งในปี 2560 หรือเพิ่มขึ้น 7.8% เป็นการขยายการลงทุนจากทุกแบรนด์นำโดย 7-Eleven เพิ่มขึ้น 720 สาขา (7.0%) และ Family Mart เพิ่มขึ้น 50 สาขา (4.4%) ขณะที่ร้านค้าปลีกขนาดใหญ่ เช่น เทสโก้ โลตัสและบิ๊กซีเร่งขยายการลงทุนสาขาขนาดเล็กใกล้เคียงกับรูปแบบของร้านสะดวกซื้อ ได้แก่ Lotus Express และ Mini Big C หรือ Super convenient store ทำให้การแข่งขันของธุรกิจร้านสะดวกซื้อรุนแรงทุกด้าน เช่น ทำเลที่ตั้ง บริการ ราคา การส่งเสริมการขาย รวมถึงการร่วมมือกับพันธมิตร (เช่น ผู้ให้บริการโลจิสติกส์และผู้ให้บริการด้าน E-commerce กลุ่มต่างๆ) เพื่อเพิ่มสินค้าและบริการให้ครอบคลุมมากขึ้น อย่างไรก็ตาม ผู้นำตลาดร้านสะดวกซื้อ คือ 7-Eleven มีสาขาในไทยมากกว่า 10,000 แห่งทั่วประเทศ (อันดับ 2 ของโลกรองจากญี่ปุ่น) มีกลยุทธ์การตลาดทั้งด้านราคาและส่วนลด มีการพัฒนาร้านรูปแบบใหม่อยู่เสมอ เช่น ร้าน 2 ชั้น หรือสาขาขนาดใหญ่พร้อมที่จอดรถ รวมถึงเปิดสาขาตามศูนย์การค้า ทั้งยังเพิ่มประเภทสินค้า (อาทิ กาแฟ เบเกอรี่ อาหารพร้อมทานและยา) และบริการ (อาทิ รับชำระค่าสาธารณูปโภค บัตรเครดิต รวมถึงเป็น Agent banking ของธนาคารพาณิชย์และเป็นจุดรับส่งสินค้าแก่ผู้ประกอบการ Online Business ต่างๆ) อีกทั้งเริ่มนำรูปแบบของ “ซูเปอร์มาร์เก็ต” เข้ามาผสมผสาน โดยนำผักสดและผลไม้เข้ามาจำหน่ายในบางสาขา ขณะที่ร้านสะดวกซื้อแบรนด์อื่นๆ เร่งเพิ่มพื้นที่ทั้งด้านอาหารพร้อมทานและร้านกาแฟ เพื่อพัฒนาเป็นร้านอิ่มสะดวก รวมถึงมุมสุขภาพและความงาม บริการฝากส่งพัสดุและบริการเดลิเวอรี่

- รายได้ของธุรกิจร้านสะดวกซื้อเติบโตชะลอลงนับจากปี 2556 เป็นต้นมา ผลจากกำลังซื้อของลูกค้าหลักซึ่งเป็นกลุ่มรายได้ระดับกลาง-ล่างได้รับกระทบจากภาวะเศรษฐกิจและราคาพืชผลเกษตรตกต่ำ อย่างไรก็ตาม ปี 2561 กำลังซื้อในประเทศฟื้นตัวในวงกว้างมากขึ้น ประกอบกับมีการขยายการลงทุนไปยังประเทศเพื่อนบ้าน เช่น มินิบิ๊กซีในลาว จึงเป็นช่องทางเพิ่มรายได้ ส่งผลให้รายได้ของธุรกิจเติบโตเพิ่มขึ้นจากปีก่อนเล็กน้อยอยู่ที่ 3.4% YoY (ภาพที่ 7)

แนวโน้มอุตสาหกรรม

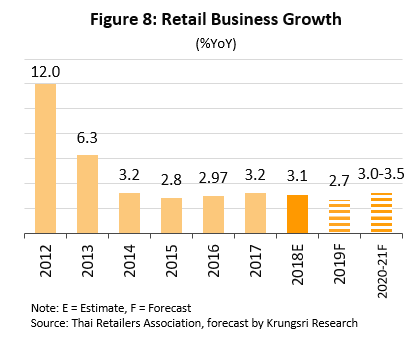

ธุรกิจค้าปลีกสมัยใหม่มีแนวโน้มเติบโต 2.5-2.9% ในปี 2562 ชะลอลงจาก 3.1% ปี 2561 และคาดว่าอัตราการเติบโตจะอยู่ในช่วง 3.0-3.5% ในปี 2563-2564 (ภาพที่ 8) โดยปี 2562 ภาคค้าปลีกได้รับผลกระทบจากภาวะเศรษฐกิจชะลอตัว ทว่ายังได้แรงหนุนจากการบริโภคในประเทศที่เติบโตต่อเนื่อง และมาตรการรัฐที่เร่งกระตุ้นการบริโภคช่วงต้นปี อาทิ อั่งเปาช่วยชาติ การลดหย่อนภาษีท่องเที่ยวปี 2562 และการเลือกตั้งที่ทำให้มีเงินสะพัดในระบบเศรษฐกิจ ส่วนปี 2563-2564 ธุรกิจค้าปลีกจะได้แรงหนุนจาก 1) กำลังซื้อในประเทศที่ได้รับผลบวกจากการเร่งลงทุนโครงการต่างๆ ของภาครัฐและเอกชน ทำให้มีเม็ดเงินหมุนเวียนในระบบ ขณะที่ความพร้อมของโครงสร้างพื้นฐานที่กระจายไปในต่างจังหวัดจะทำให้เกิดการขยายตัวของร้านค้าปลีกสมัยใหม่ตามมา 2) การเติบโตของนักท่องเที่ยวต่างชาติ คาดว่าจะอยู่ที่ 40 ล้านคนต่อปีจาก 38 ล้านคนในปี 2561 เพิ่มโอกาสทางธุรกิจแก่ภาคค้าปลีกโดยเฉพาะเมืองท่องเที่ยว 3) มาตรการกระตุ้นเศรษฐกิจจากภาครัฐ เช่น การลดหย่อนภาษีท่องเที่ยวทำให้มีการจับจ่ายใช้สอย มาตรการช่วยเหลือผู้มีรายได้น้อยโดยนำบัตรสวัสดิการแห่งรัฐมาใช้จ่ายที่ร้านค้าปลีก และ 4) ปัจจัยหนุนอื่นๆ เช่น การเพิ่มขึ้นของชนชั้นกลางทำให้มีรายได้สูงขึ้น การขยายตัวของชุมชนเมือง (Urbanization) โดยองค์การสหประชาชาติ (United Nations) ประเมินระดับความเป็นเมืองของไทยจะเพิ่มขึ้นจาก 49.2% ปี 2560 เป็น 51.4% ในปี 2563 ตลอดจนการเติบโตทางเศรษฐกิจของประเทศเพื่อนบ้านจะเพิ่มโอกาสในการขยายธุรกิจค้าปลีกตามแนวชายแดนและในประเทศเพื่อนบ้าน

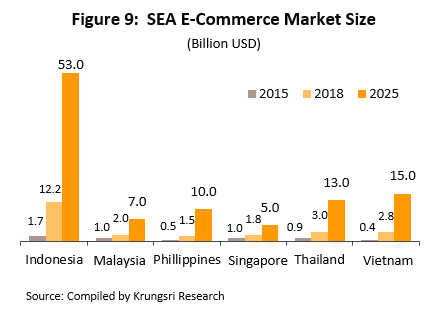

อย่างไรก็ตาม การเติบโตของธุรกิจร้านค้าปลีกสมัยใหม่อาจถูกกดดันจาก 1) อำนาจซื้อของผู้บริโภคระดับฐานรากซึ่งเป็นคนกลุ่มใหญ่ของประเทศอาจฟื้นตัวช้า เนื่องจากราคาสินค้าเกษตรมีความไม่แน่นอนและปัญหาหนี้ครัวเรือนสูง จะกดดันการใช้จ่ายของผู้บริโภค 2) การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้น ทั้งจากผู้ประกอบการในธุรกิจเดียวกันและผู้ประกอบการที่มาจากธุรกิจอื่น รวมถึงคู่แข่งรายใหม่จากในและต่างประเทศที่เห็นช่องทางการเติบโตของภาคค้าปลีกไทย นอกจากนี้ ยังมีคู่แข่งจากร้านค้าออนไลน์ (e-Commerce) ซึ่งมีทิศทางการเติบโตรวดเร็ว มีผู้ประกอบการจำนวนมาก ซึ่งรวมถึงผู้อยู่นอกธุรกิจค้าปลีก (Non-Retail) และต่างชาติที่มีความพร้อมด้านเงินทุน อาทิ จีนและสิงคโปร์ โดย Temasek e-Conomy SEA 2018 ประเมินมูลค่าตลาดอีคอมเมิร์ซของไทยปี 2561 อยู่ที่ 3 พันล้านดอลลาร์ สูงติดอันดับ 1 ใน 3 ของเอเชียตะวันออกเฉียงใต้และจะเพิ่มเป็น 1.3 หมื่นล้านดอลลาร์ในปี 2568 (ภาพที่ 9) ด้านสมาคมผู้ค้าปลีกไทยคาดปี 2566 ยอดขายออนไลน์ของไทยจะมีสัดส่วนมากกว่า 10% ของยอดค้าปลีกรวมจากประมาณ 2-3% ในปี 2561

ผู้ประกอบการร้านค้าปลีกสมัยใหม่มีแนวโน้มเร่งปรับตัวเพื่อเพิ่มความสามารถในการแข่งขัน อาทิ การขายหน้าร้าน (Off-line) ควบคู่การขายออนไลน์ (On-line) การเป็นพันธมิตรกับผู้ประกอบการกลุ่มอื่น เช่น บริษัทเรียกรถผ่านมือถือ เป็นต้น รวมถึงการขยายการลงทุนร้านค้าอย่างต่อเนื่องทั้งในพื้นที่กรุงเทพและต่างจังหวัด โดยรูปแบบร้านค้าจะมีขนาดเล็กลงและแตกต่างกันตามพื้นที่ เพื่อให้จำนวนสาขาครอบคลุมและเข้าถึงผู้บริโภคได้สะดวก ตลอดจนขยายการลงทุนในต่างประเทศมากขึ้น

- การลงทุนในประเทศ: ผู้ประกอบการมีแนวโน้มขยายการลงทุนต่อเนื่องในกรุงเทพฯ จังหวัดท่องเที่ยวและจังหวัดรอง รวมถึงพื้นที่ที่มีการลงทุนระบบคมนาคมขนส่ง พื้นที่เขตเศรษฐกิจพิเศษ พื้นที่ EEC แนวชายแดนที่เชื่อมต่อกับประเทศเพื่อนบ้าน และทําเลที่มีศักยภาพทั่วประเทศ ครอบคลุมพื้นที่ลงลึกระดับอำเภอ โดยเน้นรูปแบบของร้านค้าปลีกที่มีขนาดเล็กลง ทั้งนี้ ร้านสะดวกซื้อ อาทิ 7-Eleven มีแผนขยายการลงทุนปีละ 700 สาขาและตั้งเป้าที่ 13,000 สาขาภายใน 2564

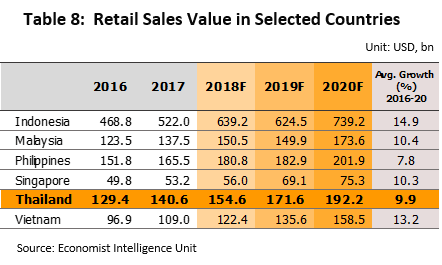

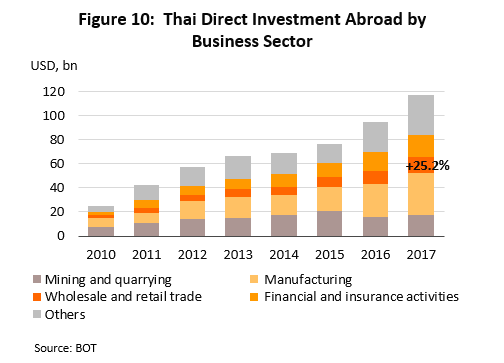

- การลงทุนต่างประเทศ: ผู้ประกอบการรายใหญ่มีแนวโน้มขยายการลงทุนไปประเทศเพื่อนบ้านในอาเซียน ซึ่งเป็นตลาดที่มีศักยภาพการเติบโตทั้งด้านเศรษฐกิจ จำนวนประชากรและชนชั้นกลาง โดยปี 2563 คาดว่ามูลค่าค้าปลีกของ 6 ประเทศในอาเซียนจะสูงถึง 1.6 ล้านล้านดอลลาร์เทียบกับ 1 ล้านล้านดอลลาร์ปี 2560 (ตาราง 8) นอกจากนี้ ปี 2560 ผู้ประกอบการค้าปลีกของไทยขยายการลงทุนในต่างประเทศเพิ่มขึ้น 25.2% จากปี 2559 (ภาพที่ 10) อาทิ กลุ่มทีซีซี ลงทุนในธุรกิจร้านค้าปลีกและร้านสะดวกซื้อ ได้แก่ ห้าง MM Mega Market และร้านสะดวกซื้อ B’s Mart ในเวียดนามและ M-point mart (เปลี่ยนชื่อเป็นมินิบิ๊กซี) ในลาว และมีแผนเปิดร้านบิ๊กซี (ซูเปอร์เซ็นเตอร์) ในลาวและกัมพูชา (ปี 2562) รวมถึงมาเลเซียในอนาคต กลุ่มเซ็นทรัล เปิดร้านซูเปอร์สปอร์ต เพาเวอร์บาย ห้างสรรพสินค้าบิ๊กซี (เปลี่ยนชื่อเป็น GO และปรับเป็นช็อปปิ้งมอลล์) และห้างโรบินส์ในเวียดนาม ห้างเซ็นทรัลในอินโดนีเซีย และเซ็นทรัล ไอ-ซิตี้ในมาเลเซีย (ปี 2561) โฮมโปร ขยาย 6 สาขาในมาเลเซีย อินเด็กซ์ ลิฟวิ่งมอลล์ขยายสาขาในมาเลเซีย อินโดนีเซียและฟิลิปปินส์ แม็คโครลงทุนในกัมพูชา

สำหรับความท้าทายของธุรกิจค้าปลีกสมัยใหม่ในระยะต่อไป คือ การปฏิบัติตามเกณฑ์ทางการที่เข้มงวดขึ้น อาทิ แนวโน้มการประกาศใช้แนวทางพิจารณาการปฏิบัติทางการค้าที่เป็นธรรมระหว่างผู้ประกอบธุรกิจค้าส่งค้าปลีกกับผู้ผลิตหรือผู้จำหน่าย นอกจากนี้ รูปแบบธุรกิจเริ่มเปลี่ยนไปจากเดิมเน้นทำตลาดแบบ Mass Marketing มาเป็นการทำตลาดแบบเฉพาะเจาะจง (Customization) มากขึ้น รวมถึงการปรับตัวนำเทคโนโลยีใหม่ๆ มาใช้ในการดำเนินธุรกิจ อาทิ Big Data วิเคราะห์ข้อมูลเชิงลึก ซึ่งจะเพิ่มความได้เปรียบในการแข่งขันและสามารถรักษากำไรได้ต่อเนื่องในระยะยาว

มุมมองวิจัยกรุงศรี:

ปี 2562-64 ธุรกิจร้านค้าปลีกสมัยใหม่มีแนวโน้มเติบโตในอัตรา 2.5-3.5% ต่อปี (ตาราง 10) โดยแนวโน้มการแข่งขันที่รุนแรงอาจทำให้มาร์จิน ของผู้ประกอบการลดลงบ้าง สำหรับแนวโน้มธุรกิจและโอกาสในการทำกำไรของผู้ประกอบการแต่ละประเภทจะแตกต่างกัน ดังนี้

- ห้างสรรพสินค้า: คาดว่ายอดขายจะเติบโตในอัตรา 3.0-4.0% ต่อปีจาก 4.5% ปี 2561 ผู้ประกอบการยังคงเปิด/ขยาย/ปรับปรุงห้างสรรพสินค้าเพื่อรองรับ 1) กำลังซื้อที่ฟื้นตัวตามทิศทางเศรษฐกิจ 2) การเติบโตของนักท่องเที่ยวต่างชาติ และ 3) การเติบโตของเมืองรอง/เมืองชายแดนที่เชื่อมต่อกับประเทศเพื่อนบ้าน อย่างไรก็ตาม ธุรกิจจะเผชิญความท้าทายจากบทบาทที่เพิ่มขึ้นของช้อปปิ้งออนไลน์ ทำให้ห้างสรรพสินค้าต้องปรับกลยุทธ์การตลาด ซึ่งรวมถึงมีการลงทุนด้าน e-Commerce ต่อเนื่อง เพื่อรักษาฐานลูกค้า จึงอาจลดทอนอัตรากำไรของธุรกิจ โดยเฉพาะผู้ประกอบการท้องถิ่นจะแข่งขันลำบากขึ้น

- ดิสเคาท์สโตร์ /ไฮเปอร์มาร์เก็ต/ซูเปอร์เซ็นเตอร์: คาดว่ารายได้จะเติบโตในอัตรา 2.5-3.5% ต่อปีจาก 3.2% ปี 2561 ขณะที่การแข่งขันด้านราคาในเซกเมนต์เดียวกันยังคงรุนแรง และยังต้องแข่งขันกับร้านค้าปลีกเซกเมนต์อื่นที่ขายสินค้าใกล้เคียงกัน รวมถึงผู้ค้าปลีกต่างชาติรายใหม่ที่มีแผนเข้ามาแข่งขันในตลาด อย่างไรก็ตาม การเป็นตลาดที่มีผู้ประกอบการน้อยราย และมีความได้เปรียบจากขนาด รวมถึงครอบคลุมฐานลูกค้าค่อนข้างกว้าง อีกทั้งมีการขยายธุรกิจอย่างต่อเนื่อง ช่วยให้ธุรกิจนี้มีกำไรต่อเนื่อง

- ซูเปอร์มาร์เก็ต: ธุรกิจโดยรวมมีแนวโน้มเติบโตสูงต่อเนื่องในอัตรา 6.0-7.0% ต่อปีจาก 6.5% ในปี 2561 ผลจากกำลังซื้อในตลาดกลางถึงบนค่อนข้างแข็งแกร่ง ผู้ประกอบการมีการพัฒนารูปแบบร้านค้าต่อเนื่องและมีจุดแข็งด้านคุณภาพของสินค้า รวมทั้งความได้เปรียบจากขนาดและมีสาขารองรับในชุมชนใหญ่ๆ ทำให้สามารถตอบสนองความต้องการของลูกค้าได้ดี ส่งผลให้ธุรกิจสามารถทำกำไรได้ต่อเนื่อง

- ร้านสะดวกซื้อ / มินิมาร์ท: คาดยอดขายจะเติบโตในระดับ 3.0-3.5% ต่อปีจาก 3.4% ปี 2561 จากการขยายสาขาใหม่ครอบคลุมพื้นที่กว้างขวางถึงในชุมชนย่อย ที่พักอาศัยแนวรถไฟฟ้าและทำเลที่มีประชากรหนาแน่น รวมถึงการเพิ่มสินค้าประเภทอาหารพร้อมทาน รองรับพฤติกรรมผู้บริโภคที่ต้องการความสะดวกสบายในร้านค้าใกล้บ้านที่เข้าถึงง่าย อย่างไรก็ตาม การแข่งขันมีแนวโน้มรุนแรงขึ้น ทั้งจากการเปิดสาขาของคู่แข่งในพื้นที่เดียวกันและคู่แข่งทางอ้อม อาทิ ซูเปอร์มาร์เก็ตและดิสเคาน์สโตร์ที่ชิงฐานลูกค้าในรูปแบบของร้านขนาดเล็ก ส่งผลให้พื้นที่การทำตลาดของแต่ละสาขาแคบลง ทำให้รายได้ต่อสาขาอาจไม่สูงเช่นในอดีต โดยร้านสะดวกซื้อที่เป็นเจ้าของแฟรนไชส์ยังสามารถทำกำไรได้ต่อเนื่อง ขณะที่ร้านสะดวกซื้อทั่วไปจะมีความเสี่ยงในการดำเนินกิจการ

[1] ผู้ประกอบการร้านค้าปลีกสมัยใหม่ซึ่งเป็นผู้ค้ารายใหญ่สามารถใช้กลยุทธ์ขายสินค้าได้ในราคาต่ำกว่าร้านค้าปลีกดั้งเดิม เนื่องจากมีอำนาจในการกำหนดเงื่อนไขและเรียกเก็บค่าใช้จ่ายต่างๆ จากผู้ผลิตหรือตัวแทนจำหน่ายที่ต้องการวางสินค้าจำหน่ายในร้านค้า อาทิ 1) ค่าแรกเข้าเมื่อวางสินค้าครั้งแรก 2) ค่าสนับสนุนกิจกรรมการตลาดและบริการ อาทิ ค่าเช่าที่วางของ ค่าหิ้งวาง ค่าติดป้าย ค่าธรรมเนียมพิเศษจากยอดขายรายเดือนกรณีขายได้ตามเป้า ค่าจัดส่งและกระจายสินค้าจากศูนย์กระจายสินค้าไปสาขาของห้าง 3) ค่าใช้จ่ายการส่งเสริมการขายที่พบในแผ่นพับ ใบปลิว ฯลฯ รวมทั้งขอสินค้าแถมและส่วนลดเพิ่มตามโอกาส เช่น ครบรอบปี เปิดสาขาใหม่ ปรับโฉมกิจการ เทศกาล 4) เครดิตชำระค่าสินค้า 90-120 วัน และ 5) มีสัญญาบอกเลิกธุรกิจฝ่ายเดียว

[2] พรบ.คนต่างด้าว พ.ศ.2542 ระบุว่าคนต่างด้าวสามารถประกอบธุรกิจค้าปลีกค้าส่ง (ซึ่งถือเป็นอาชีพสงวนในบัญชีแนบท้าย 3) ได้หากลงทุนตั้งแต่ 100 ล้านบาทขึ้นไป โดยต้องยื่นขอใบอนุญาตจากคณะกรรมการการประกอบธุรกิจของคนต่างด้าว

[3] ข้อมูลจากคณะกรรมาธิการการพาณิชย์ การอุตสาหกรรม และการแรงงาน สภานิติบัญญัติแห่งชาติ

[4] คณะกรรมาธิการการพาณิชย์ การอุตสาหกรรม และการแรงงาน สภานิติบัญญัติแห่งชาติ จัดให้ร้านค้าส่งขนาดใหญ่บริการตนเอง (Cash & Carry) ได้แก่ Makro เป็นประเภทหนึ่งในธุรกิจค้าปลีกค้าส่ง แต่ในบทความฉบับนี้จะศึกษาเฉพาะธุรกิจค้าปลีก

[5] ฝ่ายวิจัย คอลลิเออร์ส อินเตอร์เนชั่นแนล ประเทศไทย

[6] Omni-Channel คือการนำช่องทางการขายแบบ Cross-channel (การขายสินค้าผ่านช่องทาง เช่น ออนไลน์และหน้าร้าน ซึ่งยังไม่มีการเชื่อมโยงกันอย่างสมบูรณ์) มาพัฒนา โดยเชื่อมช่องทางการขายทั้งหมดเข้าด้วยกันอย่างสมบูรณ์

[7] กฏหมายผังเมืองมีข้อกำหนดสำหรับอาคารห้างค้าปลีกขนาดใหญ่ในเขตเมือง อาทิ 1) อาคารพาณิชย์ค้าปลีกค้าส่งที่มีพื้นที่ขายน้อยกว่า 300 ตารางเมตร สามารถตั้งอยู่ในบริเวณที่อนุญาตในผังเมืองรวมได้ 2) อาคารพาณิชย์ค้าปลีกค้าส่งพื้นที่ตั้งแต่ 300-1,000 ตารางเมตรต้องอยู่ติดถนนสาธารณะที่มีช่องทางไม่น้อยกว่า 4 ช่องทางหรือมีเขตทางไม่น้อยกว่า 20 เมตร มีที่ว่างด้านหน้าอาคารห่างจากถนนสาธารณะไม่น้อยกว่า 50 เมตร 3) อาคารพาณชิย์พื้นที่ 1,000 ตารางเมตรขึ้นไปต้องตั้งนอกเขตผังเมืองรวม ต้องอยู่ติดถนนสาธารณะที่มีเขตทางไม่น้อยกว่า 40 เมตร มีที่ว่างด้านหน้าอาคารห่างจากถนนสาธารณะไม่น้อยกว่า 75 เมตร เป็นต้น