อุตสาหกรรมอิเล็กทรอนิกส์ของไทยในปี 2564-2566 คาดว่าจะกลับมาขยายตัว เนื่องจากการพัฒนาอุปกรณ์อิเล็กทรอนิกส์เพื่อรองรับเทคโนโลยี 5G รวมทั้งยานยนต์อัจฉริยะที่นำไปสู่การเปลี่ยนผ่านเทคโนโลยีสินค้าไฮเทคเชื่อมต่อกับอุปกรณ์ต่างๆ ผ่านเครือข่ายอินเตอร์เน็ต หรือ Internet of Things (IoT) ทำให้ความต้องการแผงวงจรไฟฟ้า (Integrated Circuit: IC) และฮาร์ดดิสก์ไดรฟ์ (Hard Disk Drive: HDD) เติบโตดี โดยเฉพาะ HDD ที่มีความจุสูงเพื่อรองรับความต้องการใช้งาน Cloud computing และ Data center ในการจัดการกับ Big data ที่เพิ่มขึ้นอย่างรวดเร็ว รวมถึงความต้องการสินค้า อาทิ PCs Notebooks Tablets และ Smartphones โดยมีปัจจัยสนับสนุนจากความจำเป็นที่ต้องทำงานและศึกษาในระยะทางไกลท่ามกลางภาวะโรคระบาด ขณะที่ปัญหาการขาดแคลน IC โดยเฉพาะสำหรับรถยนต์ คาดว่าจะผ่อนคลายอย่างค่อยเป็นค่อยไปตั้งแต่ไตรมาส 2/2564 เนื่องจากการขยายกำลังการผลิต และการเร่งลงทุนใหม่ของประเทศผู้นำด้านเทคโนโลยีการผลิตสินค้าอิเล็กทรอนิกส์

ข้อมูลพื้นฐาน

อุตสาหกรรมอิเล็กทรอนิกส์ในประเทศไทยมีพัฒนาการมาอย่างต่อเนื่องตั้งแต่ปี 2515 ซึ่งรัฐบาลเริ่มมีนโยบายส่งเสริมการลงทุนผ่านการให้สิทธิประโยชน์ต่างๆ ทั้งทางด้านภาษีและไม่ใช่ภาษีโดยคณะกรรมการส่งเสริมการลงทุน (Board of Investment: BOI) เพื่อดึงดูดนักลงทุนต่างชาติ โดยช่วงปี 2515-2535 ภาครัฐส่งเสริมการลงทุนในการผลิตเพื่อส่งออก นักลงทุนต่างชาติจึงทยอยเข้ามาลงทุนตั้งฐานการผลิตอิเล็กทรอนิกส์ อาทิ แผงวงจรไฟฟ้า (Integrated Circuit: IC) แผ่นวงจรพิมพ์ (Print Circuit Board: PCB) ฮาร์ดดิสก์ไดรฟ์ (Hard Disk Drive: HDD) ฟลอปปี้ดิสก์ (Floppy Disk) มอเตอร์ไฟฟ้า สายไฟและสายเคเบิล โดยอาศัยความได้เปรียบด้านต้นทุนแรงงานไทยที่ยังค่อนข้างต่ำในช่วงเวลานั้น ประกอบกับเหตุการณ์ Plaza Accord[1] ในปี 2530 มีผลให้เงินเยนแข็งค่า บริษัทญี่ปุ่นจึงย้ายฐานการผลิตออกนอกประเทศ ซึ่งไทยเป็นหนึ่งในฐานการผลิตที่สำคัญ เนื่องจากเป็นตลาดที่มีศักยภาพในการเติบโตสูง อีกทั้งมีความได้เปรียบจากการเป็นศูนย์กลางของภูมิภาคอาเซียน โดยเฉพาะภายหลังจากที่มีการจัดตั้งเขตการค้าเสรีอาเซียน (ASEAN Free Trade Area: AFTA) ในปี 2547 บริษัทข้ามชาติจากญี่ปุ่น ไต้หวัน และสหรัฐฯ เข้ามาตั้งฐานผลิตในไทยเพิ่มขึ้น

อุตสาหกรรมอิเล็กทรอนิกส์มีการเปลี่ยนแปลงทางเทคโนโลยีอย่างรวดเร็ว ผู้ประกอบการที่สามารถแข่งขันในตลาดโลกได้จึงมีเพียงบริษัทต่างชาติที่เข้ามาลงทุนในไทยและบริษัทที่ร่วมทุนกับต่างชาติ ขณะที่ผู้ประกอบการไทยส่วนใหญ่ทำธุรกิจในลักษณะรับจ้างประกอบและมักประกอบธุรกิจรับเหมาช่วง (Subcontractors) จากผู้ประกอบการต่างชาติรายใหญ่ ทำให้แรงงานขาดการพัฒนาฝีมือ และการสร้างมูลค่าเพิ่มในสินค้าอิเล็กทรอนิกส์ไม่สูงนัก โดยเฉพาะสินค้าในกลุ่ม IC PCB Diodes และ Transistors นอกจากนี้ ในยุคที่โลกเข้าสู่การพัฒนาเทคโนโลยีดิจิทัลอย่างรวดเร็ว สินค้าอิเล็กทรอนิกส์ของไทยในปัจจุบันอาจไม่สอดคล้องกับประเภทสินค้าอิเล็กทรอนิกส์ที่กำลังเติบโตดีในห่วงโซ่การผลิตของโลก (Global supply chain) อาทิ Solid State Drive (SSD)[2] รวมถึง IC และ PCB บางประเภท ซึ่งใช้เป็นส่วนประกอบสำคัญในการผลิต Notebook Smartphone และอุปกรณ์อิเล็กทรอนิกส์ขนาดเล็กอื่นๆ (Electronic gadgets) ยิ่งไปกว่านั้น อุตสาหกรรมอิเล็กทรอนิกส์ของไทยมีการพัฒนาเทคโนโลยีในอุตสาหกรรมสนับสนุนที่ล่าช้า ประกอบกับค่าจ้างแรงงานไทยที่อยู่ในระดับสูงขึ้น ส่งผลให้ต้นทุนการผลิตสินค้าอิเล็กทรอนิกส์ของไทยปรับเพิ่มขึ้น ทำให้ไทยเริ่มสูญเสียศักยภาพในการแข่งขันกับประเทศเพื่อนบ้าน อาทิ จีน เวียดนาม และมาเลเซีย

ปี 2563 อุตสาหกรรมอิเล็กทรอนิกส์ในไทยมีผู้ผลิตจำนวนทั้งสิ้น 615 ราย (ภาพที่ 1) ประกอบด้วย (1) ผู้ผลิตรายใหญ่ (สัดส่วน 31% ของจำนวนผู้ผลิตทั้งหมด) ส่วนใหญ่เป็นบริษัทข้ามชาติและบริษัทร่วมทุนที่ผลิตสินค้าอิเล็กทรอนิกส์ชั้นนำของโลก มีความพร้อมด้านเทคโนโลยีและเงินทุน อาทิ บริษัท ซีเกท เทคโนโลยี (ประเทศไทย) จำกัด บริษัท เวสเทิร์น ดิจิตอล (ประเทศไทย) จำกัด บริษัท โตชิบา เซมิคอนดัคเตอร์ (ประเทศไทย) จำกัด บริษัท แคนนอน ไฮ-เทค (ประเทศไทย) จำกัด ผู้ประกอบการไทยรายใหญ่ อาทิ บริษัท เคซีอี อินเตอร์เนชันแนล จำกัด บริษัท ธานินทร์ เอลน่า จำกัด บริษัท เอสวีไอ จำกัด (มหาชน) (ตารางที่ 1)

ทั้งนี้ ผู้ผลิตรายใหญ่ในไทยส่วนใหญ่ผลิต IC ชิ้นส่วนประกอบ HDD/ Diodes/ Transistors อุปกรณ์กึ่งตัวนำ ตัวเก็บประจุไฟฟ้า (Capacitor) Resistor และ PCB Assembly (2) ผู้ผลิตรายกลางและเล็ก (สัดส่วน 69%) มีข้อจำกัดด้านการพัฒนาเทคโนโลยีของตนเอง และมีอำนาจต่อรองค่อนข้างต่ำทั้งกับลูกค้าในอุตสาหกรรมต่อเนื่อง และผู้ผลิตวัตถุดิบ ส่วนใหญ่ผลิต PCB Assembly ตัวเก็บประจุไฟฟ้า (Capacitor) Resistor ชิ้นส่วน Printer ชิ้นส่วนประกอบ HDD สายสัญญาณ เคเบิ้ล อุปกรณ์และส่วนประกอบคอมพิวเตอร์ อุปกรณ์สำหรับโทรศัพท์ ฯลฯ

อุตสาหกรรมอิเล็กทรอนิกส์ในไทยเป็นการผลิตเพื่อส่งออกเป็นหลัก มีสัดส่วน 90-95% ของปริมาณการผลิตทั้งหมด โดยเป็นการส่งออก HDD สัดส่วน 29.3% ของมูลค่าส่งออกอิเล็กทรอนิกส์ทั้งหมด (ข้อมูลปี 2563) รองลงมาได้แก่ คอมพิวเตอร์ อุปกรณ์ และส่วนประกอบอื่นๆ 21.9% IC 19.6% อุปกรณ์กึ่งตัวนำ Transistors และ Diodes 7.0% PCB 3.6% และอิเล็กทรอนิกส์อื่นๆ 18.7% (ภาพที่ 2) ด้านตลาดส่งออกสำคัญของไทยได้แก่ สหรัฐอเมริกา (27.6% ของมูลค่าส่งออกอิเล็กทรอนิกส์ทั้งหมดของไทย) ฮ่องกง (15.3%) อาเซียน (14.4%) สหภาพยุโรป (12.9%) จีน (10.5%) และญี่ปุ่น (8.7%) (ภาพที่ 3) สำหรับการผลิตเพื่อจำหน่ายในประเทศ มีสัดส่วน 5-10% นำไปประกอบกับชิ้นส่วนอื่นและนำไปผลิตต่อเป็นสินค้าขั้นสุดท้าย เช่น อุปกรณ์สื่อสาร อุปกรณ์ในรถยนต์ เครื่องใช้ไฟฟ้าและสำนักงาน เครื่องมือทางการแพทย์ และอุปกรณ์เพื่อใช้ในอุตสาหกรรมต่างๆ เป็นต้น

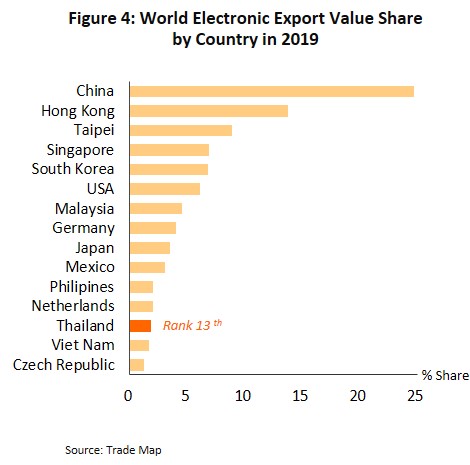

ไทยเป็นฐานการผลิตอิเล็กทรอนิกส์ขนาดใหญ่อันดับ 13 ของโลก (ข้อมูลปี 2562) แต่มีส่วนแบ่งตลาดเพียง 1.8% ของมูลค่าส่งออกอิเล็กทรอนิกส์ทั้งหมดของโลก โดยประเทศที่ครองส่วนแบ่งการส่งออกอิเล็กทรอนิกส์สูงสุดในตลาดโลก คือ จีน (สัดส่วน 24.7%) และฮ่องกง (13.8%) รองลงมาได้แก่ ไต้หวัน สิงคโปร์ เกาหลีใต้ และสหรัฐอเมริกา (ภาพที่ 4)

จากการศึกษาสถานะการแข่งขันในตลาดโลกของอุตสาหกรรมอิเล็กทรอนิกส์ไทยปี 2562 พบว่ามูลค่าส่งออกอิเล็กทรอนิกส์ของไทยมีส่วนแบ่งในตลาดโลกค่อนข้างน้อยและเติบโตลดลง เนื่องจากการผลิตอิเล็กทรอนิกส์ในไทยส่วนใหญ่เป็นเพียงการรับจ้างประกอบ หรือรับเหมาช่วง (Subcontractors) ให้กับบริษัทในต่างประเทศจากข้อจำกัดที่ยังขาดเทคโนโลยีต้นน้ำซึ่งต้องลงทุนสูงในด้านการวิจัยและพัฒนา โดยผู้ผลิตในไทยที่มีการวิจัยและพัฒนาด้านเทคโนโลยีของตนเองมีเพียงผู้ผลิตต่างชาติรายใหญ่ไม่กี่รายที่มีชื่อเสียงเป็นที่รู้จักในตลาดโลก ทำให้การผลิตอิเล็กทรอนิกส์ของไทยโดยรวมยังปรับตัวได้ค่อนข้างช้าไม่ทันกับเทคโนโลยีที่มีการเปลี่ยนแปลงอย่างรวดเร็ว [สินค้าอิเล็กทรอนิกส์มักมีวงจรชีวิตของผลิตภัณฑ์ (Product life cycle) ที่ค่อนข้างสั้น และต้องมีการผลิตแบบ Mass production เพื่อให้เกิดความคุ้มค่าในการลงทุน] ฐานะการแข่งขันในตลาดโลกของอุตสาหกรรมอิเล็กทรอนิกส์ไทยที่ลดลง ทำให้มีความเสี่ยงที่นักลงทุนต่างชาติจะย้ายฐานการผลิตได้ง่าย (ภาพที่ 5)

สินค้าอิเล็กทรอนิกส์แต่ละประเภทที่ผลิตในไทยมีศักยภาพในการส่งออกไปยังตลาดโลกแตกต่างกัน (ตารางที่ 2) โดยประเภทสินค้าที่สำคัญและมีมูลค่าส่งออกสูงสุด คือ HDD และ IC (สัดส่วนรวมกันคิดเป็น 50% ของมูลค่าส่งออกสินค้าอิเล็กทรอนิกส์ทั้งหมดของไทย) โดยเฉพาะ HDD ถือว่าเป็นส่วนสำคัญของห่วงโซ่อุปทาน (Supply Chain) อุตสาหกรรมคอมพิวเตอร์ของโลก จากการย้ายฐานของบริษัทข้ามชาติเข้ามาลงทุนในไทยอย่างต่อเนื่อง ส่งผลให้ปริมาณการผลิตและการส่งออกส่วนประกอบคอมพิวเตอร์ของไทยปรับตัวสูงขึ้นมาอยู่ในอันดับต้นๆ ของโลก ทำให้โครงสร้างการผลิตของไทยเปลี่ยนจากส่วนประกอบคอมพิวเตอร์ที่มีมูลค่าเพิ่มต่ำอย่างคีย์บอร์ด และจอภาพ มาเป็น HDD ซึ่งอาศัยเทคโนโลยีและทักษะแรงงานที่สูงขึ้น ขณะที่การผลิต IC ของไทย แม้ส่วนใหญ่จะเป็นการเข้ามาลงทุนผลิตเพื่อส่งออกของบริษัทต่างชาติ แต่ยังปรับตัวได้ช้าอาจกระทบต่อความสามารถในการแข่งขันในตลาดโลก ทั้งนี้ อุตสาหกรรม HDD และ IC ของไทยมีลักษณะความแตกต่างเชิงโครงสร้างที่สำคัญ ดังนี้

อุตสาหกรรมฮาร์ดดิสก์ไดรฟ์ (Hard Disk Drive: HDD)

- อุตสาหกรรม HDD จะผันแปรตามการเติบโตของอุตสาหกรรมอิเล็กทรอนิกส์/ประมวลผล ซึ่งเป็นอุตสาหกรรมปลายทางของห่วงโซ่อุปทานในตลาดโลก โดยอิงกับความต้องการคอมพิวเตอร์ส่วนบุคคล (Personal Computer: PC) เป็นหลัก ซึ่งการใช้ HDD ใน PC มีสัดส่วนประมาณ 70% ของความต้องการ HDD ทั้งหมด (Technavio Insights, 2018)

- ปัจจุบัน HDD พึ่งพาตลาดส่งออกในสัดส่วนสูงกว่า 90% โดยมีสัดส่วนเกือบ 30% ของมูลค่าส่งออกสินค้าอิเล็กทรอนิกส์ทั้งหมดของไทย เป็นอุตสาหกรรมที่พึ่งพาการลงทุนจากต่างชาติ ทำให้มีความอ่อนไหวต่อภาวะเศรษฐกิจโลกและนโยบายการลงทุนของบริษัทข้ามชาติที่มุ่งหาฐานผลิตที่มีความได้เปรียบด้านต้นทุน (ปัจจุบันไทยเริ่มเสียเปรียบด้านต้นทุนแรงงานเมื่อเทียบกับประเทศเพื่อนบ้านมากขึ้นเป็นลำดับ)

- ปัจจุบันไทยเป็นผู้ส่งออก HDD อันดับ 2 ของโลก ด้วยส่วนแบ่งตลาดประมาณ 17.1% ของมูลค่าส่งออก HDD ทั้งหมดของโลก (ข้อมูลปี 2562) รองจากจีนซึ่งมีส่วนแบ่งตลาดโลก 26.5% โดยผู้ผลิต HDD รายใหญ่ของโลกที่เข้ามาตั้งฐานการผลิตในไทยมี 2 ราย ได้แก่ Western Digital (WD) และ Seagate

- การผลิต HDD ของไทยในปัจจุบันต้องอาศัยเทคโนโลยีและทักษะแรงงานที่สูงขึ้น ขณะเดียวกันการลงทุนในอุตสาหกรรมชิ้นส่วน HDD ของไทยที่เพิ่มขึ้นในช่วงที่ผ่านมา ทำให้เกิดการพัฒนาคลัสเตอร์ของการผลิต HDD แบบครบวงจร ได้แก่ (1) กลุ่ม 1st-tier suppliers ซึ่งเป็นผู้ผลิตชิ้นส่วนหลัก (Direct materials) อาทิ Head-Gimbal Assembly (HGA)/ Head-Stack Assembly (HSA), Motor, Base/ Cover, Actuator, PCBA, FPC, Media (2) กลุ่ม 2nd-tier suppliers ซึ่งเป็นผู้ผลิตส่วนประกอบ (Indirect materials) อาทิ Suspension, Motor parts, Sub-assembly & Coil และ (3) กลุ่ม 3rd-tier suppliers ซึ่งเป็นผู้ผลิตชิ้นส่วนและส่วนประกอบย่อยๆ ทั้งนี้ 1st-tier และ 2nd-tier มักเป็นบริษัทข้ามชาติหรือกิจการร่วมทุนกับต่างชาติ ซึ่งมีความแข็งแกร่งด้านเงินทุน มีความได้เปรียบด้านการตลาด และมีความสามารถในการพัฒนาผลิตภัณฑ์ให้สอดคล้องกับความต้องการของตลาด ขณะที่กลุ่ม 3rd-tier มักเป็น Subcontractor ที่เป็นบริษัทของคนไทย และเป็นกิจการ SME ที่มีสายป่านสั้น จึงมีข้อจำกัดในการปรับตัวเพื่อรองรับสถานการณ์ผันผวนของตลาดและมีความเสี่ยงต่อการเผชิญแรงกดดันจากผู้ผลิตรายใหญ่ที่เป็น 1st-tier และ 2nd-tier ซึ่งมีอำนาจการต่อรองเหนือกว่า (ภาพที่ 6)

อุตสาหกรรมแผงวงจรไฟฟ้า (Integrated Circuit: IC)

- อุตสาหกรรม IC สัมพันธ์ใกล้ชิดกับอุตสาหกรรมเซมิคอนดักเตอร์ (วัตถุดิบสำคัญในการผลิต IC) ซึ่งมีทิศทางการเติบโตตามแนวโน้มเศรษฐกิจโลกและภาวะอุตสาหกรรมอื่นที่เกี่ยวเนื่อง (ภาพที่ 7) รวมทั้งทิศทางการลงทุนด้านเทคโนโลยีใหม่ๆ ภายในอุตสาหกรรมอิเล็กทรอนิกส์ ดังนั้น ภาวะเศรษฐกิจโลกที่ผันผวน และการพัฒนาเทคโนโลยีใหม่ๆ อย่างรวดเร็ว โดยเฉพาะในกลุ่มอิเล็กทรอนิกส์ส่วนบุคคล (Consumer electronics) อาทิ Smartphones Notebooks จึงเป็นปัจจัยสำคัญกำหนดทิศทางอุตสาหกรรม IC ของโลกและไทยในช่วงที่ผ่านมา

- อุตสาหกรรม IC ของไทยเป็นการผลิตเพื่อส่งออกเกือบทั้งหมด (สัดส่วน 95-99% ของปริมาณการผลิต IC ทั้งหมดของไทย) ภาวะอุตสาหกรรมนี้จึงผันแปรตามทิศทางเศรษฐกิจโลก และเติบโตภายใต้ยุทธศาสตร์การกระจายฐานการผลิตของบริษัทข้ามชาติไปยังประเทศต่างๆ เพื่อลดต้นทุนการผลิตและเพิ่มโอกาสในการเข้าถึงตลาดในแต่ละภูมิภาค ประกอบกับนโยบายส่งเสริมการลงทุนของไทยทำให้มีบริษัทต่างชาติสนใจเข้ามาลงทุนในช่วงหลายปีที่ผ่านมา

- ผู้ผลิต IC ในไทยที่สำคัญ อาทิ บมจ.ฮานาไมโครอิเล็กทรอนิกส์ บมจ. สตาร์ส ไมโครอิเล็กทรอนิกส์ บจ.แม็กซิม อินทริเกรดเต็ด โปรดักส์ (ประเทศไทย) บจ.ไมโครชิพ เทคโนโลยี (ประเทศไทย) บจ.โรม อินทิเกรเต็ด ซิสเต็มส์ (ประเทศไทย) เป็นต้น ซึ่งส่วนใหญ่เป็นบริษัทข้ามชาติหรือกิจการร่วมทุนในเครือ (Subsidiary) ของบริษัทผู้ผลิตชิ้นส่วนต้นน้ำในต่างประเทศ (อาทิ Intel AMD Freescale IBM Spansion ของสหรัฐอเมริกา Siemens Infineon ของเยอรมนี ST Microelectronics ของฝรั่งเศส Sony Toshiba Renesas Fujitsu ของญี่ปุ่น เป็นต้น) จะมีความแข็งแกร่งด้านเงินทุน และมีความได้เปรียบมากกว่าในด้านเทคโนโลยี และด้านวิจัยผลิตภัณฑ์ ขณะที่ผู้ผลิตแผงวงจรไฟฟ้าสัญชาติไทยส่วนใหญ่เป็น SME (สัดส่วน 30% ของผู้ผลิต IC ทั้งหมดในไทย) ที่ดำเนินธุรกิจในลักษณะรับจ้างผลิต (Subcontractor)

- การผลิตของไทยยังขาดเทคโนโลยีต้นน้ำซึ่งมีต้นทุนสูงในการวิจัยและพัฒนา จึงต้องพึ่งพิงการนำเข้าวัตถุดิบและเทคโนโลยีค่อนข้างสูง ส่วนใหญ่ทำได้เพียงการผลิตขั้นกลางน้ำของห่วงโซ่อุปทานโลก โดยเน้นการประกอบแผงวงจรไฟฟ้า (IC packaging) ซึ่งเป็นขั้นตอนการผลิตที่พึ่งพาแรงงาน แต่ปัจจุบันความได้เปรียบด้านค่าแรงของไทยลดลง อีกทั้งการพัฒนาด้านบุคลากรและเทคโนโลยีของไทยยังก้าวไม่ทันคู่แข่งหลายประเทศในเอเชีย อาทิ จีน ไต้หวัน สิงคโปร์ มาเลเซีย ทำให้ศักยภาพการแข่งขันของไทยต่ำลง และอาจนำไปสู่การปรับแผนกระจายการลงทุนใหม่ๆ ของบริษัทข้ามชาติไปยังแหล่งผลิตอื่นที่มีความได้เปรียบด้านต้นทุน โดยปัจจุบันไทยมีส่วนแบ่งตลาดเพียง 1.1% ของมูลค่าส่งออก IC ทั้งหมดของโลก (ข้อมูลปี 2562) และเป็นผู้ส่งออก IC อันดับ 14 ของโลก

สถานการณ์ที่ผ่านมา

อุตสาหกรรมอิเล็กทรอนิกส์ของไทยเน้นการส่งออกเป็นหลัก โดยไทยเป็นหนึ่งในประเทศที่เป็นฐานการผลิตของบริษัทข้ามชาติ

ช่วงปี 2554-2562 มูลค่าส่งออก HDD และ IC ของไทยเติบโตเฉลี่ย 10.9% ต่อปี (CAGR) และหดตัว 0.5% ต่อปี (CAGR) ตามลำดับ

- อุตสาหกรรม HDD มูลค่าส่งออกเติบโตโดดเด่นกว่าอิเล็กทรอนิกส์ประเภทอื่น เนื่องจากไทยเป็นฐานการผลิตเพื่อส่งออกที่สำคัญของบริษัทต่างชาติที่เข้ามาขยายการลงทุนในไทยอย่างต่อเนื่อง โดยสถานการณ์เปลี่ยนแปลงที่สำคัญในแต่ละช่วงที่ผ่านมามีดังนี้

- ช่วงปี 2554-2562: อุตสาหกรรม HDD ในไทยเผชิญปัญหาน้ำท่วมใหญ่ช่วงปลายปี 2554 ทำให้การผลิตและการขนส่ง HDD และส่วนประกอบในไทยหยุดชะงัก ส่งผลให้ปริมาณ HDD ในตลาดโลกตึงตัว เนื่องจากไทยเป็นฐานการผลิตใหญ่ของโลก ผู้ผลิตข้ามชาติจึงมีนโยบายกระจายฐานการลงทุนไปยังประเทศอื่นในอาเซียนมากขึ้น อาทิ Toshiba ขายกิจการ HDD ทั้งหมดในไทยให้กับ Western Digital (WD) และย้ายฐานการผลิตไปยังฟิลิปปินส์ ส่วน WD ย้ายฐานการผลิต HDD บางส่วนไปยังมาเลเซีย เพื่อกระจายความเสี่ยงจากภัยพิบัติทางธรรมชาติที่อาจก่อให้เกิดปัญหาขาดแคลนชิ้นส่วน (Supply disruption) หากพึ่งพาฐานผลิตที่เดียวมากเกินไป ส่งผลให้ดัชนีผลผลิต (MPI) ของอุตสาหกรรม HDD ในไทยช่วงปี 2554-2559 ลดลงต่อเนื่อง สวนทางกับมูลค่าส่งออก HDD ที่เติบโตจากผลของราคาที่เพิ่มขึ้นในช่วงที่อุปทานใหม่ยังเข้าสู่ตลาดไม่มาก และราคาที่เพิ่มขึ้นตามขนาด/ความจุในการเก็บข้อมูลที่สูงขึ้น อย่างไรก็ตาม ช่วงปี 2560-2562 ภาวะอุตสาหกรรม HDD ของไทยปรับดีขึ้นอย่างชัดเจน ผลจากการเปลี่ยนแปลงนโยบายผู้ผลิตรายใหญ่ของโลกอย่าง WD และ Seagate (WD และ Seagate มีส่วนแบ่งตลาดรวมกัน 80% ของปริมาณจำหน่าย HDD ทั่วโลก; ภาพที่ 9) ที่ต้องการให้ไทยเป็นฐานการผลิต HDD เพื่อส่งออกเป็นหลัก โดยทยอยปิดฐานการผลิต HDD ในมาเลเซียและจีน และขยายกำลังการผลิต HDD ในไทยแทน อย่างไรก็ตาม ทิศทางดังกล่าวสวนทางกับการชะลอตัวของความต้องการใช้ HDD ในตลาดโลก พิจารณาจากปริมาณจำหน่าย PC ของโลกที่ลดลงอย่างต่อเนื่องมาตั้งแต่ปี 2555-2561 จากความต้องการใช้ในสำนักงานที่หันไปเน้น Notebook มากขึ้น และบางส่วนถูกทดแทนด้วย Smartphone และ Tablet ซึ่งมักใช้ SSD เป็นอุปกรณ์จัดเก็บข้อมูลแทน HDD ขณะที่อุตสาหกรรม HDD ในไทยมีการพัฒนาการผลิตไปสู่ Hybrid HDD ที่มีน้ำหนักเบาและคุณภาพใกล้เคียง SSD เพื่อใช้ใน Notebook และ Tablet รวมทั้งมีการพัฒนา HDD ที่มีความจุขนาดใหญ่เพื่อรองรับระบบ Cloud computing จึงช่วยให้ HDD ของไทยสามารถรักษาส่วนแบ่งตลาดส่งออกได้ต่อเนื่อง

- 2563: อุตสาหกรรม HDD หดตัวสะท้อนจากดัชนี MPI ที่ลดลง 2.8% สอดคล้องกับมูลค่าส่งออกที่หดตัว 2.0% มีมูลค่า 1.07 หมื่นล้านดอลลาร์สหรัฐฯ (แต่ยังถือว่ายังอยู่ในระดับสูงเกิน 1 หมื่นล้านดอลลาร์สหรัฐฯ 4 ปีติดต่อกัน) ตามภาวะเศรษฐกิจโลกที่ซบเซาจากการแพร่ระบาดของ COVID-19 และการชะลอตัวของตลาด HDD ทั่วโลก พิจารณาจากยอดจำหน่าย PC โลก (ส่วนใหญ่ใช้ HDD เป็นอุปกรณ์จัดเก็บข้อมูล) ที่เติบโตเพียง 1.8% เมื่อเทียบกับยอดจำหน่าย Notebook ทั่วโลกที่เติบโตถึง 22.5% (Trend Force, January 2021) เนื่องจากความต้องการใช้คอมพิวเตอร์ในสำนักงานที่หันไปเน้น Notebook มากขึ้น เพื่อรองรับการทำงานจากบ้าน (Work from Home) รวมถึงการศึกษาผ่านระบบออนไลน์

- อุตสาหกรรม IC ของไทย สถานการณ์เปลี่ยนแปลงที่สำคัญมีดังนี้

- ช่วงปี 2554-2562: อุตสาหกรรม IC ของไทยได้รับผลกระทบจากน้ำท่วมใหญ่ช่วงปลายปี 2554 ทำให้ฐานการผลิต IC บางส่วนหยุดชะงักชั่วคราว แต่การผลิตฟื้นตัวค่อนข้างช้า ลูกค้าบางส่วนจึงหันไปสั่งซื้อจากแหล่งผลิตอื่นแทน นอกจากนี้ ตลาดโลกยังซบเซาตามภาวะเศรษฐกิจโลกที่ชะลอตัว โดยเฉพาะตลาดจีน ส่งผลให้มูลค่าส่งออก IC ปี 2554 และปี 2555 ลดลง 1.9% และ 15.4% ตามลำดับ ก่อนจะกลับมาเติบโตได้ในปี 2556 ที่ 7.9% อย่างไรก็ตาม การส่งออก IC ของไทยในปี 2557-2559 เติบโตในอัตราที่ลดลงถึงหดตัวเล็กน้อย (4.0% 3.0% และ -1.2% ตามลำดับ) โดยมีปัจจัยกดดันจาก (1) อุตสาหกรรมอิเล็กทรอนิกส์โลกอยู่ในภาวะผันผวน ทำให้ผู้ผลิตสินค้าอิเล็กทรอนิกส์ต้องบริหารจัดการสต็อกสินค้าและวัตถุดิบเซมิคอนดักเตอร์อย่างระมัดระวัง พิจารณาจากยอดจำหน่ายเซมิคอนดักเตอร์โลกช่วงปี 2557-2559 เติบโตเฉลี่ยเพียง 3.4% ต่อปี (เทียบกับปี 2553-2556 เติบโตเฉลี่ย 9.3% ต่อปี) และ (2) ผู้ผลิตแผงวงจรไฟฟ้าและส่วนประกอบ รวมทั้งคู่ค้าที่เป็นผู้ผลิตสินค้าอิเล็กทรอนิกส์บางรายในไทยย้ายฐานการผลิตไปประเทศอื่น[3] ช่วงปี 2560-2562 อุตสาหกรรม IC ของไทยเคลื่อนไหวตามทิศทางตลาดเซมิคอนดักเตอร์โลก โดยสินค้าอิเล็กทรอนิกส์โลกเข้าสู่ภาวะเฟื่องฟูในปี 2560-2561 ตามการฟื้นตัวของเศรษฐกิจโลกและการเปลี่ยนผ่านสู่สังคมเชื่อมต่ออินเตอร์เน็ต ส่งผลให้ความต้องการสินค้าอิเล็กทรอนิกส์โลกเติบโต หนุนให้ตลาดเซมิคอนดักเตอร์ฟื้นตัวและเริ่มกลับมาสะสมสต็อกรอบใหม่ทำสถิติสูงสุดเป็นประวัติการณ์ในปี 2561 (ภาพที่ 15) อย่างไรก็ตาม ในปี 2562 ยอดจำหน่ายเซมิคอนดักเตอร์โลกกลับมาหดตัว ผลจากสงครามการค้าระหว่างสหรัฐฯ และจีน[4] ที่ส่งผลกระทบเป็นวงกว้างไปทั่วโลก กดดันให้เศรษฐกิจโลกชะลอตัว และความต้องการสินค้าอิเล็กทรอนิกส์ทั่วโลกลดลง มูลค่าส่งออก IC ของไทยจึงยังมีทิศทางเติบโตไม่แน่นอน โดยในปี 2560 และ 2561 เติบโตที่ 7.1% และ 0.8% ตามลำดับ และหดตัว 8.9% ในปี 2562

- ปี 2563: อุตสาหกรรม IC ของไทยซบเซา สะท้อนจากดัชนี MPI ที่ขยายตัวเพียง 1.0% ขณะที่มูลค่าส่งออกหดตัว 5.7% มีมูลค่า 7.16 พันล้านดอลลาร์สหรัฐฯ ผลกระทบจากการขาดแคลนวัตถุดิบซึ่งเป็นปัญหาด้าน Supply disruption จากการแพร่ระบาดของ COVID-19 ทำให้หลายประเทศที่เป็นซัพพลายเออร์ เช่น จีนและเกาหลีใต้ รวมถึงประเทศคู่ค้าประกาศปิดประเทศชั่วคราว กระทบต่อการผลิตและการขนส่ง โดยเฉพาะในช่วงไตรมาส 4/2563 เซมิคอนดักเตอร์ซึ่งเป็นวัตถุดิบสำคัญในการผลิต IC ประสบปัญหาการขาดแคลนรุนแรงมากขึ้น เนื่องจากความต้องการสินค้าอิเล็กทรอนิกส์พุ่งสูงขึ้น โดยยอดจำหน่ายเซมิคอนดักเตอร์ทั่วโลกเติบโต 6.0% (เทียบกับปี 2562 ที่หดตัว 12.3%) ซึ่งเป็นผลจากวิกฤต COVID-19 ทำให้หลายประเทศใช้มาตรการ Lockdown ประชาชนต้องทำงานและเรียนที่บ้าน ในขณะที่การเพิ่มอุปทานเซมิคอนดักเตอร์ไม่ง่ายนัก เนื่องจากต้องใช้เงินลงทุนสูงและใช้เวลาหลายปีในการขยายกำลังการผลิต

แนวโน้มอุตสาหกรรม

อุตสาหกรรมอิเล็กทรอนิกส์ของไทยปี 2564-2566 คาดว่าจะกลับมาขยายตัว ตามการฟื้นตัวของภาวะเศรษฐกิจโลก (IMF คาดเศรษฐกิจโลกจะเติบโต 5.5% ในปี 2564 และ 4.2% ในปี 2565) ผลจากมาตรการกระตุ้นเศรษฐกิจของหลายประเทศ และความสำเร็จในการคิดค้นวัคซีน COVID-19 ซึ่งทยอยฉีดให้กับประชาชนไปแล้วในหลายประเทศทั่วโลกตั้งแต่ปลายปี 2563 น่าจะช่วยให้สถานการณ์การแพร่ระบาดคลี่คลายลงโดยลำดับ ประกอบกับ สต็อกสินค้าอิเล็กทรอนิกส์ที่อยู่ในระดับต่ำจากความต้องการที่เพิ่มขึ้นในช่วง Lockdown ของหลายประเทศ ส่งผลให้มีการกลับมาผลิตเพื่อสะสมสต็อกมากขึ้น สำหรับแนวโน้มอุตสาหกรรม HDD และ IC ของไทยมีรายละเอียดดังนี้

- ปี 2564-2566 การผลิต HDD มีแนวโน้มเติบโตเล็กน้อย ขณะที่มูลค่าส่งออกจะเติบโตเฉลี่ย 3.0-4.0% ต่อปี จากปัจจัยบวก ได้แก่ (1) ความต้องการ HDD ที่มีความจุสูง (ขนาด 3.5 นิ้ว) ยังคงขยายตัวต่อเนื่อง เพื่อรองรับความต้องการใช้งาน Cloud computing และ Data center ในการจัดการกับ Big data ที่เพิ่มขึ้นอย่างรวดเร็ว โดยเฉพาะผลจากการแพร่ระบาดของ COVID-19 กระตุ้นให้การใช้งานบนระบบ Cloud computing เติบโตดี[5] รองรับการทำงานและการศึกษาระยะไกล และ (2) ผู้ผลิต HDD ยังคงพัฒนาเทคโนโลยีการผลิตอย่างต่อเนื่องเพื่อยืดอายุการใช้งาน และพัฒนาให้มีความจุขนาดใหญ่เพื่อรองรับข้อมูลที่เพิ่มขึ้นอย่างรวดเร็ว ซึ่งจะส่งผลให้ราคา HDD ต่อความจุข้อมูลลดลงตามไปด้วย โดยอาศัยเทคโนโลยีการผลิต/บันทึกข้อมูลแบบใหม่ อาทิ Helium Hard Drive[6], Shingled Magnetic Recording (SMR)[7], Heat-Assisted Magnetic Recording (HAMR)[8] และ Microwave-Assisted Magnetic Recording (MAMR)[9] ซึ่งจะช่วยให้การส่งออก HDD ของไทยยังสามารถรักษาส่วนแบ่งตลาดได้ต่อเนื่อง อย่างไรก็ตาม อุตสาหกรรม HDD ของไทยยังคงเผชิญปัจจัยท้าทายที่จะจำกัดโอกาสการเติบโต ได้แก่ (1) ความต้องการใช้ HDD ใน PC ที่มีแนวโน้มลดลงในตลาดโลก โดย IDC (September 2020) คาดยอดจำหน่าย PC ในตลาดโลกจะลดลงเฉลี่ย 2.0-4.0% ในช่วงปี 2564-2566 และ (2) การเข้ามาแย่งตลาดของอุปกรณ์จัดเก็บข้อมูลประเภทอื่นซึ่งเป็นสินค้าทดแทน อาทิ SDD ที่เข้ามาแทนที่ HDD ขนาด 1.8 นิ้ว (ปัจจุบันไม่มีจำหน่ายในตลาดแล้ว) และขนาด 2.5 นิ้ว ที่นิยมใช้เป็นอุปกรณ์จัดเก็บข้อมูลใน Notebook และอุปกรณ์อิเล็กทรอนิกส์แบบพกพา ทำให้ยอดจำหน่าย HDD ในกลุ่มนี้มีแนวโน้มลดลงเรื่อยๆ (ภาพที่ 18) นอกจากนี้ ยังมีอุปกรณ์ Tape drive ซึ่งมีความทนทานและช่วยลดต้นทุนในการจัดเก็บ/สำรองข้อมูลแบบถาวร เหมาะสำหรับข้อมูลที่ไม่ต้องการเรียกใช้บ่อยสามารถนำมาใช้ทดแทน HDD สำหรับ Server และ ระบบ Cloud computing (ภาพที่ 20)

- ปี 2564-2566 การผลิต IC มีแนวโน้มเติบโตดี ขณะที่มูลค่าส่งออกคาดว่าจะกลับมาเติบโตเฉลี่ย 6.0-7.0% สอดคล้องกับ World Semiconductor Trade Statistics (WSTS) ที่คาดว่ายอดจำหน่ายเซมิคอนดักเตอร์โลกจะเติบโต 8.4% ในปี 2564 เร่งขึ้นจาก 6.0% ในปี 2563 (ภาพที่ 21) ขณะที่ Semiconductor Equipment Association of Japan (SEAJ) คาดมูลค่าตลาด Semiconductor Manufacturing Equipment ของบริษัทญี่ปุ่นที่มีฐานการผลิตในประเทศญี่ปุ่นและต่างประเทศจะเติบโต 7.3% และ 5.2% ในปี 2564 และ 2565 ตามลำดับ ต่อเนื่องจาก 8.2% ในปี 2563 (ภาพที่ 22) เป็นผลมาจาก (1) หลายประเทศใช้มาตรการ Lockdown ทำให้ประชาชนต้องทำงานและเรียนที่บ้าน ในช่วงการระบาดของ COVID-19 ทั่วโลก หนุนให้อุปกรณ์อิเล็กทรอนิกส์ อาทิ PCs Notebooks Tablets Games consoles และ Smartphones เติบโตดี และ (2) การพัฒนาเทคโนโลยีใหม่ๆ ตาม Megatrends ของโลก อาทิ (a) การพัฒนาเทคโนโลยีในรถยนต์ โดยเฉพาะการผลิตรถยนต์ไฟฟ้าและยานยนต์อัตโนมัติที่ต้องใช้ระบบซอฟต์แวร์มากขึ้น ทำให้มีความต้องการ IC ในรถยนต์มากถึง 150 ประเภท จากรถยนต์ทั่วไปที่ใช้ IC อย่างน้อย 40 ประเภท และ (b) Smartphone รุ่นใหม่ที่เชื่อมต่อสัญญาณ 5G ต้องใช้ IC ในปริมาณมากกว่า Smartphone รุ่นเชื่อมต่อสัญญาณ 4G ถึง 40% ทั้งนี้ คาดว่าเทคโนโลยีสื่อสารโทรคมนาคม 5G จะพัฒนาและแพร่หลายไปอย่างรวดเร็วโดยเฉพาะประเทศพัฒนาแล้ว โดยคาดว่าเงินลงทุนโครงสร้างพื้นฐานเครือข่าย 5G ทั่วโลกในปี 2564 จะเพิ่มขึ้น 19% (Gartner, July 2020) ซึ่งจะรองรับเทคโนโลยี Internet of Things (IoT) ได้มากยิ่งขึ้น ส่งผลให้ความต้องการใช้สินค้าอิเล็กทรอนิกส์ โดยเฉพาะ IC มีแนวโน้มเพิ่มขึ้นต่อเนื่อง อย่างไรก็ตาม ความต้องการสินค้าอิเล็กทรอนิกส์ที่เพิ่มขึ้นอย่างรวดเร็วในช่วงปลายปี 2563 ส่งผลให้เกิดปัญหาขาดแคลน IC แต่คาดว่าปัญหาดังกล่าวจะทยอยคลี่คลายตั้งแต่ไตรมาส 2/2564 จากการเร่งลงทุนและขยายกำลังการผลิตของประเทศผู้นำด้านเทคโนโลยี (Box 1)

Box 1

Box 1

ปัญหาขาดแคลนแผงวงจรไฟฟ้าคาดว่าจะค่อยๆ คลี่คลายลงตั้งแต่ไตรมาส 2/2564 จากการเร่งลงทุนและขยายกำลังการผลิตของประเทศผู้นำด้านเทคโนโลยี

ปัญหาขาดแคลนแผงวงจรไฟฟ้า (IC) หรือ Chips ที่เกิดขึ้นตั้งแต่ปลายปี 2563 ซึ่งเป็นผลของอุปสงค์ในตลาดโลกที่เร่งตัวจาก (1) ความต้องการอุปกรณ์อิเล็กทรอนิกส์ที่เพิ่มขึ้นอย่างมาก เนื่องจากความจำเป็นที่ต้องสื่อสารทางไกลจากการทำงานและเรียนที่บ้าน ท่ามกลางมาตรการรักษาระยะห่างทางสังคม (Social distancing) จากการแพร่ระบาดของ COVID-19 และ (2) การพัฒนาอุปกรณ์อิเล็กทรอนิกส์เพื่อรองรับเทคโนโลยี 5G และยานยนต์อัจฉริยะ ทำให้ความต้องการ IC เพิ่มขึ้นอย่างมาก ขณะที่ยังมีข้อจำกัดด้านอุปทานจาก (1) การผลิตเซมิคอนดักเตอร์ซึ่งเป็นวัตถุดิบในการผลิต IC ยังไม่เพียงพอ เนื่องจากต้องใช้เงินลงทุนสูงและใช้เวลาในการสร้างโรงงานใหม่/ขยายกำลังการผลิต ซึ่งมีกระบวนการที่ซับซ้อนต้องอาศัยความชำนาญและเทคโนโลยีขั้นสูง ตั้งแต่การสกัดซิลิกอน ไปจนถึงขั้นตอนการผลิตเวเฟอร์และผลิตเซมิคอนดักเตอร์ประเภทต่างๆ (2) ผู้ผลิตที่มีศักยภาพทางด้านเทคโนโลยีและต้นทุนการผลิตยังมีจำนวนไม่มากนัก โดยกระจุกตัวอยู่กับผู้ผลิตรายใหญ่เพียง 2 ราย ได้แก่ Taiwan Semiconductor Manufacturing (TSMC) สัญชาติไต้หวัน ส่วนแบ่งตลาด 54% ของมูลค่าตลาด IC โลก และ GLOBAL FOUNDRIES สัญชาติสหรัฐฯ ส่วนแบ่งตลาด 11% (BottomLiner 2016) และ (3) ผู้ผลิตสินค้าอิเล็กทรอนิกส์และผู้ผลิตรถยนต์บางรายเริ่มกักตุน IC เพื่อลดความเสี่ยงจากการขาดแคลนชิ้นส่วนสำคัญ

อย่างไรก็ตาม

วิจัยกรุงศรีคาดว่าปัญหาขาดแคลน IC จะค่อยๆ ผ่อนคลายลงตั้งแต่ไตรมาส 2/2564 สอดคล้องกับสำนักวิจัย HIS_Markit (คาดการณ์เมื่อ มกราคม 2564) ที่คาดว่าปัญหาขาดแคลน IC สำหรับรถยนต์ ซึ่งจะทำให้การผลิตรถยนต์ในปี 2564 ลดลง 6.72 แสนคัน หรือคิดเป็นสัดส่วน 0.73% ของปริมาณผลิตรถยนต์ทั่วโลกในปี 2562 (91.8 ล้านคัน) จะเริ่มมีทิศทางดีขึ้นอย่างค่อยเป็นค่อยไปตั้งแต่ช่วงกุมภาพันธ์-มีนาคม 2564 เนื่องจากผู้ผลิต IC_ในหลายประเทศเริ่มขยายกำลังการผลิต นอกจากนี้ ในช่วงต้นปี 2564 รัฐบาลของประเทศผู้นำด้านเทคโนโลยีอิเล็กทรอนิกส์อาทิ จีน ไต้หวัน สหรัฐฯ และญี่ปุ่น ต่างเร่งสนับสนุนการลงทุนเพื่อขยายการผลิตเซมิคอนดักเตอร์ และ IC ภายในประเทศ ตัวอย่างเช่น Semiconductor Manufacturing International (SMI) ผู้ผลิต IC รายใหญ่ของจีนเร่งลงทุนขยายการผลิต IC เพิ่มอีก 45,000 Chips ต่อเดือน ส่วน TSMC และ United Microelectronics Corporation (UMC) ในไต้หวันเร่งลงทุนขยายการผลิตเพิ่มจากเดิมอีก 60% และ 50% ตามลำดับ (The Loadstar, the supply chain news link, United Kingdom, February 2021) โดยบริษัทผู้นำเทคโนโลยีรายใหญ่ในหลายประเทศ ได้แก่ CREE Inc (สหรัฐฯ) Sumitomo Electric Industries Ltd (ญี่ปุ่น) Sanan Optoelectronics Co. Ltd. (จีน) และ Electronics Technology Group Corp (จีน) กำลังลงทุนผลิตเซมิคอนดักเตอร์รุ่นที่ 3 (Third-generation semiconductors) ที่ผลิตจาก Silicon carbide และ Gallium nitride มีคุณสมบัติพิเศษทางกายภาพและทางเคมีที่ดีขึ้นเพื่อใช้ในการผลิตสินค้าเทคโนโลยีสูง เช่น รถยนต์ไฟฟ้า โดยเริ่มลงทุนผลิตในปี 2564 (Aljazeera.com) ขณะเดียวกัน ประเทศผู้นำทางเทคโนโลยี โดยเฉพาะสหรัฐฯ และจีนต่างเร่งสร้างความมั่นคงด้านวัตถุดิบในการผลิตสินค้าอิเล็กทรอนิกส์โดยกระจายแหล่งจัดซื้อ IC ไปยัง suppliers ทั่วโลกเพื่อเป็นแหล่งวัตถุดิบสำรอง พร้อมกับเพิ่มศักยภาพในการเป็นผู้นำด้านการพัฒนาเทคโนโลยีของตนเองโดยดึงดูดบริษัทผู้ผลิต IC รายใหญ่ของโลกเช่น TSMC ให้เข้าไปร่วมลงทุนฐานการผลิต IC ในรูปแบบโครงการ Public-private partnership (Bloomberg, January 2021 “The world is dangerously dependent on Taiwan for semiconductors”)

มุมมองวิจัยกรุงศรี

คาดว่ารายได้ของอุตสาหกรรมอิเล็กทรอนิกส์ของไทยปี 2564-2566 จะกลับมาขยายตัว ปัจจัยหนุนจากความต้องการสินค้าอิเล็กทรอนิกส์ที่เพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจโลก และการพัฒนาเทคโนโลยีสมัยใหม่ตาม Megatrends ของโลก

- ผู้ผลิตฮาร์ดิสก์ไดร์ฟและส่วนประกอบ: รายได้คาดว่าจะเติบโตตามความต้องการของประเทศคู่ค้า โดย HDD ที่มีความจุสูงจะเติบโตต่อเนื่อง เพื่อรองรับความต้องการใช้งาน Cloud_computing ที่เพิ่มขึ้น นอกจากนี้ ผู้ประกอบการยังพัฒนาการผลิตด้วยเทคโนโลยีใหม่ๆ อย่างต่อเนื่อง ซึ่งจะช่วยให้ไทยสามารถรักษาส่วนแบ่งตลาดไว้ได้ อย่างไรก็ตาม ผู้ผลิตยังคงเผชิญปัจจัยที่จำกัดการเติบโตจากความต้องการ HDD ที่มีแนวโน้มลดลงตามยอดจำหน่าย PC ในตลาดโลก รวมถึง HDD มีแนวโน้มถูกทดแทนด้วย SSD มากขึ้น ขณะที่ผู้ประกอบการ Subcontractor จำเป็นต้องพัฒนาการผลิตให้ทันเทคโนโลยีที่เปลี่ยนแปลงอย่างรวดเร็ว โดยอาจต้องลงทุนเพิ่มเติม ส่งผลให้ต้นทุนการผลิตสูงขึ้น และคาดว่าจะไม่สามารถผลักภาระต้นทุนได้มากนักจากอำนาจการต่อรองที่ต่ำกว่า ซึ่งอาจเป็นปัจจัยกดดันมาร์จินของผู้ประกอบการ Subcontractor

- ผู้ผลิตแผงวงจรไฟฟ้าและส่วนประกอบ: คาดว่ามูลค่าส่งออก IC จะทยอยเติบโต ปัจจัยหนุนจากยอดจำหน่ายเซมิคอนดักเตอร์โลกที่คาดว่าจะขยายตัวดี เป็นผลมาจากการระบาดของ COVID-19 ที่ผลักดันให้ความต้องการอุปกรณ์อิเล็กทรอนิกส์โดยเฉพาะด้าน Internet of Things (IoT) และ Data Center เพิ่มขึ้น นอกจากนี้ การพัฒนายานยนต์อัจฉริยะและการสื่อสารโทรคมนาคม 5G ที่มีแนวโน้มรุดหน้าและแพร่หลายไปอย่างรวดเร็ว (พิจารณาจากเงินลงทุนโครงสร้างพื้นฐานเครือข่าย 5G ทั่วโลกในระยะข้างหน้ามีแนวโน้มเพิ่มขึ้นอย่างมีนัยสำคัญ ซึ่งจะรองรับเทคโนโลยี IoT ได้มากยิ่งขึ้น) ส่งผลให้ความต้องการใช้สินค้าอิเล็กทรอนิกส์โดยเฉพาะ IC มีแนวโน้มเพิ่มขึ้นต่อเนื่อง อย่างไรก็ตาม ผู้ประกอบการ IC และ Subcontractor ในไทยจำเป็นต้องเร่งพัฒนาการผลิตให้ทันเทคโนโลยีที่เปลี่ยนแปลงอย่างรวดเร็วเพื่อรองรับความต้องการ IC ที่มีความซับซ้อนมากขึ้น จึงอาจมีค่าใช้จ่ายในการลงทุนเพิ่มขึ้น ขณะที่คู่แข่งอย่างเวียดนามมีความได้เปรียบจากต้นทุนแรงงานที่ต่ำกว่าและมีการพัฒนาการผลิตสูงขึ้นเป็นลำดับ อาจบั่นทอนความสามารถในการแข่งขันและผลประกอบการของอุตสาหกรรม IC ของไทย ซึ่งมีลักษณะรับจ้างผลิตและพึ่งพาแรงงานสูง

- ผู้ผลิตวงจรพิมพ์และส่วนประกอบ: รายได้มีแนวโน้มเติบโตตามมูลค่าส่งออก ผลจากการเปลี่ยนผ่านเทคโนโลยีสินค้าไฮเทค (อาทิ รถยนต์ สินค้าอิเล็กทรอนิกส์ เครื่องจักร เครื่องใช้ไฟฟ้า) ไปสู่ระบบการทำงานอัจฉริยะโดยใช้ปัญญาประดิษฐ์ (Artificial Intelligence: AI) และเชื่อมต่อกับอุปกรณ์ต่างๆ ผ่านเครือข่ายอินเตอร์เน็ต หรือ IoT ส่งผลให้มีความต้องการสินค้าอิเล็กทรอนิกส์ประเภทวงจรพิมพ์ (Print Circuit Board: PCB) เพิ่มขึ้นต่อเนื่อง อย่างไรก็ตาม ลักษณะของการดำเนินธุรกิจที่เป็นการรับจ้างผลิต และพึ่งพาแรงงานสูง ทำให้ผู้ประกอบการในไทย โดยเฉพาะ Subcontractor ค่อนข้างเสียเปรียบด้านต้นทุนการผลิตจากค่าจ้างแรงงานไทยที่อยู่ในระดับสูงเมื่อเทียบกับคู่แข่ง เช่น จีน เวียดนาม และฟิลิปปินส์ ซึ่งจะมีผลกดดันศักยภาพการแข่งขันในตลาดโลก

[1] ข้อตกลง Plaza.Accord เกิดขึ้นเมื่อปี 2528 ซึ่งเป็นผลจากทั่วโลกได้รับผลกระทบจากนโยบายเศรษฐกิจผ่อนปรนของรัฐบาลญี่ปุ่นหนุนให้เงินเยนอ่อนค่า ทำให้ญี่ปุ่นส่งออกได้มากและเกินดุลการค้าทั่วโลก ประเทศสมาชิกกลุ่ม G5 อื่น ประกอบด้วย สหรัฐอเมริกา อังกฤษ เยอรมนี และฝรั่งเศส จึงกดดันให้ญี่ปุ่นปรับค่าเงินเยนให้แข็งค่าขึ้น ส่งผลให้ต้นทุนการผลิตสูงขึ้นจนบริษัทสัญชาติญี่ปุ่นต้องย้ายฐานการผลิตออกนอกประเทศ เพื่อลดต้นทุนการผลิตและรักษาความได้เปรียบในการแข่งขัน

[2] SSD.คือ อุปกรณ์จัดเก็บข้อมูลชนิดหนึ่ง ซึ่งมีส่วนประกอบสำคัญ อาทิ ชิปหน่วยความจำ และชิปคอนโทรลเลอร์สำหรับควบคุมการทำงาน โดยมีรูปแบบการบันทึกข้อมูลแบบ Flash memory ขณะที่ HDD ใช้จานแม่เหล็กในการบันทึกข้อมูล ทำให้ SSD มีขนาดเล็ก น้ำหนักเบา เข้าถึงข้อมูลได้เร็ว และอายุการใช้งานนานกว่า HDD

[3] อาทิ บจ.ซันโย เซมิคอนดักเตอร์ (ประเทศไทย) ย้ายฐานการผลิตไปยังฟิลิปปินส์ บจ.แม็กซอน ซิสเต็ม (ประเทศไทย) ย้ายฐานการผลิตชิ้นส่วนโทรศัพท์มือถือไปกัมพูชา และ บจ. แอลจี อีเล็กทรอนิคส์ (ประเทศไทย) ย้ายฐานการผลิตทีวีจอแบนไปยังเวียดนาม

[4] สหรัฐฯ เรียกเก็บภาษีนำเข้า IC และ Semiconductor จากจีนเพิ่มขึ้นจากอัตรา 10% เป็น 25% ตั้งแต่เดือนสิงหาคม 2561 ขณะที่จีนตอบโต้สหรัฐฯ ด้วยการเก็บภาษีในหมวดสินค้าดังกล่าวเพิ่มขึ้นเช่นกันที่อัตรา 25%.จากเดิม 10% มีผลตั้งแต่เดือนกันยายน 2561

[5] Gartner คาดการณ์ (กันยายน 2563) การลงทุน Infrastructure-as-a-service (laaS) (เป็นการบริการบนระบบ Cloud computing) ปี 2563 จะเติบโต 13.4% คิดเป็นมูลค่า 5.14 หมื่นล้านเดอลลาร์สหรัฐฯ และปี 2564 จะเติบโต 27.6% มูลค่า 6.43 หมื่นล้านดอลลาร์สหรัฐฯ

[6] Helium Hard Drive คือ ฮาร์ดดิสก์ที่บรรจุด้วยก๊าซ Helium แทนอากาศ ช่วยให้ Spindle motor ที่ใช้หมุนแผ่นจานแม่เหล็กใช้พลังงานลดลง 49% ความร้อนน้อยลง 4 องศาเซลเซียส และช่วยให้การหมุนของแผ่นจานแม่เหล็กแกว่งตัวน้อยลง จึงสามารถใช้แผ่นจานแม่เหล็กที่บางกว่าปกติและวางใกล้กันได้มากขึ้น ทำให้ติดตั้งจานแม่เหล็กได้มากกว่า 8 แผ่น จากเดิมเพียง 5 แผ่น ทำให้สามารถบันทึกข้อมูลได้มากขึ้น

[7] Shingled Magnetic Recording (SMR) คือ การบันทึกข้อมูลโดยแบ่ง Track (ร่องบนจานบันทึกที่ใช้บรรจุข้อมูล) ออกเป็นส่วนย่อยๆ และจัดเรียง Track ข้อมูลเหลื่อมซ้อนกันคล้ายกระเบื้องมุงหลังคา ทำให้แผ่นจานแม่เหล็กแต่ละแผ่นสามารถบันทึกข้อมูลได้มากขึ้น 1.4 Tb ต่อตารางนิ้ว

[8] Heat-Assisted Magnetic Recording (HAMR) คือ การบันทึกข้อมูลด้วยหัวอ่าน/เขียนที่มีชุดยิงแสงเลเซอร์ทำหน้าที่ให้ความร้อน เพื่อเปลี่ยนสถานะของอนุภาคแม่เหล็ก (โลหะผสมเหล็กแพลตินัม (FePt)) บนแผ่นจานแม่เหล็กให้เล็กลง ทำให้สามารถบันทึกข้อมูลได้มากถึง 5Tb ต่อตารางนิ้ว แต่มีข้อเสียจากแสงเลเซอร์ที่ให้ความร้อนถึง 400 องศาเซลเซียสจะทำให้อายุการใช้งานไม่นานนัก

[9] Microwave-Assisted Magnetic Recording (MAMR) การบันทึกข้อมูลโดยใช้ Spin-Torque Oscillator หรือ STO ทำหน้าที่สร้างคลื่นไมโครเวฟฉายลงบนแผ่นจานแม่เหล็ก เพื่อเปลี่ยนสถานะของอนุภาคแม่เหล็กบนแผ่นจานแม่เหล็กให้เล็กลง ทำให้สามารถบันทึกข้อมูลได้สูงถึง 4 Tb ต่อตารางนิ้ว