ในโลกของการลงทุน กลยุทธ์ที่สำคัญอย่างหนึ่งที่จะช่วยให้เราประสบความสำเร็จในการลงทุนได้ตามเป้าหมายที่วางไว้ คือ การทำ "Asset Allocation" หรือการ

จัดพอร์ตการลงทุน โดยการกระจายเงินไปลงทุนในหลายสินทรัพย์ตามสัดส่วนที่เหมาะสม เพื่อช่วยกระจายความเสี่ยงและลดความผันผวนของการลงทุนในระยะยาว

Asset Allocation คืออะไร

Asset Allocation คือ การการจายตวามเสี่ยงในการลงทุนไปในสินทรัพย์ที่หลากหลาย ในสัดส่วนการลงทุนที่ตัวเรารับความเสี่ยงได้ ลองคิดดูว่าหากเราลงทุนแบบมีการกระจุกตัวอยู่เพียงสินทรัพย์เดียว แล้วสินทรัพย์นั้นเกิดราคาตกอย่างหนัก ก็จะทำให้เราพลาดโอกาสลงทุนในสินทรัพย์อื่นที่ให้ผลตอบแทนดีกว่า แต่หากเราทำ Asset Allocation โดยวางแผนให้มีการกระจายความเสี่ยงอย่างเหมาะสม ให้อยู่ในระดับความเสี่ยงที่เรารับไหว และยังมีโอกาสสร้างผลตอบแทนตามที่เราคาดหวังได้ ก็เป็นการเพิ่มโอกาสให้เราสามารถไปถึงเป้าหมายการลงทุนตามที่ตั้งใจไว้ได้

วันนี้ Krungsri The COACH จะมาแนะนำ แนวทางการวางแผนสัดส่วนการลงทุนด้วยวิธี Asset Allocation ให้เหมาะสมกับแต่ละช่วงอายุกัน

การทำ Asset Allocation ต้องคำนึงปัจจัยอะไรบ้าง?

หลักการในการจัด Asset Allocation มี 3 เรื่องที่ต้องพิจารณา ได้แก่

- ผลตอบแทนที่เราต้องการ

- ความเสี่ยงที่เรารับได้

- ระยะเวลาการลงทุน

ถ้าเราต้องการผลตอบแทนสูง สามารถรับความเสี่ยงได้สูง และมีระยะเวลาลงทุนนาน เราสามารถจัดพอร์ตการลงทุนที่เน้นไปที่สินทรัพย์ที่มีความเสี่ยงสูง เช่น หุ้น ในสัดส่วนที่สูงขึ้นได้ แต่หากเรายิ่งมีระยะเวลาลงทุนสั้น เราอาจจะต้องเน้นความปลอดภัยของเงินลงทุนมากขึ้น ให้มีความผันผวนลดลง จึงคาดหวังผลตอบแทนได้ไม่สูงมากนัก ทำให้เราต้องจัดพอร์ตการลงทุนโดยเน้นสัดส่วนไปที่สินทรัพย์ที่มีความเสี่ยงค่อนข้างต่ำ-ปานกลางเป็นหลัก เช่น ตราสารหนี้ เป็นต้น

จัดพอร์ตการลงทุนตามช่วงอายุ ทำอย่างไร?

1. ช่วงวัยเรียน (อายุ < 23 ปี)

ช่วงวัยนี้เป็นช่วงที่เราอายุยังน้อย มีเวลาให้ทดลองและศึกษาการลงทุนในสไตล์ของตัวเอง จึงเป็นช่วงเวลาที่ดีที่จะเริ่มสร้างประสบการณ์ เรียนรู้ความเสี่ยงและความผันผวนของการลงทุนจากการเริ่มต้นด้วยเงินจำนวนน้อย ๆ ก่อน เพราะต่อให้เจอความผันผวนสูง ก็ยังไม่เสียหายมาก และยังมีระยะเวลาลงทุนอีกยาวนานให้กลับมาฟื้นตัว จึงสามารถเลือกจัดพอร์ตการลงทุนในสินทรัพย์เสี่ยงอย่าง หุ้น ได้ในสัดส่วนที่สูง

สัดส่วนการลงทุนที่แนะนำ (% ของจำนวนเงินลงทุนทั้งหมด)

- ตราสารหนี้ : 20%

- หุ้น : 80%

แต่หากรับความเสี่ยงได้สูงอาจเลือกลงทุนในหุ้น 100% หรือ 90% และตราสารหนี้ 10%

กองทุนแนะนำ :

กองทุน KF1MAX เน้นลงทุนในหุ้นเพื่อเน้นสร้างการเติบโต แต่ยังคงสัดส่วนในตราสารหนี้ โดยมีสัดส่วนการลงทุน ตราสารหนี้ 20% หุ้นและอื่น ๆ 80% พร้อมโอกาสสร้างผลตอบแทนและบริหารความเสี่ยง โดยมีความเสี่ยงปานกลางค่อนข้างสูงที่ระดับ 5

2. ช่วงวัยเริ่มทำงาน / ระดับพนักงาน (อายุ 23 - 30 ปี)

ในวัยนี้ เป็นวัยที่เริ่มมีรายได้มากขึ้น อาจมีความรู้และประสบการณ์การลงทุนที่มากขึ้น หรือเพิ่งเริ่มต้นลงทุนในช่วงวัยนี้จากการที่เริ่มมีรายได้เป็นของตัวเอง มีเงินเก็บออมบางส่วน หรืออาจกำลังมองหาช่องทางลดหย่อนภาษี จึงยังคงเป็นช่วงที่สามารถจัดพอร์ตการลงทุนสินทรัพย์เสี่ยงในสัดส่วนที่สูงได้ และด้วยจำนวนเงินลงทุนที่เริ่มมีมากขึ้น ก็เป็นโอกาสให้สามารถกระจายเงินลงทุนในหลายสินทรัพย์ได้มากขึ้น

สัดส่วนการลงทุนที่แนะนำ (% ของจำนวนเงินลงทุนทั้งหมด)

- ตราสารหนี้ : 20 - 30%

- หุ้น : 70 - 80%

กองทุนแนะนำ :

กองทุน KF1MAX เน้นลงทุนในหุ้นเพื่อเน้นสร้างการเติบโต แต่ยังคงสัดส่วนในตราสารหนี้ สัดส่วนการลงทุน ตราสารหนี้ 20% หุ้นและอื่น ๆ 80% พร้อมโอกาสสร้างผลตอบแทนและบริหารความเสี่ยง มีความเสี่ยงปานกลางค่อนข้างสูงที่ระดับ 5

3. ช่วงวัยกลางคน / ระดับพนักงานอาวุโส-ผู้บริหาร (อายุ 30 - 40 ปี)

ในวัยนี้เป็นวัยที่เริ่มมีความก้าวหน้ามั่นคงในชีวิตจากรายได้ที่สูงมากขึ้น แต่ก็มีภาระค่าใช้จ่ายที่มากขึ้น เช่น การซื้อบ้าน ผ่อนรถ วางแผนแต่งงาน เพราะเป็นวัยที่กำลังสร้างเนื้อสร้างตัว ทำให้คนวัยนี้เริ่มรับความเสี่ยงในการลงทุนได้น้อยลง จึงควรเน้นลงทุนในสินทรัพย์ที่ผันผวนน้อย ความเสี่ยงไม่สูงมากนัก เช่น ตราสารหนี้ หรือสินทรัพย์ทางเลือกที่ช่วยเพิ่มผลตอบแทนในช่วงตลาดขาลง เช่น ทองคำ และลดสัดส่วนการลงทุนในหุ้น เพราะมีความเสี่ยงสูง

สัดส่วนการลงทุนที่แนะนำ (% ของจำนวนเงินลงทุนทั้งหมด)

- ตราสารหนี้ : 30 - 40%

- หุ้น : 50 - 60%

- ทองคำ : 5 - 10%

กองทุนแนะนำ :

กองทุน KF1MEAN เน้นลงทุนในตราสารหนี้ (35-65%) ในระดับที่ใกล้เคียงกับสัดส่วนที่ลงทุนในหุ้น (30 - 60%) และสินทรัพย์ทางเลือก (0 - 10%) เพื่อสร้างสมดุลระหว่างผลตอบแทนและความเสี่ยง เหมาะกับการสร้างผลตอบแทนในระยะยาว มีความเสี่ยงปานกลางค่อนข้างสูงที่ระดับ 5

4. ช่วงวัยก่อนเกษียณ / ระดับผู้บริหารระดับสูง (อายุ 40 - 60 ปี)

วัยนี้ เป็นช่วงวัยที่มีความมั่นคงมากที่สุด จากทรัพย์สินที่สั่งสมมาตลอดช่วงเวลาการทำงาน รวมถึงรายได้ที่อยู่ในระดับสูง ทำให้มีศักยภาพในการลงทุนมากที่สุด แต่เนื่องจากระยะเวลาลงทุนเริ่มสั้นลงจึงควรจัดพอร์ตการลงทุนในสินทรัพย์ที่มีความผันผวนต่ำ สภาพคล่องสูง เช่น ตราสารหนี้ ซึ่งอาจลงทุนในตราสารหนี้ระยะสั้นและระยะกลาง หรือลงทุนในหุ้นที่มีการเติบโตอย่างต่อเนื่องในระยะยาว เช่น หุ้นกลุ่มเฮลธ์แคร์ หรือกลุ่มโครงสร้างพื้นฐาน เป็นต้น

สัดส่วนการลงทุนที่แนะนำ (% ของจำนวนเงินลงทุนทั้งหมด)

- ตราสารหนี้ : 50%

- หุ้น : 35%

- ทองคำ : 15%

กองทุนแนะนำ :

กองทุน KF1MILD

กองทุนแนะนำ :

กองทุน KF1MILD เน้นลงทุนในตราสารหนี้กว่า 70% และเพิ่มการลงทุนในหุ้นและสินทรัพย์ทางเลือกอื่น ๆ 30% เพื่อโอกาสสร้างผลตอบแทนให้ชนะเงินเฟ้อ

การปรับสมดุลพอร์ตด้วยการทำ "Rebalancing"

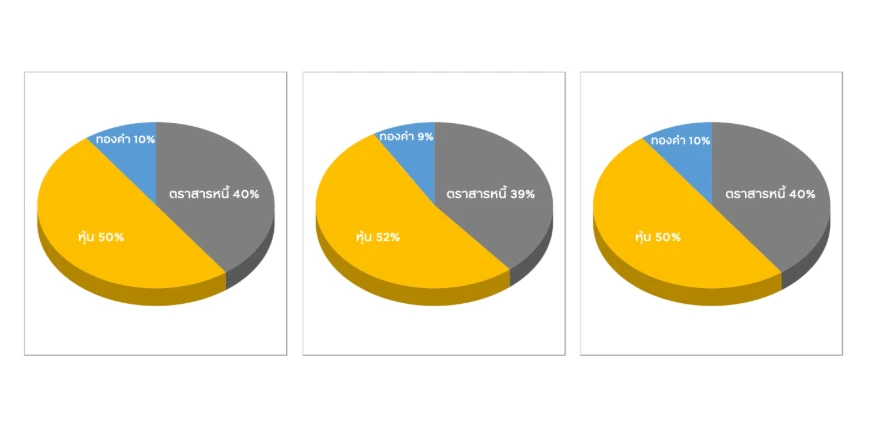

นอกเหนือจากการจัดสัดส่วน Asset Allocation ให้เหมาะสมในแต่ละช่วงวัยแล้ว Krungsri The COACH ขอแนะนำแนวทางการบริหารพอร์ตการลงทุนให้ดีขึ้น ด้วย

การทำ Portfolio rebalancing หรือเรียกสั้น ๆ ว่า “Rebalancing” ซึ่งคือการปรับสมดุลพอร์ต เนื่องจากสินทรัพย์แต่ละประเภทมีอัตราการเติบโต และให้ผลตอบแทนที่แตกต่างกันในแต่ละช่วงเวลา ดังนั้นเราจึงควรปรับสมดุลของพอร์ต ไม่ว่าจะเป็นการซื้อหรือสับเปลี่ยนสินทรัพย์แต่ละประเภทเพื่อรักษาระดับผลตอบแทนและลดความเสี่ยงของพอร์ต เพิ่มช่องทางทำกำไรตามที่เราคาดหวังไว้

ตัวอย่างการ Rebalance พอร์ต

สุดท้ายนี้หากต้องการลงทุนให้ประสบความสำเร็จในระยะยาว สิ่งที่เราจำเป็นต้องมีคือการวางแผนสัดส่วนการลงทุนที่ดี หนึ่งในนั้นคือการวางแผนจัดพอร์ตการลงทุนด้วยการทำ Asset Allocation โดยกระจายการลงทุนไปในหลายสินทรัพย์ และวางแผนกำหนดสัดส่วนสินทรัพย์ประเภทต่าง ๆ ให้เหมาะสมตามแต่ละช่วงวัย ให้สอดคล้องกับระยะเวลาลงทุนและเป้าหมายที่จะนำเงินไปใช้ และมีการปรับพอร์ต

Rebalancing เพื่อรักษาสมดุลของพอร์ตอย่างสม่ำเสมอ รวมไปถึงการคัดเลือกกองทุนที่มีผลการดำเนินงานดีมาเป็นตัวแทนของสินทรัพย์แต่ละประเภทในพอร์ต ก็ช่วยเพิ่มโอกาสให้เราบรรลุเป้าหมายการลงทุนระยะยาวของเราได้มากขึ้น

ทั้งนี้ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนมีการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน จึงมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน / หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้